大家好,我是小鱼。

在日常制作Word表格时,经常需要对表格中的内容进行排版。经常会把文字设置成左对齐、居中对齐或者是右对齐,这些对齐方式都比较好设置,有时制作的表格需要把文字批量上下居中对齐,轻松几步就可以搞定。

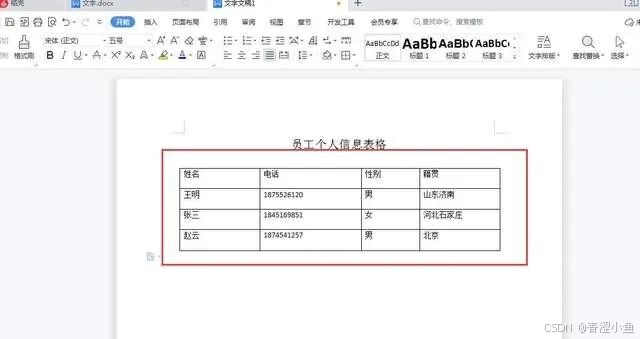

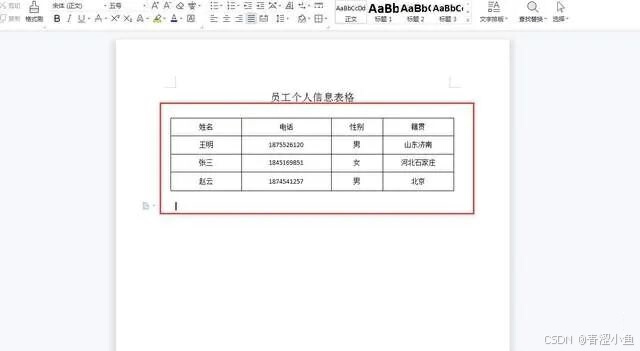

1、首先制作一个表格,如下图,当输入文字时会发现文字都是靠左上角排列,我们需要把所有文字居中对齐。

2、这时候很多新手小伙伴会这样操作,选中所有文字,然后点击【开始】-选中【居中对齐】,但是这样只是水平居中,上下不能居中,如下图

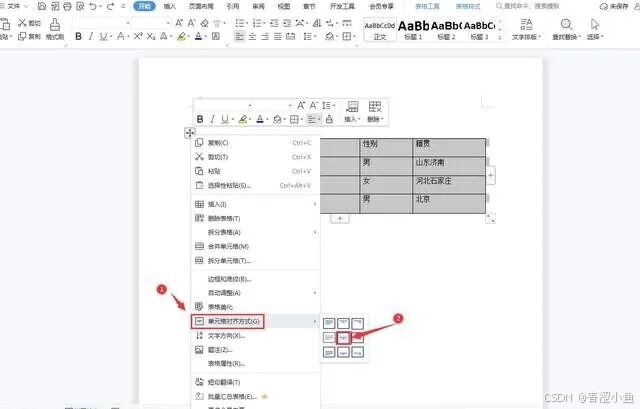

3、正确的操作步骤应该是:选中word表格所以文字或者把鼠标放到表格左上角的十字箭头标识上,然后点击右键,选中【单元格对齐方式】中的中间一排:上下居中,这样所有文字就上下居中显示了,如下图

WPS中快速批量上下居中对齐word表格中的所有文字的方法!

希望这篇文章能对你有所帮助。点赞收藏不迷路呦!