周一(4月15日),比特币短线迎来反弹行情,币价回升至66000美元上方。华夏基金、博时国际与嘉实投资3家中国头部基金宣布,旗下虚拟资产现货ETF获准在香港发行。

据了解,华夏基金(香港)现计划发行能够投资于现货比特币和现货以太币的ETF产品,该公司将携手OSL数字证券有限公司及领先托管机构中银国际英国保诚信托有限公司,对此进行积极研究与部署。此外,OSL是华夏基金在香港推出的比特币和以太币现货ETF独家交易和托管合作伙伴。

嘉实国际的两大数字资产现货ETF的产品,将与首家获香港证监会发牌且受保的OSL数字证券有限公司合作,有效解决过高的保证金要求、空头缺失导致的价格溢价及滚仓损耗等问题,从而更精准地反映比特币即时价值。

博时国际与HashKey Capital表示,双方将充分发挥在传统金融与虚拟资产行业领先的专业知识和生态资源,共同推动比特币及以太币现货ETF的发行,并采用实物申购、赎回机制,为投资者提供一个安全、合规、便捷的途径,但双方目前尚未透露ETF具体发行时间表。

须留意的是,比特币“减半”事件可能会发生在本月20日前后。历史表现显示,比特币“减半”后往往会迎来一轮价格上涨。虽然近日比特币价格出现回吐,但若香港在月末释放出利好消息,可能会对比特币价格起到一定的支撑作用。

国信证券(香港)研究院许伟智指出,比特币现货ETF能够让投资者在不直接持有或管理比特币的情况下,在交易所交易股票或者基金一样获得比特币价格波动的敞口。具有可信度和合法性的比特币现货ETF的推出,将推动比特币等加密资产触达更大的资金面,包括合格投资者、机构投资者和零售投资者等更大的投资者群体,为加密市场注入巨大活力,带来更多流动性,加速整个加密行业合规化进程。

还有一个值得观察的后续效应是,美国在批准比特币现货ETF后,迟迟未在以太坊现货ETF的申请中释出积极讯号,让市场对以太坊现货ETF今年能过关的预期一降再降。

而此次香港批准以太坊现货ETF,或许会变相给美国SEC施压,提高他们批准的机率与效率。香港数码港董事孔建平在上周就曾表示,香港以太坊ETF将会是ETH的救命稻草。

因此,Metalpha执行长Adrian Wang表示,即将上市的以太坊现货ETF相较于比特币现货ETF,可能会有更大的吸引力:我认为以太坊ETF的影响力和重要性可能超过比特币ETF。投资者可以通过比特币相关股票、像是矿企来接触比特币,但目前为止,还没有以太坊相关股票。

新加坡金融管理局前监管官员、区块链情报公司TRM Labs的高级政策顾问Angela Ang也直言,香港率先美国批准以太坊现货ETF,是香港迈向领先加密货币中心的一个重要里程碑:由于接触以太币的替代选项较少,我们可能会看到以太坊ETF吸引更多投资者的兴趣。未来SEC的动态值得我们持续观察。

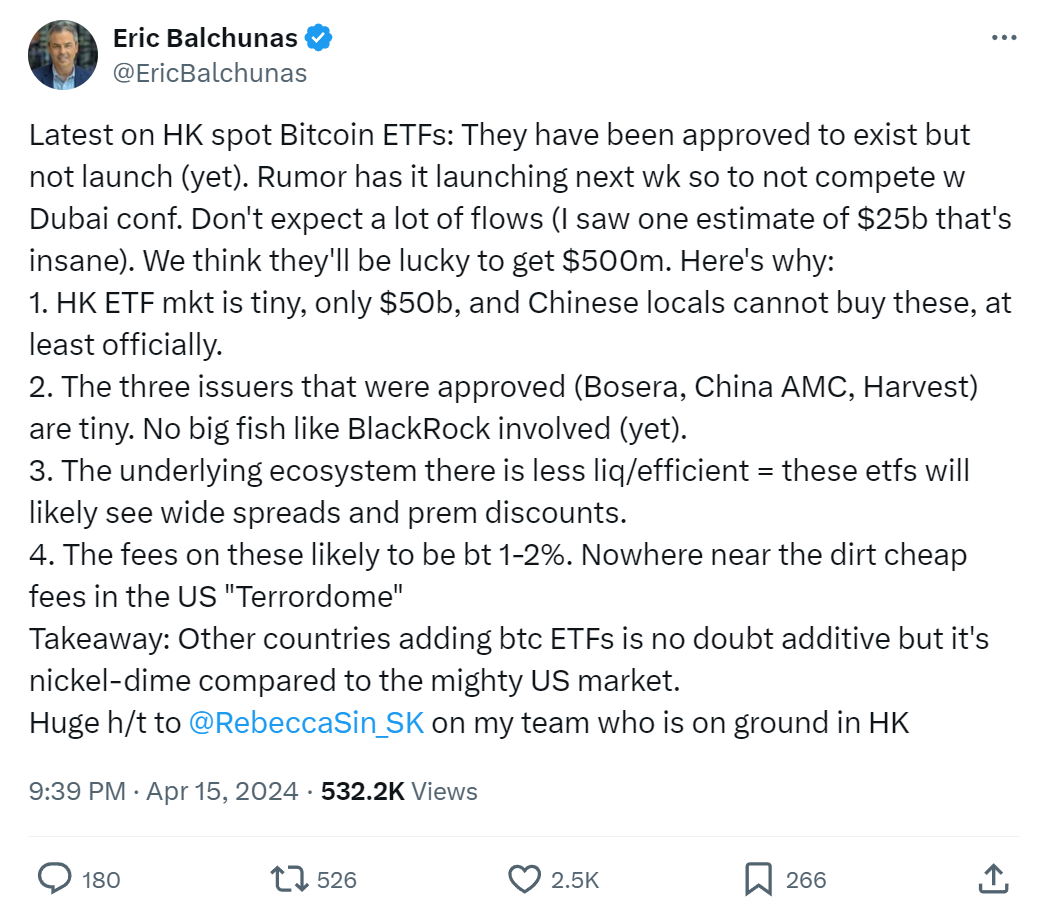

然而,彭博资深ETF分析师Eric Balchunas昨晚为乐观者们泼了一盆冷水,他表示即使香港的比特币现货ETF与以太坊现货ETF加起来,资金规模也远远不及美国的比特币现货ETF。

他甚至轻蔑地表示,不要指望香港比特币ETF会有很多流量,有人估计能达到250亿美元,这太疯狂了。我认为最多也就达到5亿美元,理由如下:1.香港ETF市场规模很小,只有50亿美元,且中国大陆居民应该不能购买该产品,至少官方不会明面上允许;2.获批的三家发行商(博时、华夏、嘉实)规模也很小,目前并没有贝莱德这样的巨头参与其中;3.底层生态的流动性或效率很低;4.管理费用会很高,这与美国的管理费用比起来较为弱势。

虽然备受质疑,但香港批准以太坊现货ETF的决定,无疑将为加密货币市场带来了新的机遇和挑战。随着更多地区积极参与和监管的改变,加密货币市场有望进一步发展和成熟。

总结

比特币现货ETF是香港虚拟资产市场关键的一步,打通「老钱」入场通道,意味着传统金融与Web3金融将正式开始结合,也意味着香港世界Web3金融中心的建设,将告别制定框架的准备阶段,进入爆发前夕。在即将愈演愈烈的加密战场,时间成本将成为最为重要的一部分,越早进行全面的布局和准备,越有可能成为最后的赢家。如今香港试图弯道超车,留给美国的时间已经不多了。