来源:猛兽财经 作者:猛兽财经

猛兽财经获悉,杭州生物制药公司阿诺医药(Adlai Nortye)近期已向美国证券交易委员会(SEC)提交招股书,申请在纳斯达克IPO上市,股票代码为(ANL),阿诺医药计划通过此次纳斯达克IPO上市募集1.15亿美元资金。

公司业务

阿诺医药是一家为各种癌症疾病开发治疗药物的临床阶段生物制药公司,主要通过开发基于激酶抑制剂的药物组合来治疗抵抗性癌症和实体瘤。

阿诺医药的管理层由联合创始人、董事长兼首席执行官路杨领导,他自2006年公司成立以来一直在公司工作,在此之前他曾在翰宇药业(300199)工作,并获得厦门大学生物技术学士学位。

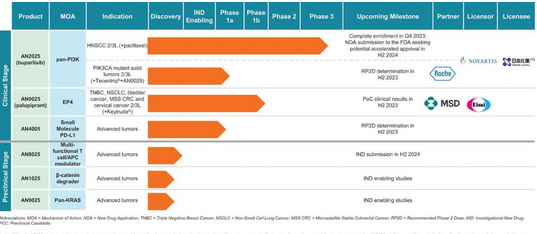

阿诺医药的主要候选药物AN2025已经获得了诺华制药(NVC)的全球独家授权,目前正在进行PIK3CA突变实体瘤和头颈部鳞状细胞癌的2期和3期临床试验。

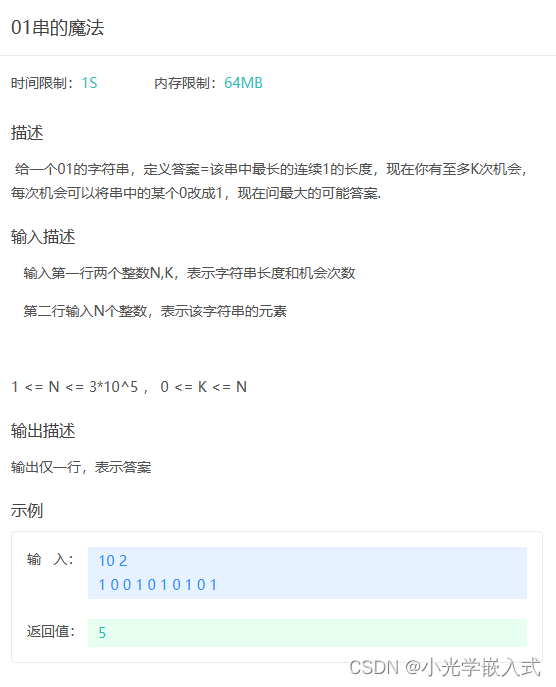

以下是阿诺医药药物开发的情况:

截至2023年3月31日,阿诺医药已从包括Archer Future、Nortye Talent、ATCG Holding、JIN YIN (BVI) Limited、Nortye International、Unique Mark Ventures和PECO International在内的投资者那里获得了1740万美元的投资。

行业概况

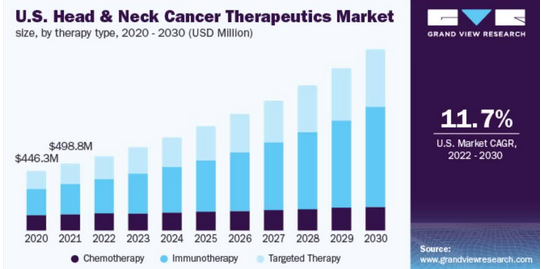

根据Grand View Research2022年的市场研究报告,全球头颈癌治疗市场的规模在2021年估计为12.2亿美元,预计到2030年将达到35亿美元。

这表示这个行业从2022年到2030年的预测CAGR(复合年增长率)为12.5%。

推动这一预期增长的关键因素是全球老龄化人口中HNSSC状况的发病率增加以及药物开发商的治疗选择增加。

下图为美国头颈癌治疗市场的历史和未来预计增长情况:

阿诺医药在这个行业的主要竞争对手包括:

(1)礼来(LLY)

(2)赛诺菲-安万特(SNY)

(3)默克(MRK)

(4)Clinigen Group plc

(5)百时美施贵宝

(6)阿斯利康(AZN)

(7)日本武田制药公司

(8)Teva Pharmaceutical Industries Ltd

阿诺医药的财务情况

根据IPO招股书,猛兽财经将阿诺医药的财务业绩情况整理如下:

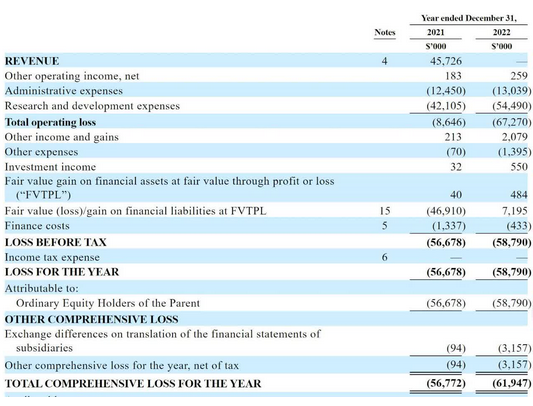

阿诺医药是典型的处于发展阶段的生物制药公司,目前它已经确认了一些一次性出售其某些知识产权的收入,截至2023年3月31日,阿诺医药拥有5980万美元的现金和3.224亿美元的总负债。

以下是阿诺医药过去两个日历年的财务业绩:

美股IPO详情

根据IPO招股书,猛兽财经将阿诺医药的IPO情况整理如下:

阿诺医药计划通过其代表A类股票的美国存托股票(ADR)通过在纳斯达克IPO上市的形式筹集1.15亿美元的资金。

日本化药株式会社(Nippon Kayaku Co., Ltd.)已同意以IPO价格同时私募购买4000万美元的阿诺医药A类股票。

除此之外,还有一位“潜在投资者”表示,有兴趣以IPO价格购买阿诺医药总计不超过5,000万美元的股票。

根据纳斯达克规则,IPO后,阿诺医药将立即成为一家“受控公司”。

关于未决的法律的诉讼,管理层表示,阿诺医药目前没有参与任何可能对其财务状况或运营产生重大不利影响的法律诉讼。

阿诺医药作为一家上市公司的前景面临的风险包括,拟议的IPO资金将为公司提供资金的时间相对较短,只有大约12个月。

因此,阿诺医药可能需要在不久的将来筹集更多的资金,在此过程中可能会稀释现有的股东,除非出现里程碑式的发展而导致的股价上涨才足以抵消潜在的稀释。

阿诺医药目前的投资者财团不包括任何知名或成熟的生命科学风险投资公司。

中介机构

猛兽财经通过查询阿诺医药的IPO招股书得知,里昂证券是阿诺医药此次纳斯达克IPO上市的账簿管理人,Cantor是阿诺医药此次纳斯达克IPO上市的主承销商,该公司在过去12个月内领导的六次IPO自首次公开募股以来产生的平均回报率为负(25.0%),这是所有主要承销商在此期间的最低表现。