11月30日,高视医疗(HK:02407)在港交所发布公告,拟全球发售1306.86万股股份,其中香港发售股份130.7万股,国际发售股份1176.16万股,另有15%超额配股权,于2022年11月30日至12月5日招股,IPO时市值约为76.04亿港元。

本次发售,高视医疗并未设定发行价格区间,而是将发行价确定为每股发售股份51.40港元。据此计算,高视医疗预计募资约6.72亿港元。而招股书则显示,高视医疗预计募资净额约为2.83亿港元,预期将于2022年12月12日在港交所主板挂牌上市。

据了解,高视医疗本次上市引入2名基石投资者,合共认购约4140万美元(约3.24亿港元)股份,其中无锡视高、无锡高视及中德基金合计认购3640万美元,CL Kiwi(由陈邦及李力分别拥有80%及20%权益,其中陈邦是爱尔眼科创始人兼董事会主席)认购500万美元。

值得一提的是,高视医疗拟将本次募资净额中的约12.7%(对应3600万港元)偿还其就收购泰靓所产生利率为5%的夹层融资贷款。高视医疗称,计划优先偿还夹层融资贷款,乃由于其融资成本较高及以该公司的资产之股份产权负担作为抵押。

贝多财经了解到,是高视医疗曾于2020年12月斥资1.715亿欧元收购了泰靓,包括4745万欧元的现金、外部借款1.24亿欧元。其中,外部借款分为过桥融资贷款1亿欧元(占总对价约58.2%)和卖方贷款2425万欧元(占总对价约14.1%)。

据介绍,泰靓主要从事制造人工晶体及其他眼科产品。收购泰靓前,泰靓是高视医疗的品牌伙伴之一,向该集团供应人工晶体。招股书显示,高视医疗与泰靓的合作始于2017年,其中高视医疗一直为泰靓的人工晶体于中国的独家经销商。

据了解,高视医疗分别于2017年12月、2021年3月获得5000万美元A轮融资、1.005亿美元B轮融资。完成B轮融资后,高视医疗的投资后估值约为7.70亿美元,而A轮融资后则约为2.46亿美元。

据招股书介绍,高视医疗主要将A轮融资的所得款项用于支付收购泰靓的部分对价,并将B轮融资的所得款项用于在2021年购回该公司的股份,以及支付就筹备IPO上市所产生的开支。

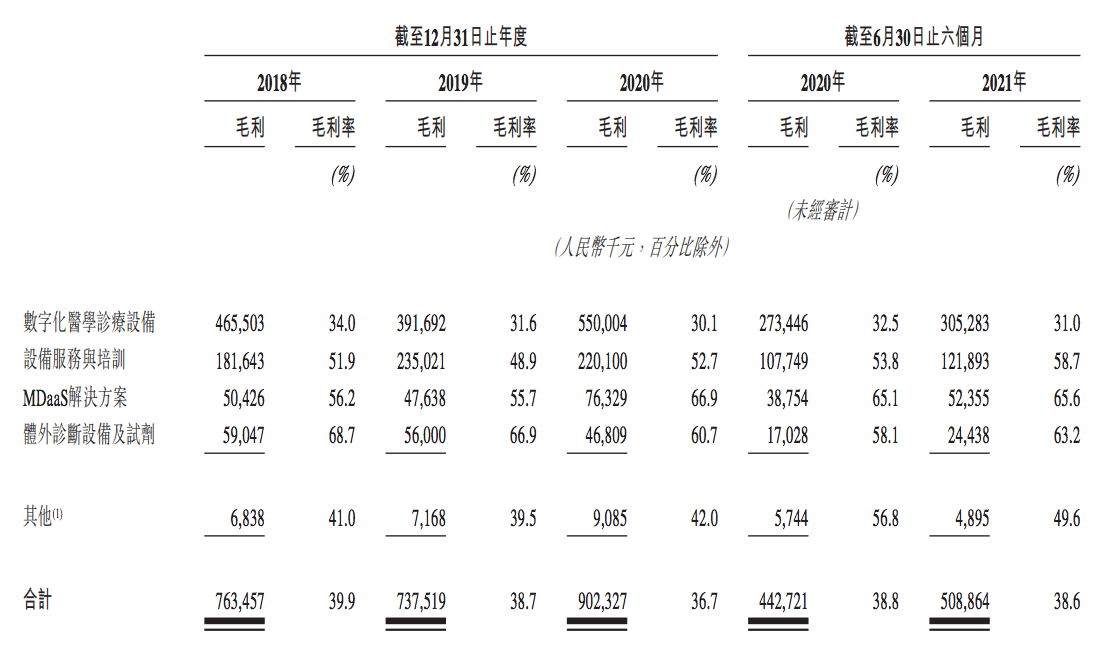

2019年、2020年和2021年,高视医疗的营收分别为11.07亿元、9.62亿元和12.98亿元,净利润分别为-3802.6万元、9853.8万元和-1.92亿元。2022年上半年,高视医疗的营收为5.78亿元,2021年同期为5.79亿元;净亏损5326.4万元,2021年同期为3458.5万元。

而在非国际财务报告准则下,高视医疗2019年、2020年、2021年度和2022年上半年的经调整利润净额分别为1.35亿元、1.63亿元、2.09亿元和9045.7万元,2021年上半年则为4804.3万元。

据介绍,高视医疗的收入绝大部分来自销售眼科医疗器械。报告期内(2019年至2022年上半年),高视医疗来自销售产品的收入分别为8.49亿元、6.77亿元、7.19亿元和2.75亿元,占总收入的比例分别为76.7%、70.4%、55.4%和47.5%。

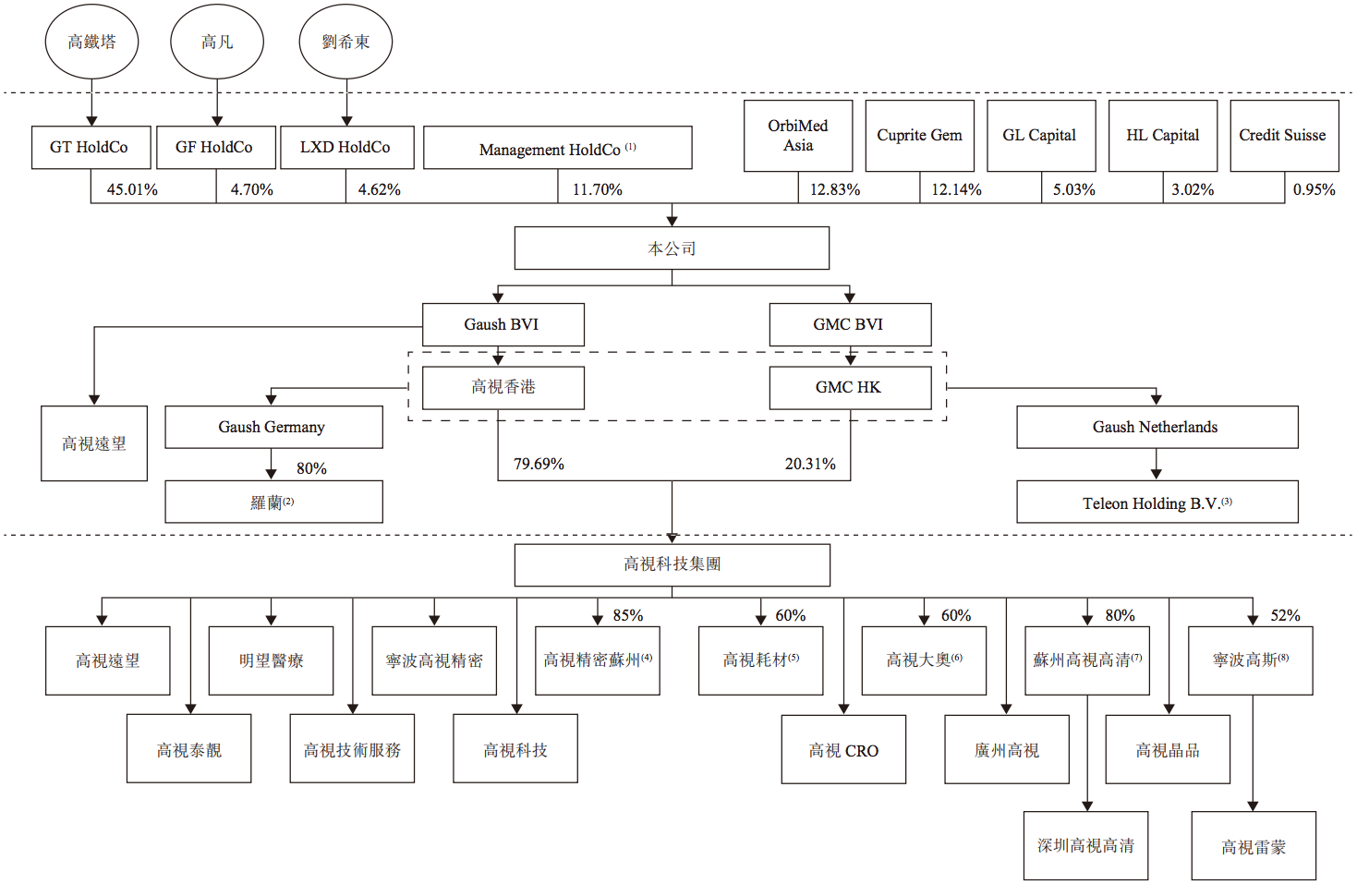

在本次上市前的股权架构中,高铁塔通过GT HoldCo持有高视医疗45.01%的股份,高凡通过GF HoldCo持股4.70%,刘希东通过LXD HoldCo持股4.62%。据此,高铁塔及其控制的GT HoldCo为高视医疗的控股股东。

同时,奥博资本通过OrbiMed Asia持股12.83%,华平投资通过Cuprite Gem持股12.14%,德福资本(GL Capital)持股5.03%,弘晖资本(Highlight Capital)持股3.02%,瑞信(Credit Suisse)持股0.95%。

其中,高铁塔为高视医疗的执行董事、董事会主席(董事长)兼行政总裁,其姐/妹夫张建军为执行董事兼总裁,赵新礼为执行董事兼首席合规官;而高凡则为高铁塔的胞弟,曾任高视医疗的董事,于2019年11月被董事会决议罢免。