未定权益的估值

蒙特卡洛模拟的最重要应用之一是未定权益(期权,衍生品,混合型工具等)的估值。简单地说,在风险中立的世界中,未定权益的价值是风险中立(鞅)测度下的折现后预期收益。这是所有风险因素(股票、指数等)偏离无风险短期利率的概率测度。根据资产定价基本定理,这种概率测度的存在等价于套利机会的缺失。

金融期权表示在规定(行权期)日期(欧式期权)或者规定时期(美式期权)内,以规定价格(所谓行权价 ) 购买(看涨期权 ) 或者出售(看跌期权)指定金融工具。我们首先考虑估值较为简单的情况一欧式期权。

1 欧式期权

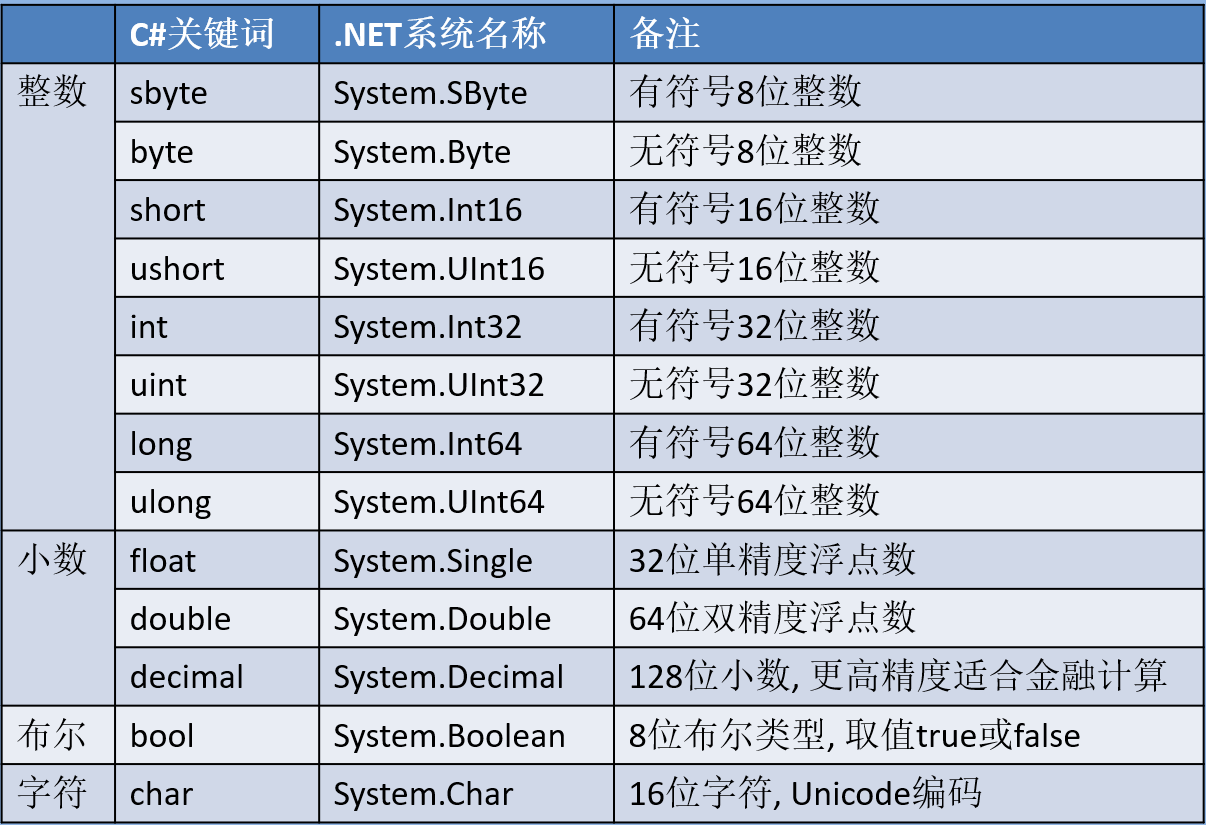

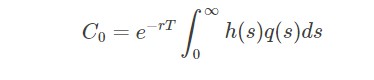

基于某种指数的欧式看涨期权到期日收益通过公式h(ST)≡max(ST−K,0)h(ST)≡max(ST−K,0) 得出,其中 STST 是到期日 T 的指数水平,K 是行权价格。给定相关随机过程(例如 几何布朗运动)的风险中立测度,或者在一个完备市场中,这种权证的价格由下面公式表示。

公式 风险中立预期定价

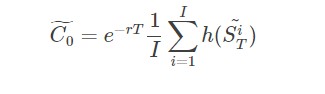

下面公式提供了欧式期权的对应蒙特卡洛模拟公式,其中SiT~ 是到期日期的第 i 个模拟指数水平。

公式 风险中立蒙特卡洛模拟公式

现在考虑几何布朗运动的参数化和估值函数gbm_mcs_stat, 该函数仅以行权价格作为参数。 这里只模拟到期日的指数水平:

import numpy as np

import numpy.random as random

import matplotlib.pyplot as pltS0 = 100.

r = 0.05

sigma = 0.25

T = 1.0

I = 50000# 生成用于过程模拟的标准正态随机数

def gen_sn(M, I, anti_paths=True, mo_math=True):"""Function to generate random numbers for simulation:param M: number of time intervals for discretization:param I: number of paths to be simulated:param anti_paths: use of antithetic variates:param mo_math: use of moment matching:return:"""if anti_paths is True:sn = random.standard_normal((M + 1, int(I / 2)))sn = np.concatenate((sn, -sn), axis=1)else:sn = random.standard_normal((M + 1, I))if mo_math is True:sn = (sn - sn.mean()) / sn.std()return sndef gbm_mcs_stat(K):"""Valuation of European call option in Black-Scholes-Mertonby Mont Carlo simulation ( of index level at maturity ):param k: float (positive) strike price of the option:return:"""sn = gen_sn(1, I)# simulate index level at maturityST = S0 * np.exp((r - 0.5 * sigma ** 2) * T + sigma * np.sqrt(T) * sn[1])# calculate payoff at maturityhT = np.maximum(ST - K, 0)# calculate MCS estimatorC0 = np.exp(-r * T) * 1 / I * np.sum(hT)return C0

作为参考 , 考虑行权价K=105的情况:

gbm_mcs_stat(K=105.)

9.934031906470926

接下来 , 我们考虑动态模拟方法 , 除了看涨期权之外还可以模拟欧式看跌期权。 函数gbm_mcs_dyna 实现了这一算法:

M = 50def gbm_mcs_dyna(K, option='call'):"""Valuation of European option in Black-Scholes-Merton by Monte Carlo simulation(of index level paths):param K: (positive)strike price of the option:param option::return:"""dt = T / M# simulation of index level pathsS = np.zeros((M + 1, I))S[0] = S0sn = gen_sn(M, I)for t in range(1, M + 1):S[t] = S[t - 1] * np.exp((r - 0.5 * sigma ** 2) * dt + sigma * np.sqrt(dt) * sn[t])# case-based calculation of payoffif option == 'call':hT = np.maximum(S[-1] - K, 0)else:hT = np.maximum(K - S[-1], 0)# calculation of MCS estimatorC0 = np.exp(-r * T) * 1 / I * np.sum(hT)return C012.671844318892582

现在,可以比较相同行权价的看涨和看跌期权的价格估算:

gbm_mcs_dyna(K=110.,option='call')

8.042957534549014

gbm_mcs_dyna(K=110.,option='put')

12.653996825176034

问题是,这些基于模拟的估值方法与Black-Scholes-Merton 估值公式得出的基准值相比表现如何?为了找出这种差别,我们用BSM_Flncrions.py摸块中的Black-Scholes-Metron 分析性欧式看涨期权定价公式生成一定范围行权价的对应期权价值/估值:

def bsm_call_value(S0, K, T, r, sigma):''' Valuation of European call option in BSM model.Analytical formula.Parameters==========S0 : floatinitial stock/index levelK : floatstrike priceT : floatmaturity date (in year fractions)r : floatconstant risk-free short ratesigma : floatvolatility factor in diffusion termReturns=======value : floatpresent value of the European call option'''from math import log, sqrt, expfrom scipy import statsS0 = float(S0)d1 = (log(S0 / K) + (r + 0.5 * sigma ** 2) * T) / (sigma * sqrt(T))d2 = (log(S0 / K) + (r - 0.5 * sigma ** 2) * T) / (sigma * sqrt(T))value = (S0 * stats.norm.cdf(d1, 0.0, 1.0)- K * exp(-r * T) * stats.norm.cdf(d2, 0.0, 1.0))# stats.norm.cdf --> cumulative distribution function# for normal distributionreturn value# Vega functionstat_res=[]

dyna_res=[]

anal_res=[]

k_list=np.arange(80.,120.1,5.)

np.random.seed(200000)

for K in k_list:stat_res.append(gbm_mcs_stat(K))dyna_res.append(gbm_mcs_dyna(K))anal_res.append(bsm_call_value(S0,K,T,r,sigma))stat_res = np.array(stat_res)

dyna_res = np.array(dyna_res)

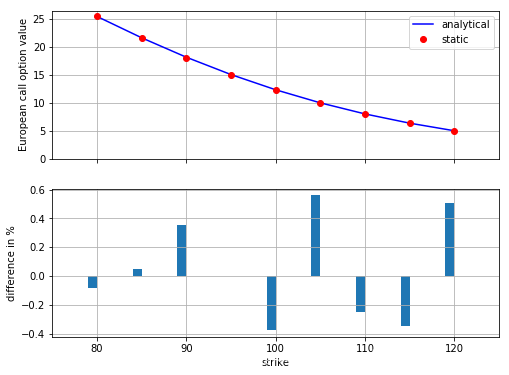

anal_res = np.array(anal_res)# 首先,我们将静态模拟方法的结果与精确的分析值相比;

fig,(ax1,ax2)= plt.subplots(2,1,sharex=True,figsize=(8,6))

ax1.plot(k_list,anal_res,'b',label='analytical')

ax1.plot(k_list,stat_res,'ro',label='static')

ax1.set_ylabel('European call option value')

ax1.grid(True)

ax1.legend(loc=0)

ax1.set_ylim(ymin=0)

wi=1.0

ax2.bar(k_list-wi/2,(np.array(anal_res)-np.array(stat_res))/np.array(anal_res)*100,wi)

ax2.set_xlabel('strike')

ax2.set_ylabel('difference in %')

ax2.set_xlim(left=75,right=125)

ax2.grid(True)

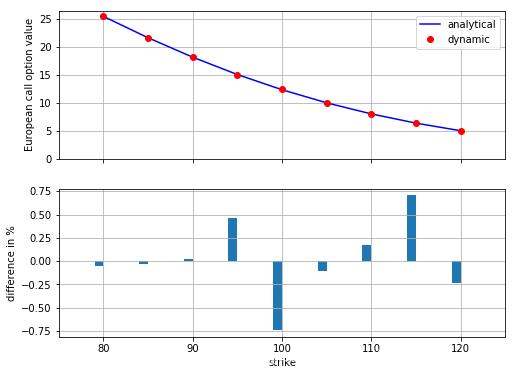

合并动态模拟和估值方法的类似图表, 可以得到下图的结果。同样,所有估值差异小于1% , 标准差既有负数也有正数的情况。作为一般原则 , 蒙特卡洛估算函数的质量可以通过调整使用的时间间隔 M 和模拟路径数 I 控制。

fig,(ax1,ax2)= plt.subplots(2,1,sharex=True,figsize=(8,6))

ax1.plot(k_list,anal_res,'b',label='analytical')

ax1.plot(k_list,dyna_res,'ro',label='dynamic')

ax1.set_ylabel('European call option value')

ax1.grid(True)

ax1.legend(loc=0)

ax1.set_ylim(ymin=0)

wi=1.0

ax2.bar(k_list-wi/2,(np.array(anal_res)-np.array(dyna_res))/np.array(anal_res)*100,wi)

ax2.set_xlabel('strike')

ax2.set_ylabel('difference in %')

ax2.set_xlim(left=75,right=125)

ax2.grid(True)

2 美式期权

美式期权的估值比欧式期权更复杂。在这种情况下, 必须解决最优截止问题,提出期权的公允价值。下面公式是将美式期权作为最优截止问题时的估值公式。该问题的公式化已经基于离散的时间网络, 以便用于数值化模拟。 在某种意义上, 更准确地说,这是百慕大式期权的估值公式。 时间间隔收敛干0长度时, 百慕大期权的价值收敛于美式期权的价值。

公式 以最优截止问题形式出现的美式期权价格:

下面描述的算法称为最小二乘蒙特卡洛(LSM)方法。由Vt(s)=max(ht(s),Ct(s))Vt(s)=max(ht(s),Ct(s)) (其中Ct(s)=EQt(e−rΔtVt+Δt(St+Δt)|St=s)Ct(s)=EtQ(e−rΔtVt+Δt(St+Δt)|St=s) ) 给出的任何给定日期 t 的美式(百慕大)期权价值是给定指数水平 St=sSt=s 下的期权持续价值。

现在我们考虑在 M 个等长 (ΔtΔt)的时间间隔中模拟指数水平的 I 条路径。 定义 Yt,i≡e−rΔtVt+Δt,iYt,i≡e−rΔtVt+Δt,i 为路径 i 在时间 t 时的模拟持续价值。我们不能直接使用这个数字,因为它意味着完美的预期。但是,我们可以使用所有模拟持续价值的截面,通过最下二乘回归估算(预期)持续价值。

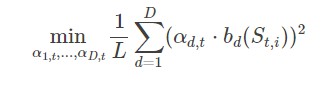

给定一组基函数 bd,d=1,…,Dbd,d=1,…,D , 然后由回归估算公式 Ct,i=∑Dd=1α∗d,t⋅bd(St,i)Ct,i=∑d=1Dαd,t∗⋅bd(St,i) 算出持续价值,其中最优回归参数 α∗α∗ 是下面公式中最小二乘法问题的解。

公式 美式期权估值的最小二乘回归:

gbm_mcs_amer 函数实现美式看涨和看跌期权的LSM 算法:

def gbm_mcs_amer(K, option='call'):"""Valuation of American option in Black-Scholes-Mertonby Monte Carlo simulation by LSM algorithm:param K: (positive) strike price of the option:param option: type of the option to be valued ('call','put'):return: estimated present value of American call option"""dt = T / Mdf = np.exp(-r * dt)# simulation of index levelsS = np.zeros((M + 1, I))S[0] = S0sn = gen_sn(M, I)for t in range(1, M + 1):S[t] = S[t - 1] * np.exp((r - 0.5 * sigma ** 2) * dt+ sigma * np.sqrt(dt) * sn[t])# case-based calculation of payoffif option == 'call':h = np.maximum(S - K, 0)else:h = np.maximum(K - S, 0)# LSM algorithmV = np.copy(h)for t in range(M - 1, 0, -1):reg = np.polyfit(S[t], V[t + 1] * df, 7)C = np.polyval(reg, S[t])V[t] = np.where(C > h[t], V[t + 1] * df, h[t])# MSC estimatorC0 = df * 1 / I * np.sum(V[1])return C0

gbm_mcs_amer(110.,option='call')

7.796943788560202

gbm_mcs_amer(110.,option='put')

13.660914609034444

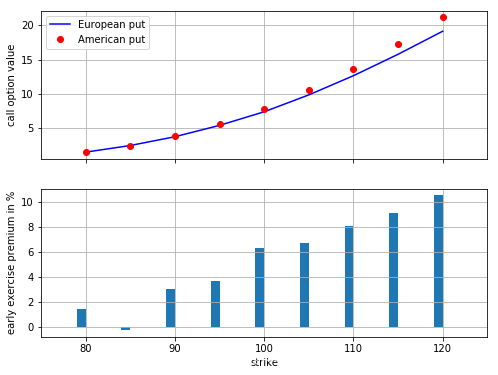

欧式期权的价值处于美式期权价值的下界。 两者的差异通常称作提前行权溢价。 下面,我们比较和以前相同的行权价范围内的欧式和美式期权价值, 以估算期权溢价。 这次我们选择看跌期权:

euro_res = []

amer_res =[]

k_list = np.arange(80., 120.1, 5.)

for K in k_list:euro_res.append(gbm_mcs_dyna(K,'put'))amer_res.append(gbm_mcs_amer(K,'put'))

euro_res = np.array(euro_res)

amer_res = np.array(amer_res)下图说明对于所选择的行权价范围,溢价可能最高达到10%

fig, (ax1 ,ax2) = plt.subplots(2, 1, sharex=True, figsize=(8, 6))

ax1. plot(k_list, euro_res,'b', label='European put')

ax1. plot(k_list, amer_res,'ro',label='American put')

ax1.set_ylabel('call option value')

ax1.grid(True)

ax1.legend(loc=0)

wi = 1.0

ax2.bar(k_list - wi / 2, (amer_res - euro_res) / euro_res * 100, wi)

ax2.set_xlabel('strike')

ax2.set_ylabel('early exercise premium in %')

ax2.set_xlim(left=75, right=125)

ax2.grid(True)

欧式期权和LSM蒙特卡洛估算值的对比