量化交易的本质是对数据的处理和内在规律的探索,本文简要概括了市场上常见的量化策略类型,并给出了对应的例子。希望能帮助大家构建对量化策略的整体认识。

一起开始今天的学习吧~

涉及到的市场

主要指传统二级市场,一般指股票二级市场和期货二级市场,现在也有一些数字货币二级市场可以进行量化交易 。

1、股票策略

一般根据是否对冲可以分为Alpha策略和Beta策略。

(1)Beta策略

为了获得绝对收益的策略,也可以分为主观策略和量化策略,包括根据财务和行业研究等做的主观投资,用技术指标选股(通常所用数据为日数据);

以及用更高频的日内数据所做的量化策略等。

【举例】:均线突破策略,在短期均线突破长期均线时买入。

所有的均线策略,都有一个最大的假设前提:

趋势一旦形成,就会持续一段时间。

在这个假设成立的条件下,我们认为短期均线上穿长期均线(称为金叉),并且所有均线多头排列(方向向上)的时候,股价就会上涨一定的时间。反之,均线死叉股价会下跌一段时间。

因此,均线策略简单来说就是均线金叉时买进,死叉时候卖出。这是中长线策略。

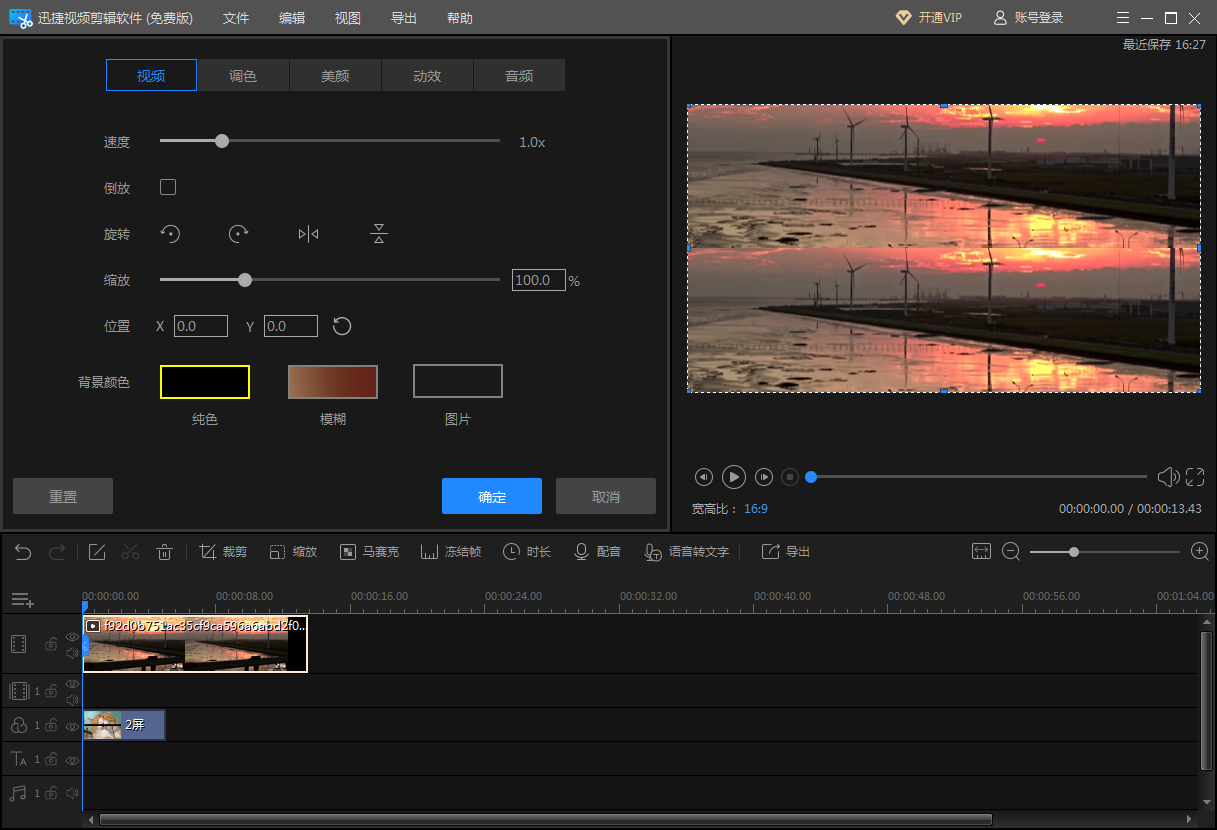

图源英杰同学@知乎

如上图,白、红、绿线分别是ema7、ema15、ema25 (指数移动平均线),股价在均线之上运行,涨幅太高远离均线可以适当高抛,回踩均线又是买入机会。

均线策略并不一定是获利的(因为趋势不一定形成就持续),但经过前人统计分析,获利的概率比较大。

(2)Alpha策略

主要为了获得超额收益,即常说的跑赢指数,通常为多因子策略, 数据一般来自基本面数据(财务)和量价数据。

对于因子的分类方法很多,整体而言,因子可以被分为基本面因子和技术面因子。基于对一只股票的不同特征的刻画,我们可以将因子更加细致地分为:盈利性、估值、现金流、成长性、资产配置、价格动量和技术面因子。

主要由基本面数据做出的多因子策略通常换仓慢,可能一周或者一个月换仓一次:

主要由量价因子做出的多因子策略通常换仓频繁,可能每天换仓;

也有用更高频率的数据做出来的高频Alpha策略,跟量价因子的主要区别在于量价因子一般用日数据选股,前一天晚上就给出第二天的持仓,第二天交易时间的时候完成该持仓任务,而高频Alpha策略根据实时收到的行情进行交易判断,实时给出当前具体时间点的交易任务。

【举例】: 动量反转因子,买入全市场前1个月跌幅最多的股票。因为涨得多了当然要跌,跌得多了当然要涨。

(3)其他非常规类型策略

T0策略: 在已有的股票池的基础上实现T+0交易。

假设图中箭头所指的一段我们已经预测到的趋势,我们怎么能够吃到这段将近2%的利润呢?

受限于股票T+1交易机制,我们是没有办法在判断的出场点直接出场的,只能等到最早次日开盘才能卖出,这意味着我们要承担从入场到第二天开盘的市场的波动。

如果我们希望获得这一段波段的利润,可以通过底仓的方式来实现T+0的。

市面上的T0团队通常会通过借券的方式向长线投资者借底仓,到期(例如半年后)归还底仓和一定利息;或者T0团队作为服务方,帮助长线投资者做T0, 收取一定比例的佣金。

【举例】 假设上述案例中我们持有底仓1万手,在出场的时候,我们可以买入1万手,在出场点把底仓的1万手卖掉,通过昨仓换成今仓的方式实现T+0。

2、期货策略

(1)CTA 策略

通常指用相对低频的数据(1min,5min,30min)进行策略研究和交易的期货策略。

盈利的原理:挖掘价格的自相关性,用算法捕捉形态不断重复出现的趋势,然后通过对趋势的处理技巧建立模型来盈利。

本质上,CTA 策略做多的是「波动率」本身,当市场波动性越强,收益越轻松,但若市场处于窄幅震荡期,则对 CTA 策略非常不利。

一般短至日内交易,一般不超过数天。

【举例】:布林带反转策略,突破下轨开多,回到中线平仓

(2)高频策略

从极其短暂的市场变化中寻找利润的策略,所用数据是市场能拿到的最高频率的tick数据(例如250ms /次),可能在1分钟内就能完成若干次交易。

套利策略:套利策略也称为价差交易策略,是指在买入或卖出某种交易合约的同时,卖出或买入相关的另一种合约,利用相关市场或相关合约之间的价差变化,期望价差发生有利变化而获利的一类策略。

比如:同一品种的跨期套利, 两个关联品种之间套利, 跨交易所套利等。

【举例】:下图为18年的AL1807和AL1806 在18年0503到0530的实时价差,如果设置15为空头开仓,12为多头开仓条件,则可以赚取两者之间的价差变化的利润。

风险:

- 价差波动较大的时候可能触发策略止损;

- 价差有可能产生趋势,价差整体越来越高。

趋势策略:根据微观市场信息变化判断接下来一段时间的价格方向的策略。

做市策略:在盘口流动性较差的品种提供流动性,赚取流动性缺失的利润。

【举例】(举例为股票盘口):可以看到盘口挂单稀疏,流动性缺失 ,如果挂单在11.92和12.02,如果两边都成交了则可以赚取中间0.1(千8)的价差。

风险:做市策略的风险主要来自单边成交后价格向着不利的方向移动。

-------------------------------------------

推荐阅读:

1.一个量化策略师的自白(好文强烈推荐)

2.股票期货经典的量化交易策略都在这里了!(源码)

3.期货/股票数据大全查询(历史/实时/Tick/财务等)

4.当真躺着赚钱?量化交易的十大难题

5.从量化到高频交易,不可不读的五本书

6.如何有效的规避量化交易中的滑点?