大家好,我是带我去滑雪!

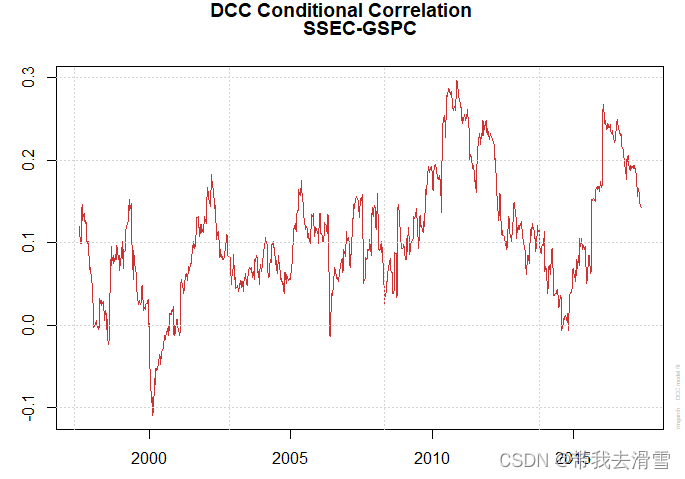

中美两国是全球最大的经济体,其经济活动对全球产业链和贸易体系都具有巨大影响。中美之间的经济互动包括大规模的贸易、投资和金融往来。这些互动不仅仅反映在经济数据上,还体现在股市上。中美股市的联动关系反映了全球化时代的现实。它们的表现不仅关乎两国自身经济,还对全球经济和金融市场有着深远的影响。因此,了解和关注这种联动关系对投资者、政策制定者和全球市场观察者来说都至关重要。本期使用DCC-GARCH模型研究近20年中美股市的动态相关性。

目录

一、数据搜集与预处理

(1)收益率的描述统计

(2)ADF平稳性检验

(3)ARCH效应检验

(4)绘制指数与收益率的时序图

二、DCC-GARCH的估计

(1)估计结果

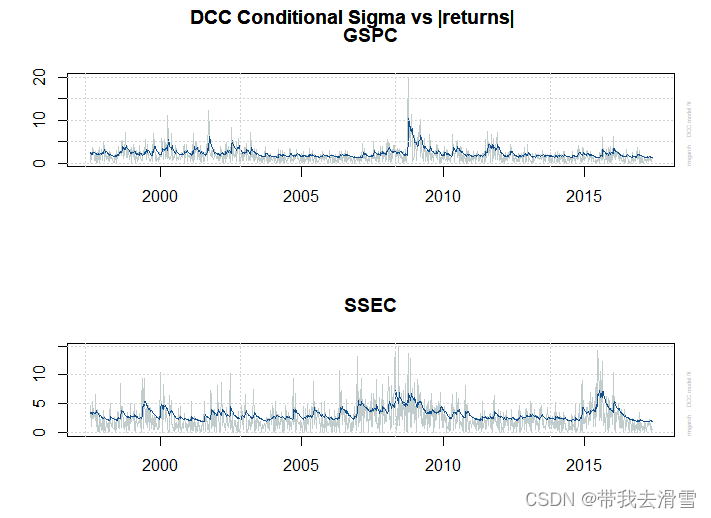

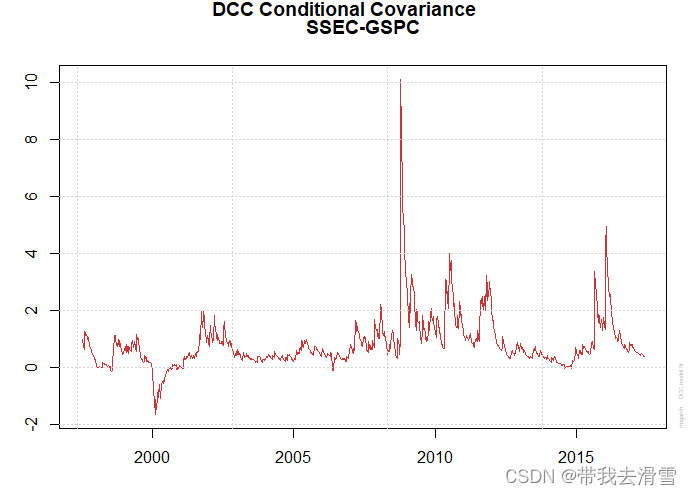

(2) 绘制DCC估计后的条件均值图、条件方差图、条件协方差图 、动态条件相关系数图

一、数据搜集与预处理

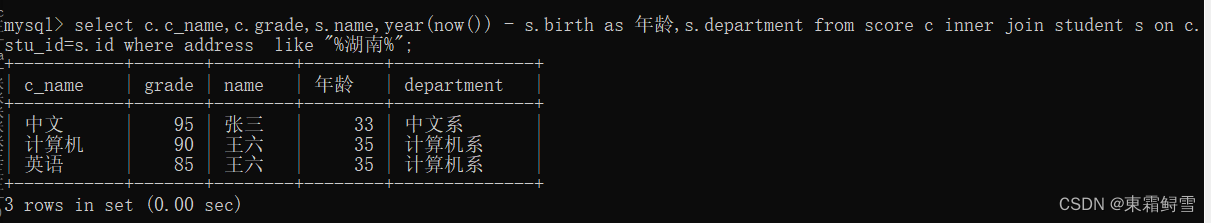

目标是选用S&P综合指数(GSPC)的周对数收益率作为美国股市的市场收益率,选用上证综合指数(SSEC)的周对数收益率作为中国股市的市场收益率。数据样本区间为1997年7月到2017年7月,共计1048例收盘价,数据均来源于雅虎财经。由于获取的原始数据是指数的收盘价,因此可以先求得指数的收益率,并放大100倍。下面对收益率进行时间序列数据建模前的各自准备工作,包括收益率的描述统计、平稳性检验、ARCH效应检验,下面分别一一进行。

install.packages("fBasics",repos="http://mirrors.tuna.tsinghua.edu.cn/CRAN/")

install.packages("FinTS",repos="http://mirrors.tuna.tsinghua.edu.cn/CRAN/")

install.packages("rmgarch",repos="http://mirrors.tuna.tsinghua.edu.cn/CRAN/")

install.packages("MTS",repos="http://mirrors.tuna.tsinghua.edu.cn/CRAN/")

library(fBasics);library(FinTS);library(tseries)

library(rmgarch);library(MTS)#安装并调用包

dat1.tmp <- read.csv("E:/GSPC.csv"); head(dat1.tmp)

dat2.tmp <- read.csv("E:/SSEC.csv"); head(dat2.tmp)#导入数据

dat1=xts::as.xts(dat1.tmp[,2],as.Date(dat1.tmp[,1]))

dat2=xts::as.xts(dat2.tmp[,2],as.Date(dat2.tmp[,1]))

head(dat1);head(dat2)#将导入的数据转换为时间序列格式

R1=diff(log(dat1))*100;R1=R1[-1] #Compute Returns

names(R1)="GSPC";head(R1)R2=diff(log(dat2))*100;R2=R2[-1] #Compute Returns

names(R2)="SSEC" ;head(R2)#求得指数的收益率,并放大100倍

输出结果:

SSEC

1997-07-13 4.658029

1997-07-20 -3.276194

1997-07-27 1.858668

1997-08-03 1.102607

1997-08-10 -5.364068

1997-08-17 2.485685GSPC

1997-07-13 -0.1506572

1997-07-20 2.5339921

1997-07-27 0.8855145

1997-08-03 -1.4463145

1997-08-10 -3.5689432

1997-08-17 2.4919732

(1)收益率的描述统计

DataRet=na.omit(cbind(R1,R2));#去除缺失值

tail(DataRet);nrow(DataRet)#展示最后6行,并计算收益率长度输出结果:

GSPC SSEC

2017-06-25 -0.61254923 1.0882729

2017-07-02 0.07301175 0.7965253

2017-07-09 1.39588457 0.1385001

2017-07-16 0.53814120 0.4818579

2017-07-23 -0.01779466 0.4701144

2017-07-30 0.19115167 0.2713932

[1] 1047

basicStats(DataRet)输出结果:

GSPC SSEC

nobs 1047.000000 1047.000000

NAs 0.000000 0.000000

Minimum -20.083751 -14.897934

Maximum 11.355896 13.944743

1. Quartile -1.137209 -1.738476

3. Quartile 1.404862 1.904221

Mean 0.094936 0.099183

Median 0.196563 0.050927

Sum 99.397639 103.844343

SE Mean 0.076118 0.103059

LCL Mean -0.054426 -0.103043

UCL Mean 0.244297 0.301408

Variance 6.066269 11.120290

Stdev 2.462980 3.334710

Skewness -0.775533 -0.128495

Kurtosis 6.394769 2.291610

(2)ADF平稳性检验

adf.test(R1);

输出结果:

Augmented Dickey-Fuller Test

data: R1

Dickey-Fuller = -9.8464, Lag order = 10, p-value = 0.01

alternative hypothesis: stationaryadf.test(R2);

输出结果:

Augmented Dickey-Fuller Test

data: R2

Dickey-Fuller = -8.1659, Lag order = 10, p-value = 0.01

alternative hypothesis: stationary

由于 时间序列数据进行建模时,需要了解数据的平稳性,以保证模型的有效性。通过ADF检验可以发现中美股市收益率是平稳的。

(3)ARCH效应检验

ArchTest(R1,lags=15,demean=T)

输出结果:

ARCH LM-test; Null hypothesis: no ARCH effects

data: R1

Chi-squared = 158.22, df = 15, p-value < 2.2e-16ArchTest(R2,lags=15,demean=T)

输出结果:

ARCH LM-test; Null hypothesis: no ARCH effects

data: R2

Chi-squared = 127.52, df = 15, p-value < 2.2e-16

通过ARCH检验可以发现中美股市收益率之间存在ARCH效应,说明可以运用GARCH模型。

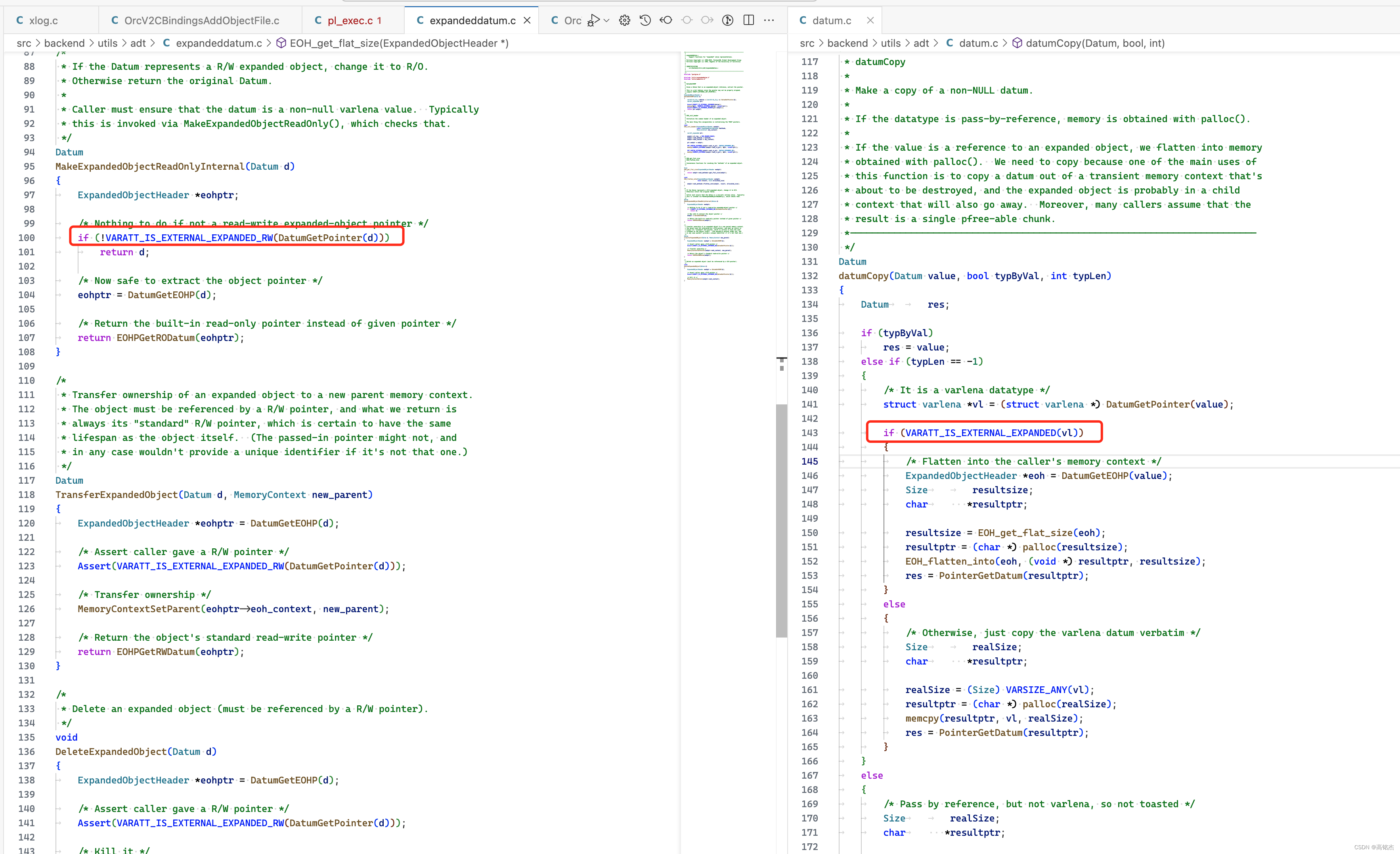

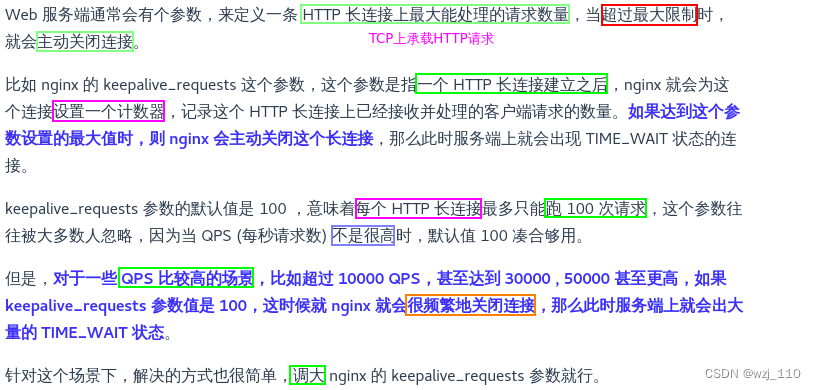

(4)绘制指数与收益率的时序图

opar=par(no.readonly=T)

par(mfrow=c(2,2))

plot(dat1,main="GSPC",xlab="Time",ylab="Index")

plot(dat2,main="SSEC",xlab="Time",ylab="Index")

plot(R1,main="GSPC",xlab="Time",ylab="log return")

plot(R2,main="SSEC",xlab="Time",ylab="log return")

par(opar)输出结果:

通过时序图可以发现,美国收益率指数虽然在互联网泡沫和次贷危机期间大幅度下降,但大部分时期指数是上涨的。而中国指数在2007年到2008年以及2015年到2016年两个时间段显著大涨大跌,其他时期的走势相对平稳,但上行行情远没有美国的多。通过收益率的时序图可以发现,中美两国收益率都存在显著的波动聚集现象,并且中国的波动幅度大于美国的波动。

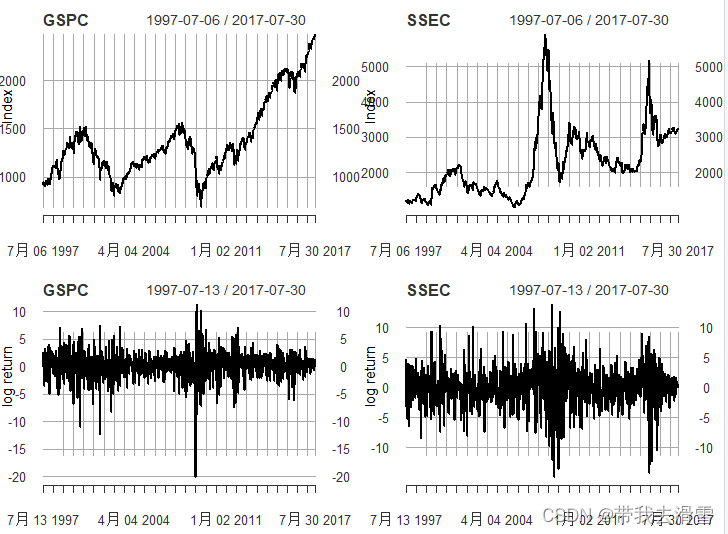

二、DCC-GARCH的估计

(1)估计结果

n=ncol(DataRet)

p=1;q=1

meanSpec=list(armaOrder=c(1,0),include.mean=TRUE,archpow=1)

varSpec=list(model="sGARCH",garchOrder = c(p,q))

distSpec=c("mvt") #c("mvnorm", "mvt", "mvlaplace")spec1=ugarchspec(mean.model=meanSpec,variance.model=varSpec)

mySpec=multispec(replicate(n, spec1))mySpec=dccspec(mySpec, VAR=F, robust=F, lag=1, lag.max=NULL,lag.criterion=c("AIC"), external.regressors = NULL, robust.control = list(gamma = 0.25, delta = 0.01, nc = 10, ns = 500), dccOrder = c(1, 1), distribution = distSpec, start.pars = list(), fixed.pars = list())

fit_dcc=dccfit(data=DataRet, mySpec, out.sample=10, solver="solnp", solver.control = list(), fit.control = list(eval.se = TRUE, stationarity = TRUE, scale = FALSE), parallel = TRUE, parallel.control = list(pkg = c("multicore"), cores = 2), fit = NULL, VAR.fit = NULL)

RSD=residuals(fit_dcc);

show(fit_dcc)输出结果:

*---------------------------------*

* DCC GARCH Fit *

*---------------------------------*Distribution : mvt

Model : DCC(1,1)

No. Parameters : 14

[VAR GARCH DCC UncQ] : [0+10+3+1]

No. Series : 2

No. Obs. : 1037

Log-Likelihood : -4863.167

Av.Log-Likelihood : -4.69Optimal Parameters

-----------------------------------

Estimate Std. Error t value Pr(>|t|)

[GSPC].mu 0.215241 0.055014 3.9125 0.000091

[GSPC].ar1 -0.112713 0.034833 -3.2359 0.001213

[GSPC].omega 0.302235 0.131215 2.3034 0.021259

[GSPC].alpha1 0.196408 0.060734 3.2339 0.001221

[GSPC].beta1 0.762232 0.064558 11.8069 0.000000

[SSEC].mu 0.078023 0.096492 0.8086 0.418748

[SSEC].ar1 0.053512 0.034308 1.5598 0.118816

[SSEC].omega 0.388848 0.206514 1.8829 0.059712

[SSEC].alpha1 0.117551 0.036551 3.2161 0.001300

[SSEC].beta1 0.848819 0.047688 17.7993 0.000000

[Joint]dcca1 0.013581 0.007305 1.8591 0.063013

[Joint]dccb1 0.971799 0.011366 85.5008 0.000000

[Joint]mshape 8.290728 1.110120 7.4683 0.000000Information Criteria

---------------------

Akaike 9.4063

Bayes 9.4730

Shibata 9.4059

Hannan-Quinn 9.4316

Elapsed time : 3.121074

(2) 绘制DCC估计后的条件均值图、条件方差图、条件协方差图 、动态条件相关系数图

plot(fit_dcc)

需要数据集的家人们可以去百度网盘(永久有效)获取:

链接:https://pan.baidu.com/s/1E59qYZuGhwlrx6gn4JJZTg?pwd=2138

提取码:2138

更多优质内容持续发布中,请移步主页查看。

点赞+关注,下次不迷路!

![[GAMES101]透视投影变换矩阵中为什么需要改变z值](https://img-blog.csdnimg.cn/de0693beeaa74ff6b8d4aa380789d207.png#pic_center)