编者按:作为汽车智能化的第一波受益者,Mobileye的市场红利已经接近尾声。尤其是汽车芯片市场的白热化竞争,新一轮格局重构正在开启。

汽车智能化的供给关系,正在发生微妙变化。

本周,作为全球主要的辅助驾驶芯片及感知系统供应商,Mobileye在最新财务预测报告中披露,预计2024年全年营收为18.3亿至19.6亿美元,远低于分析师25.8亿美元的平均预期。

此外,对于2023年第四季度,Mobileye目前预计收入将在6.23亿美元至6.48亿美元之间,低于此前6.34亿美元至6.38亿美元的预期。

同时,该公司预计EyeQ的出货量将在3100万至3300万颗之间,低于2023年预计的3700万颗。SuperVison系统出货量将从10万辆增加到17.5万至19.5万辆,也低于市场预期。

“我们已经意识到客户库存过剩。”该公司坦言,尤其是过去几年在疫情期间囤积库存后,客户减少了订单。该公司预计,今年第一季度营收也将较上年同期下降约50%。

尤其是芯片从缺货到去库存的大转折,即便汽车智能化、电动化对芯片的需求远比消费电子强劲;但随着总需求放缓,以及新能源汽车销售增速的的放缓迹象,导致需求无法支撑芯片的未来产能释放。

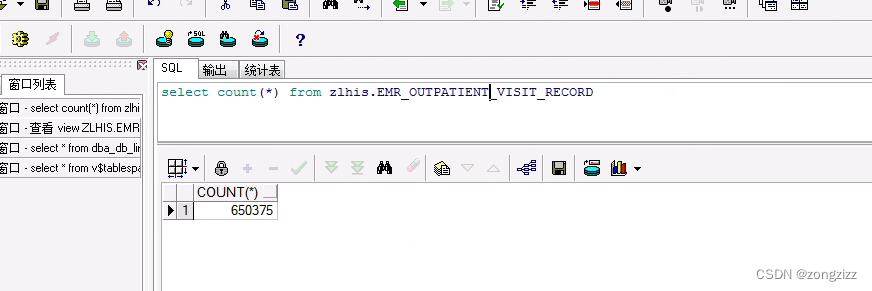

高工智能汽车研究院监测数据显示,2023年1-11月,中国市场(不含进出口)新能源乘用车交付637.47万辆,同比增长40.79%;相比于2022年的同比增速(86.91%),不到50%。

此外,1-11月,新能源乘用车前装标配搭载ADAS的渗透率已经超过50%,达到55.39%,这意味着,后续增量空间再进一步缩小。

特别是在疫情期间,部分芯片上游晶圆、封测厂进行了设备和产能的扩张,再加上整体消费持续疲软,整个半导体行业仍将处于去库存阶段。

而在2023年上半年,Mobileye已经发出预警。"客户在2023年上半年非常谨慎,导致增长率低于正常水平。"数据显示,去年上半年Mobileye实现营收9.12亿美元,同比上年同期仅增长6.79%,远低于2022年的35%。

同时,由于Mobileye的主力产品仍主要服务于L0-L2市场,在L2+等高阶市场弱后于英伟达等其他厂商。而包括高通、黑芝麻智能、爱芯元智等厂商也在不断挤压Mobileye的市场份额。

该公司也指出,随着部分在中国市场的合资品牌、中国本土新能源车企继续寻求在高阶智能驾驶技术上的突破,“我们面临的竞争压力越来越大。”

此外,包括采埃孚、安波福等几家Mobileye的合作伙伴,正在选择其他芯片平台来研发满足中国市场客户需求的解决方案。此外,经纬恒润、知行科技都已经开始交付基于TI TDA4平台的域控方案。

相比而言,Mobileye的SuperVison高阶方案进展并不如预期。比如,对于极氪001的期望过高。同时,这套方案的功能释放也被数次推迟。

去年7月,这套NZP高速自主领航辅助系统终于首次对外展示,Mobileye总裁兼首席执行官Amnon Shashua也特意来到中国,毕竟这是一个里程碑意义的事件。

彼时,该公司还象征性官宣了SuperVision的一家新客户(红旗),不过,两家公司也只是签署了谅解备忘录,探讨未来可能进一步深化合作的可能性。

但,这不能扭转当下的形势。

高工智能汽车研究院监测数据显示,2023年1-6月极氪001实际交付3.03万辆,和去年下半年相比,减少了约2.23万辆。1-11月数据显示,极氪001实际交付6.17万辆,同比上年同期基本持平。

同时,随着极氪基于英伟达平台的自研方案量产(首款车型为极氪007);这意味着,Mobileye在高阶智驾市场的前景,不容乐观。而在海外,此前,选择EyeQ5平台的宝马,也将在下一代车型切换到高通平台。

而在汽车芯片赛道竞争日益加剧的背景下,Mobileye的盈利难题仍然待解。数据显示,2021年、2020年和2019年,Mobileye的年营业净亏损额分别为7500万美元、1.96亿美元、3.28亿美元。

2022年,Mobileye实现年收入为18.69亿美元,同比增长约35%,在继续保持增收的背景下,2022年仍然维持亏损状态,全年净亏损8200万美元,较2021年小幅上升。

而去年上半年,Mobileye仍亏损1.07亿元美元,较上年同期扩大59.70%。就在去年6月,Mobileye母公司英特尔宣布,将出售所持Mobileye的部分股权。

此前,Mobileye公司预测,2023全年营收可达20.7亿美元至21.1亿美元;但全年仍会出现营业亏损,预估为-9,800万美元至-1.29亿美元。

尤其是作为过去几年Mobileye业绩贡献增速最快的中国市场,Mobileye承认,他们的一些竞争对手拥有比自己更多或更完善的资源。同时,也明确表示,与公司合作的Tier1合作伙伴可能正在开发或将来可能开发相互竞争的解决方案。

此外,15万元以下的普及型市场,中国本土供应商开始抢占份额,车企更加强调方案的性价比和开放度、以及本地化的Tier1生态圈资源。30万元以上的高端市场,多种方案已经展开白热化竞争。

在高工智能汽车研究院看来,相比于其他同行,Mobileye缺乏收入增长预期的有利支持。同时,随着该公司允许进一步开放第三方软件接入以及与第三方硬件的系统集成,预计毛利率将出现下降风险。

去年3月,Mobileye宣布在上海嘉定正式开设首个支持本地客户的技术测试中心,并宣称“继续致力于为中国汽车厂商提供先进、可靠的解决方案”。毕竟,中国市场是一个必争之地,不容有失。

但,现实极为残酷。

比如,作为Mobileye的中国大客户之一,吉利在去年开始启用黑芝麻智能的平台方案。其中,亿咖通联手黑芝麻智能,打造了基于华山二号A1000的亿咖通 • 天穹®Pro智能驾驶计算平台,并成功在领克08实现量产上车。

同时,两家公司在去年底还宣布签署战略合作协议,将共享视觉感知算法、芯片供应、工具链,开展联合平台研发,并以亿咖通科技作为集成应用平台,共享供应链信息,与更多整车品牌开展合作。

而资本市场,也在做出回应。

从2023年1月至今,Mobileye的股价走出了一波三折的震荡行情,去年该公司股价一度上涨至每股47.02美元的高位,而截止2024年1月4日收盘,股价已经回落至29.97美元。

同时,在Mobileye披露2024年度营收预期目标前后,公司股价在短短几天内下跌超30%,凸显资本市场的悲观情绪。

有机构投资者表示,这可能会引发对公司业务可持续性的质疑。要重建市场信心可能要等到今年(2024)下半年。