在这个数字化时代,金融科技正以前所未有的速度发展,而权益类数字基建作为这一进程的核心支撑,正不断推动着金融领域的创新与变革。

DolphinDB 2024 年度峰会的分论坛 A 聚焦《权益类数字基建与技术创新》这一核心议题,邀请到了业内资深专家,深入剖析权益类数字基建的最新进展,分享技术创新如何赋能投资实践。圆桌环节更邀请到了数位嘉宾,共同探讨如何通过前沿技术的融合与创新,为权益类投资市场构建更加坚实、高效的数字基础设施。

行业嘉宾精彩观点,即刻分享:

01 AI 及高频数据赋能投资实践

量化投资策略通过数学模型和算法自动筛选投资标的,能够较为客观地分散投资风险,减少人为情绪因素的干扰,同时可以预先设定严格的风险控制措施,有利于在复杂多变的市场环境中降低风险暴露。随着 AI 技术逐渐进入大众视野,其带来的多元化数据、广泛信息源、以及更深入的数据处理和分析能力,为传统的量化投资注入了强劲的动力,进一步提升了决策的科学性与效率。

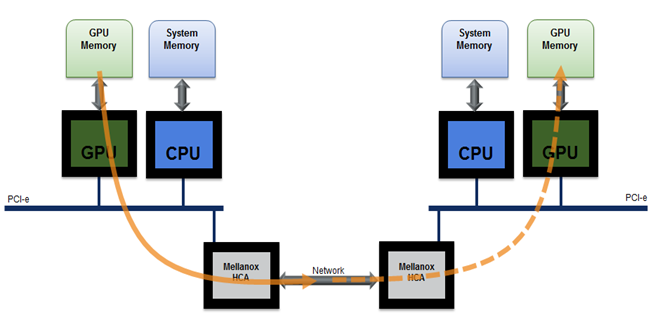

中信建投证券融合 AI 大模型与大数据驱动技术,开发了 AI 量化平台。依托强大的 CPU 与 GPU 算力支持、高速网络以及分布式存储系统,AI 量化平台复现并优化了超过 100 种主流 AI 算法,不仅具备对股票、期货、基金、数字货币等多类资产数据的研究与策略研发能力,还实现了 AI 模型训练与推理的一体化,在提升投研效率的同时降低成本。在对接实盘因子、实盘策略、提供 T0 高频策略服务方面,AI 量化平台也有不俗表现。

李剑戈老师表示,未来中信建投证券将进一步深化与 DolphinDB 的合作,为 AI 量化平台引入 DolphinDB 的一系列新功能:依托 DolphinDB 的分布式计算能力与为高频交易设计的 Orderbook Engine,T0 策略因子计算将得到进一步提速。利用 DolphinDB 提供的高频回测方案,平台能够更精准地模拟市场波动,验证策略的有效性,确保策略在实盘操作中的稳定表现,同时确保研发与生产环境代码的一致性,统一开发逻辑,提升开发效率。此外,中信建投还计划将 DolphinDB 的复杂事件处理引擎应用于交易监控与风险控制等场景,进一步推动 AI 量化平台的持续创新。

02 科技助力机构客户衍生品业务高质量发展

场外衍生品作为资本市场的重要组成部分,可为实体企业提供定制化产品,以满足其风险管理和资产配置需求,是对标准化场内市场的重要补充。随着业务的高速发展,一系列挑战也随之浮现:客户准入流程繁琐、报价响应滞后,加之业务结构错综复杂、数据标准化程度不高,进一步加大了监管穿透的难度,场外衍生品的全流程数字化水平亟需提升。

银河证券围绕场外衍生品的准入、询价、交易与报送、估值、风控等环节,推动场外业务全流程数字化建设,为业务开展提供有效支撑。数据精细化管理助力监管实现持续和穿透式监管,同时提升客户交易效率,降低运营成本;询价环节智能化水平不断提升,从 NLP 到大模型到智能体,智能询报价体系持续完善;自研灵活定价引擎 GLEBA,结合 GPU 加速,实现准实时风控及非标产品的快速上线;推动跨境衍生品一体化交易体系建设,实现南北向跨境交易,一户通全球;围绕极速通道、算法中心和投研平台持续建设主经纪商一体化交易生态,提供差异化服务优势。

银河证券基于 DolphinDB 构建了一套高性能量化投研系统,解决研究团队在数据、投研、交易过程中的痛点。数据是投研的基础,量化策略研究往往涉及到多类别、多维度、多品类的海量数据,数据结构各异,还需要统一的获取接口。量化投研系统的数据中心使用 DolphinDB 对接行情源,实时落盘量价数据,同时设计了统一的数据代理,为用户提供一致且流畅的数据获取体验。聚焦核心投研方面,研究员希望能够专注于策略逻辑的研究,而不需要花费大量精力进行数据获取及清洗、异常处理等工作;不同策略团队希望共用同一套系统,共享研究成果;各研究员擅长的编程语言也不尽相同。银河证券采用了基于数据驱动分布式有向无环图的调度方式,以自研全 SIMD 化算子库和 DolphinDB 算子库作为支撑,同时支持不同语言定义策略节点,用户仅需配置节点属性,编写相应代码,即可享受系统提供的微秒级调度服务。交易方面,投研实盘一体化的系统设计可避免二次开发。借助 DolphinDB 提供的的数据回放功能以及 Orderbook Engine,银河证券量化投研系统构建了逐笔级别的回测模块,并自研了快照+逐笔以及各级别 K 线向量化回测模块,确保回测流程与实盘操作高度一致,真正实现了从回测到实盘的无缝衔接。

03 智数驾驭,科技赋能:一站式金融数据服务平台

当前,券商 IT 部门正面临多重挑战:需维护众多分散系统并灵活响应跨部门的高度定制化数据需求;传统数据平台的灵活性较弱,难以应对海量高频数据的存储与计算,数据的安全合规管理亦成难题;此外,高频数据的并发处理、投研实盘一体化等需求均对 IT 部门提出了更为严苛的挑战。

国信证券选择将 DolphinDB 作为核心存储与计算引擎,打造了一站式金融数据服务平台,平台由数据治理层、数据存储应用一体化层和数据交互层构成。数据治理层和数据交互层需要券商进行深度定制化开发, DolphinDB 则为数据存储应用一体化层奠定了坚实基础,不但能作为数据基座整合并存储各类行情与资讯数据,还还集成了包括响应式状态引擎、异常监测引擎在内的多种高效计算引擎,并预置了高频因子、机器学习因子等常用因子库,极大丰富了数据处理能力。

雷宇老师分享了该平台为实际业务带来的助力。在集成全交易品种历史行情方面,国信证券目前已集成了超过 60 TB 的海量高频数据以及衍生因子计算,得益于 DolphinDB 高性能压缩比的存储方式,“读写速度相较传统数据库达到了百倍提升,异常情况下的紧急备份恢复对比传统模式也有5-10倍的提升。”在搭建实时因子计算平台的过程中,国信证券借助 DolphinDB Orderbook Engine 以及各类截面时序引擎,实现了盘前盘后的任务调度、流数据高可用、全链路服务监控、因子绩效与迭代管理的构建,“让因子从设想到实现的周期缩短至数天,研究效率得到了极大提升。”

04 圆桌分享

在圆桌环节,几位嘉宾分别就数字化基建的技术创新、交易服务新方向与技术尝试、行情数据中心建设、机构数字化转型经验等话题各抒己见,展开了热烈而深入的探讨。

中泰证券科技研发部执行总经理陈怀分享了公司在行情数据中心建设中的创新实践。对于高频交易场景,中泰证券利用 XTP 系统深度优化软硬件,满足用户对超低延迟的需求。而在中低频投研领域,公司则携手 DolphinDB,依托其分布式存储、流计算能力和灵活的插件,构建了从行情数据接入、存储到指标计算等一站式解决方案,既保障了数据品种的全面覆盖,又提升了历史数据的处理效率,为投研团队提供了强有力的数据支持。

致诚卓远私募基金副总经理马海源表示,金融科技的发展为私募机构的投研决策流程带来了深远的影响。随着 GPU 加速计算、AI 算力增强等前沿技术不断涌现,私募机构的策略回测与模型更新效率实现了质的飞跃。这些技术的引入,极大地缩短了投研周期,使策略迭代更加迅速,从而提高了投资决策的精准度与及时性。私募机构愿意投入大量资源于工程调优之上。从优化因子平台到升级回测系统,每一步都旨在构建更加高效、稳定的投研基础设施。

国投证券信息技术委交易研发总监李震提到,近年来面对行业竞争加剧的现状,公司正积极调整策略,聚焦于服务投产比的提升,探索交易服务的新领域与新技术。国投证券不再局限于传统通道服务的优化,而是致力于服务延伸,通过整合不同机构(如私募、银行理财子、信托等)的优势资源,构建更完善的金融生态链。此外,国投证券也期待在跨境业务领域找到新的增长点。

申万宏源证券信息技术开发总部大数据平台专家傅江如分享了机构数字化转型的经验。她认为数字化转型可分为水平类与垂类两大方向。水平类方向即聚焦共性需求,通过产品化解决方案提升效能,包括利用低代码平台、大数据和 AI 技术,为内部自营团队及外部客户提供高效、便捷的行情数据处理服务,减轻其工程化负担。垂类领域的赋能意味着深入打造券商独特的个性化能力,如极速交易柜台、极速行情等,以体现竞争优势。

金融科技浪潮涌,数字基建绘新篇。让我们携手并进,在权益类数字基建的征途上不断探索与创新,共同迎接更加智能、高效、安全的金融新时代。