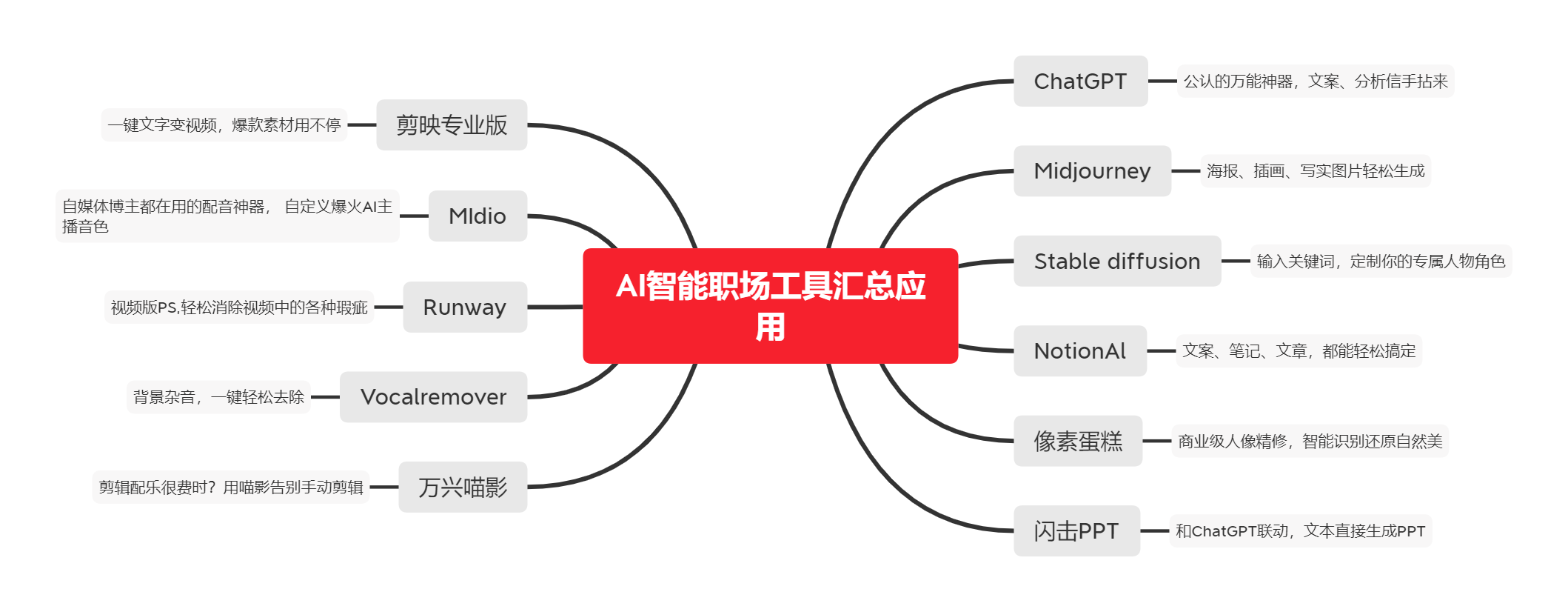

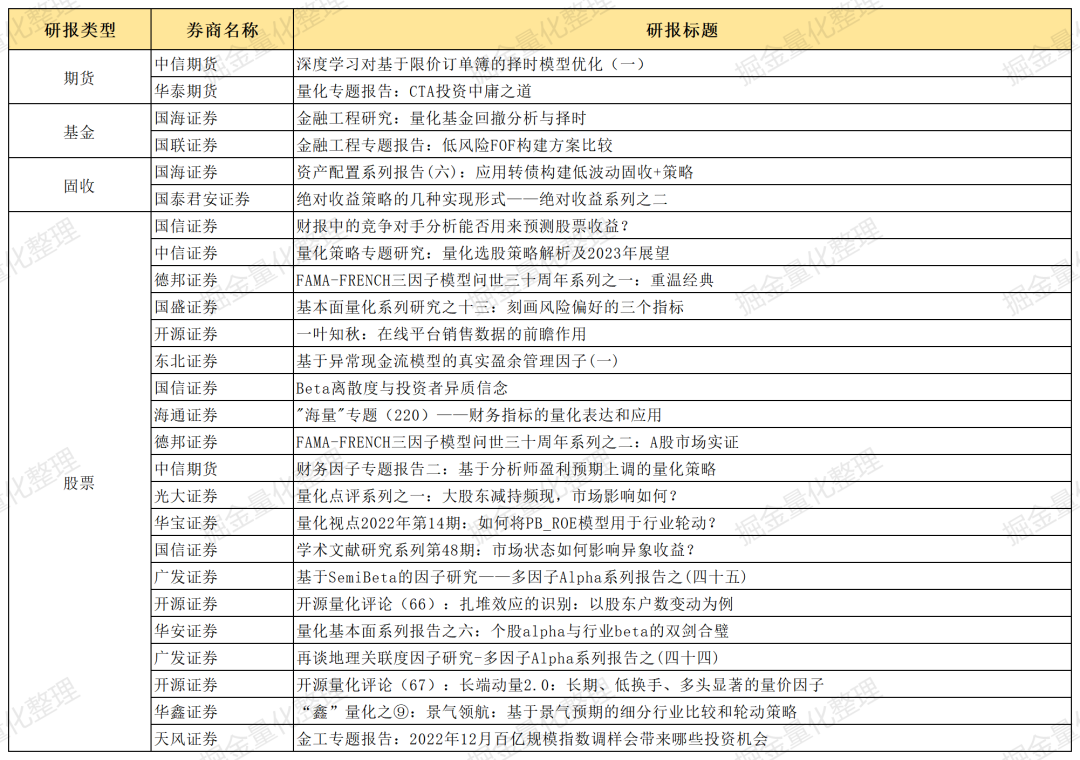

✦ 研报目录 ✦

✦ 简述 ✦

按发布时间排序

国信证券

财报中的竞争对手分析能否用来预测股票收益?

发布日期:2022-11-01 关键词:股票、文本分析、竞争对手

主要内容:竞争对手提及次数被定义为一家公司在全市场所有公司的最新财报中被列为竞争对手的次数。将所有股票按照市值分成三组,然后每个组合内,再根据被提及次数分成四组。双重分组之后3次以上提及组合相对1次提及和0次提及组合的超额收益和6因子alpha都足够显著。

中信证券

量化策略专题研究:量化选股策略解析及2023年展望

发布日期:2022-11-01 关键词:股票、惊奇趋势、GARP

主要内容:1、景气趋势投资的本质在于对景气趋势动量的投资。2、今年以来,由于趋势性风格主线机会并未出现,景气趋势的动量效应较弱,一定程度造成超预期策略的失效。3、在风格主线并未出现的环境下,GARP思路的因子配置逻辑可相对稳健地运行。

德邦证券

FAMA-FRENCH三因子模型问世三十周年系列之一:重温经典

发布日期:2022-11-02 关键词:股票、FAMA、三因子模型

主要内容:文章对经典的Fama-French 三因子模型进行了详细的拆解。

中信期货

深度学习对基于限价订单簿的择时模型优化(一)

发布日期:2022-11-03 关键词:期货、深度学习、限价订单簿

主要内容:文章根据牛津大学量化金融实验室提出的基于限价订单簿的高频择时策略算法,分析来自金融交易所(开源)的高频限价订单簿数据;实验表明经过空间信息(卷积神经网络)以及时间序列信息提取(循环神经网络LSTM)的神经网络表现(预测准确率)优于基础的多层感知机模型。

国盛证券

基本面量化系列研究之十三:刻画风险偏好的三个指标

发布日期:2022-11-03 关键词:股票、风险偏好

主要内容:从成交活跃度、小市值与大市值相对表现、亏损股与绩优股相对表现三个维度来去构建A股的风险偏好指数。当前大盘估值处于历史低位,但与2012、2013年不同的是,风险偏好指数为正,我们认为大盘指数在底部区域不会持续太长时间。

开源证券

一叶知秋:在线平台销售数据的前瞻作用

发布日期:2022-11-08 关键词:股票、销售数据

主要内容:文章将所有个股基于在线销售额与实际营收数据关联度中位数,分为高关联度样本域和低关联度样本域,并在不同样本域内分别进行销售额同比因子测试。在高度关联的样本域内,销售额同比因子具有更优的选股效果,中性化后的RankIC达到3.3%,RankICIR为1.695,胜率超过70%。

东北证券

基于异常现金流模型的真实盈余管理因子(一)

发布日期:2022-11-08 关键词:股票、真实盈余、经营现金流

主要内容:本文从公司经营现金流角度计算了公司真实盈余管理的代理因子,并测算了异常经营现金流因子的选股能力。在中证800 中,ABCFO_Q1 因子多空年化收益率14.63%,多空夏普1.67,多空卡玛1.54。

国信证券

Beta离散度与投资者异质信念

发布日期:2022-11-11 关键词:股票、Beta、Beta离散度

主要内容:本文共使用了27种方法来估计股票的Beta值,并将每只股票在不同计算方法下的Beta值的标准差定义为Beta离散度因子。经检验,在A股,Beta离散度因子可以解释股票未来的收益,且与股票未来收益之间存在显著的负相关关系。

海通证券

"海量"专题(220)——财务指标的量化表达和应用

发布日期:2022-11-11 关键词:股票、财务指标

主要内容:文章对常见财务指标进行了量化构建,将财务数据加工为有效选股因子,分析基本面现象,最后构建基于特定规则的选股策略:PB-盈利/GARP组合、基本面优选的小盘组合。

德邦证券

FAMA-FRENCH三因子模型问世三十周年系列之二:A股市场实证

发布日期:2022-11-11 关键词:股票、FAMA、三因子模型

主要内容:使用Fama-French 三因子模型的思路在A 股市场做实证分析。对A 股市场的实证显示,SMB 和HML 还不能很好地解释A 股市场股票收益的横截面异象。只靠市场风险收益率、规模和账面市值比因子去解释A 股市场股票收益情况是不够的。

中信期货

财务因子专题报告二:基于分析师盈利预期上调的量化策略

发布日期:2022-11-11 关键词:股票、盈利预期

主要内容:本文主要介绍了在只基于分析师盈利预期上调的月频调仓策略和结合公司财务报告期只关注财报季的盈利预期上调策略。从长期来看,财报季盈利预期上调策略组合在中证500、5个交易日持有期表现最好,获得了50.83%的年化收益,51.17%年化超额收益。

国海证券

金融工程研究:量化基金回撤分析与择时

发布日期:2022-11-11 关键词:基金、择时、最大回撤

主要内容:文章发现动量因子、交易活跃度因子等因子对量化基金超额收益区间最大回撤有一定同步及左侧效应。构建组合因子对跟踪中证500指数的量化基金进行择时,能够获得累计超额收益为基准区间的1.10倍,择时胜利为78.57%。

光大证券

量化点评系列之一:大股东减持频现,市场影响如何?

发布日期:2022-11-14 关键词:股票、股东减持

主要内容:从历史预减持事件发生后累计超额收益统计来看,在公告首日股价超额负收益明显,平均来看在第二个交易日达到超额负收益的最低点。因此公告首日收盘跟随性卖出仍有规避下跌的效果,但第二个交易日收盘再卖出效果不大。

国海证券

资产配置系列报告(六):应用转债构建低波动固收+策略

发布日期:2022-11-17 关键词:固收、择时、转债

主要内容:本文将择时策略与纯债相结合,通过90%仓位配置债券,10%仓位配置股债、转债的择时策略,可以在近5 年都获得较高收益,同时回撤可控,这样的策略能够匹配固收+绝对收益产品的业绩目标。

国联证券

金融工程专题报告:低风险FOF构建方案比较

发布日期:2022-11-22 关键词:基金、FOF、低风险

主要内容:偏债型FOF产品占比高在一定程度上反映了市场对于稳定型金融产品的需求量较大,投资者们对低回撤幅度、低波动率的资产组合需求较大。文章用以下四种思路进行构建低风险FOF组合的尝试:股票型基金+债券型基金组合、固收+基金组合、纯债和固收+基金组合、对冲型基金组合。

华宝证券

量化视点2022年第14期:如何将PB_ROE模型用于行业轮动?

发布日期:2022-11-22 关键词:股票、PB、ROE

主要内容:本文首先将PB-ROE模型简单应用于行业轮动,结果发现长期表现最好的是高PB-高ROE组合。于是我们在此基础上构建了基于价值成长风格轮动的PB-ROE模型,该组合长期相较于基准指数都有较好的表现,同时相较于单一的PB-ROE模型在历年收益的分布上也更为平滑均匀。

国信证券

学术文献研究系列第48期:市场状态如何影响异象收益?

发布日期:2022-11-22 关键词:股票、市场异象、市场状态

主要内容:本文使用了1981年到2019年来自56个国家的样本数据,研究了138个市场异象和市场状态之间的关系。如果以股市指数高于或低于其200天移动平均线来划分市场状态,研究发现绝大多数因子都会在市场行情不好时收获更高的收益;如果将因子从定义和地域上进行进一步的细分,或者向模型中添加投资者情绪等控制变量,结论依然成立。

广发证券

基于SemiBeta的因子研究——多因子Alpha系列报告之(四十五)

发布日期:2022-11-22 关键词:股票、SemiBeta

主要内容:基于个股收益和市场收益方向的不同,将传统Beta因子拆解为4个SemiBeta,同时分别采取20、60、120个交易日的回溯周期,分别以沪深300、中证500、中证1000和创业板指作为市场基准,合计构建了48个细分因子。以fBeta_MN_60_S399006为例,IC均值为-7.4%、IC_IR为-0.86,年化收益为128.7%。

开源证券

开源量化评论(66):扎堆效应的识别:以股东户数变动为例

发布日期:2022-11-23 关键词:股票、股东户数、人均持股占比变动

主要内容:文章基于股东户数构建了人均持股占比变动(PCRC)因子,多头端年化收益率达到14.5%,RankIC为4.58%,RankICIR为2.63。PCRC因子在中证1000指数成分中因子显著性最强,RankIC均值达到4.88%,年化超额收益率为9.08%,收益波动比1.508,胜率约66%。

华安证券

量化基本面系列报告之六:个股alpha与行业beta的双剑合璧

发布日期:2022-11-23 关键词:股票、alpha、beta

主要内容:通过个股相对行业的弹性β构建了动态权衡个股和行业的耦合模型,模型通过β来权衡个股自身特性和行业的影响权重;然后构建了基于盈利、估值、技术面的三维个股评价策略(alpha),基于资金面和分析师预期的行业评价策略(beta),最后通过耦合模型将两个并行策略结合构造alpha与beta双驱选股策略。

国泰君安证券

绝对收益策略的几种实现形式——绝对收益系列之二

发布日期:2022-11-23 关键词:债券、固收、FOF、绝对收益

主要内容:本报告详细分析了公募产品在类绝对收益领域的几种形式:纯债型、固收+和FOF的历史表现、能够实现绝对收益的原因。

广发证券

再谈地理关联度因子研究-多因子Alpha系列报告之(四十四)

发布日期:2022-11-24 关键词:股票、地理关联度因子

主要内容:本报告尝试定义关联度为同一行业不同区位的股票之间的关联程度,据此构造相关系数因子及其优化因子,并研究该类因子在A股中的有效性。其中,INDUCORRP因子整体表现较好,因子整体的IC均值为0.065,正IC占比88.31%,多头相对中证500指数年化超额收益率为15.32%,信息比率为1.816。

开源证券

开源量化评论(67):长端动量2.0:长期、低换手、多头显著的量价因子

发布日期:2022-11-27 关键词:股票、动量因子

主要内容:本文在报告《A 股市场中如何构造动量因子》中, 通过振幅切割的方式,剔除高振幅交易日的涨跌幅,从而剔除过度反应的涨跌数据,去伪存真,构建长端动量因子,有效捕捉 A 股市场中的动量效应。因子RankIC6.92%, RankICIR2.75,RankIC 胜率 79.49%,5 分组多头年化收益 20.26%。

华鑫证券

“鑫”量化之⑨:景气领航:基于景气预期的细分行业比较和轮动策略

发布日期:2022-11-27 关键词:股票、行业轮动、分析师预期

主要内容:通过对分析师大类因子进行优选合成,并对少数成本驱动型行业叠加中高频行业数据佐证的方式,从1410个分析师预期类小因子中合成行业景气预期指标。周频多空组合年化收益31.17%,多空夏普比达到1.694。月频年化超额收益率达到10.27%,历史胜率显著大于50%。

天风证券

金工专题报告:2022年12月百亿规模指数调样会带来哪些投资机会

发布日期:2022-11-28 关键词:股票、指数调样

主要内容:分别对2020年12月以来重点指数成分股调整的影响系数进行了预测,并跟踪综合影响较大个股的股价走势,发现调入效应十分显著。本文对已公布调样的22个重点指数在12月份的调样综合影响系数做了最新估算,投资者可重点关注。

华泰期货

量化专题报告:CTA投资中庸之道

发布日期:2022-11-30 关键词:期货、CTA

主要内容:本文首先从四个不同的视角探讨CTA过往的投资体验,然后从CTA基金持有周期,收益特性两方面阐述了投资CTA基金择时的必要性,接着将由表及里的给出三个CTA基金的择时思路,最后探讨如何更好地对选择CTA基金,综合为投资者提供一条CTA投资的中庸之道。

- End -

声明:本内容由掘金量化整理,仅供学习、交流、演示之用,不构成任何投资建议!