证券交易过程,主要的过程是个人投资者或者机构投资者,按照股票的行情,报价下订单到交易所的,然后收到交易所回报的过程。本文主要介绍了这一交易过程中涉及到的系统。

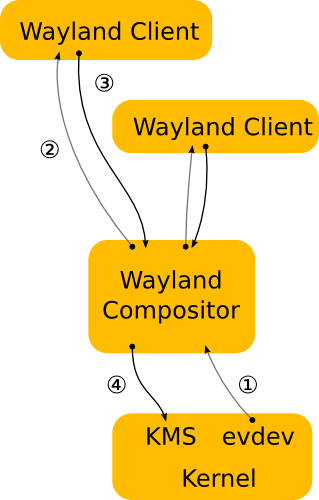

证券交易业务流程图:

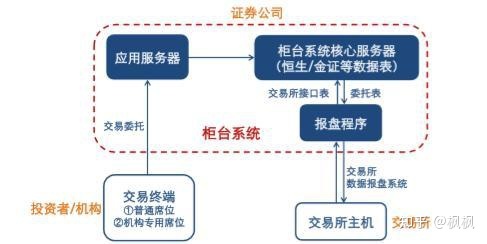

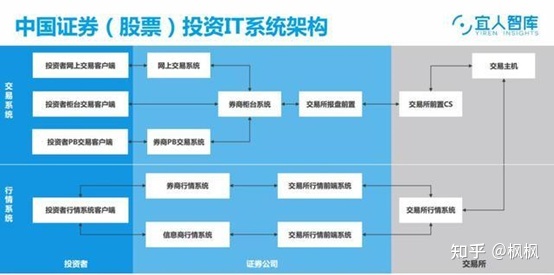

证券交易IT系统架构图:

基于以上两张图可以得知在证券交易这三方中,主要涉及到的系统有交易所、行情系统,PB系统,柜台系统这几类。

一、行情系统

沪深两市不同级别行情对比:

交易所行情主要分为Level-1跟Level-2:

Level-1行情是快照,上交所跟深交所都是3s/笔;Level-2一般是交易所推出的实时行情信息收费服务,包括十档行情、买卖队列、逐笔成交、委托总量和加权价格等多种新式数据。在Level-2之前,沪深交易所提供的都是行情快照,大家看到的分笔成交其实是两次快照期间累计的成交量和最后一笔的价格,而逐笔成交则是真实的每笔成交价和成交量的明细数据逐笔成交极大地提高了行情的透明度。

一般情况下,如果只用行情快照的话,而且对速度不是特别敏感的话,Level-1和Level-2的行情没有较大区别。上海的Level-1虽然升级到了新一代行情,但是依然是通过文件的方式来传输行情数据,速度依然是比Level-2慢。

如果做ETF套利或者高频日内交易,还是需要Level-2。 Level-2如果第三方系统接入要收费, 比较麻烦。

私募要用的话可以和券商合作,放到券商在交易所的机房,从券商那边接入,比较省钱。行情转发方面,一般柜台系统自带行情模块,也有一些是第三方授权转发的行情服务。

二、柜台系统定义

柜台系统(又名集中交易系统)是券商接受个人/机构交易委托后,向交易所报盘的交 易系统,国内由恒生电子、金证股份、顶点软件等公司提供,且恒生电子的系统市场占有率第一(约 50%)。

行业发展早期,大多券商的柜台系统分别部署在各地营业部,其各自均拥有自己独立的柜台系统服务器,后来均集中到了券商总部,各券商租用专用机 房/使用本地机房中的服务器部署柜台系统。

柜台系统的核心可理解为一系列数据库表,其中包括客户资料、资金、股票余额、资金 变动、股份变动等信息,发生的业务行为可理解为更新或查找数据表,通过将投资者的 买卖委托快速发往正确的位置完成“交易”。

参与证券交易的主体分可为个人投资者与机构投资者两种:

1、个人投资者使用普通交易席位,券商负责交易、托管与结算;

2、机构投 资者(公募、保险、私募、券商资管等)使用机构专用交易席位,交易、托管与结算主体多有不同。

三、柜台系统明细

柜台系统是按照满足券商经纪业务来设计的,因此承载了很多业务职能。大致可以分为如下几大业务系统:

1、交易及报价系统

2、登记结算系统

3、做市商系统

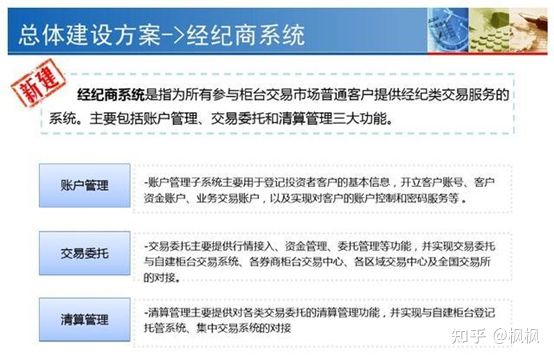

4、经纪商系统

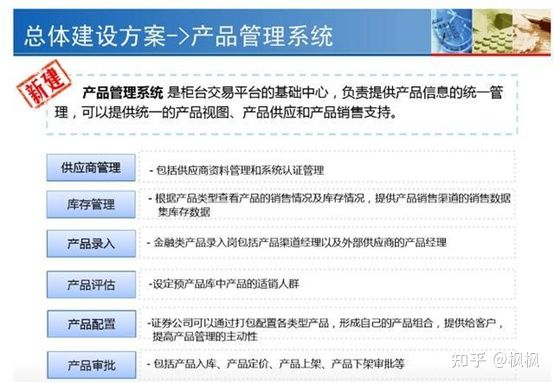

5、产品管理系统

以上的几大业务模块都是围绕下面的这些业务来展开的,主要的业务只能如下:

1 账户业务

可以为客户进行账户开户、销户、管理业务权限、处理与交易相关的适当性管理、合规报送等。

2 资金业务

早期通过银证转帐实现,后来全面实行了客户保证金三方存管制度。

3 证券交易业务

处理投资者提交的各类交易指令,按照交易规则进行资金和证券的处理,并实现与交易所的委托和成交指令的对接。

4 信用交易业务

2010年证监会推出融资融券业务试点,投资者可以通过向证券公司融资买入股票,也可以融券卖出股票,实现了杠杆交易,系统需要按照信用交易的业务规则处理各类交易指令。

5 基金代销业务

投资者可以通过证券账户购买开放式基金产品,系统处理投资者的产品申购赎回指令,并实现与相应基金公司的指令交互和资金、份额结算。

6 清算业务

负责与交易所、登记结算公司进行数据交互和业务核对,完成客户在交易所内产品的资金、股份清算和结算。

7 查询业务

满足客户需要的各种交易流水、对账单、交割单等业务数据。

8 理财产品销售

券商为扩大客户投资品种范围,自行提供的各类理财产品的销售。

9 现金余额理财业务

可将客户投资账户上的现金余额自动申购为货币基金,提高客户的资金收益。

10 其他管理职能

系统参数设置、客户账号安全、外围系统接入、异常交易监控等等。

四、PB系统

PB业务(Prime Broker,主经纪商业务)。所谓PB业务就是指向对冲基金等高端机构客户提供集中托管清算、后台运营、研究支持、杠杆融资、证券拆借、资金募集等一站式综合金融服务的统称。而该业务的基础在于券商托管。其中风控模块作为对柜台系统报盘交易的前置,是PB系统最重要的功能之一。

目前的券商PB系统方面的竞争点主要放在了交易环节(毕竟托管和清算没有多大的差异)。

目前的pb交易环节的技术提供有恒生、讯投、金证、同花顺等,以满足私募及高净值个人多样化交易和账户集中管理需求。

PB 系统是托管资格券商为私募投资者提供一揽子服务的软件工具,是进入柜台系统前的前置系统。