作者:小芯,排版:橡皮

微信公众号:芯世相(ID:xinpianlaosiji)

继8寸晶圆产能紧缺涨价、半导体元器件上涨、覆铜板等原材料上涨后,由晶圆紧缺引发的“多米诺骨牌”开始逐步蔓延:晶圆涨、材料涨、PCB板涨、封测涨、芯片涨,不止国外IC涨,国产芯片也开始紧缺且暂时无解。

一片涨价缺货氛围下,我们汇总了近期的半导体产业链涨价信息,供大家参考。

半导体产业链涨价汇总

材料/PCB

覆铜板

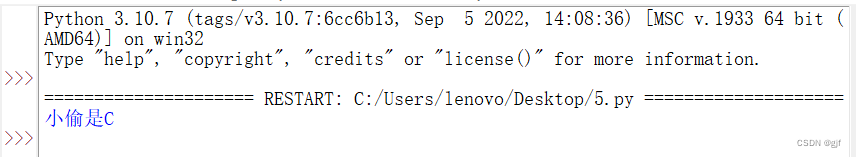

11月覆铜板厂商开启了又一次“涨价函攻击”,涨幅大约在10%左右,主因在于其原材料铜、环氧树脂和玻纤的价格上涨以及下游需求旺盛。覆铜板是PCB制造的上游核心材料,其约占PCB生产本成的20%-40%,与PCB具有较强的相互依存关系。

铜价创7年新高,来源:DailyFX

IC载板

业界传出,自欣兴火灾后,IC载板新一轮的涨价潮似乎正式启动,涨价幅度约在20%-40%之间。IC载板能够保护电路,固定线路并导散余热,是封装过程中的关键零件,占封装成本的40-50%。

龙头大厂日月光投控在调涨第四季新单及急单封测价格后,近日已通知客户明年第一季调涨价格5-10%,以应IC载板及导线架等材料成本上涨。

晶圆

晶圆代工产能供不应求,包括台积电、联电、世界先进、力积电等第四季订单全满,明年上半年先进制程及成熟制程产能已被客户全部预订一空。

产业链最新消息显示,除台积电、三星电子外,中芯国际等其他晶圆代工企业均已上调8寸晶圆代工报价,2021涨幅至少20%起跳,插队急单甚至将达4成。

联发科自己掏钱买设备给代工厂生产,晶圆厂产能非常紧张,台积电和中芯国际也不断调高资本开支预算;此外,由于产能越来越紧张,很多小型IC设计公司到处求产能而不得,即使是加价也拿不到,因此还上演过一些很是让人心酸的悲情场面。

封测:淡季不淡

11月20日,封测大厂日月光旗下日月光半导体通知客户,将调涨2021年第一季封测平均接单价格5-10%,以应IC载板价格上涨等成本上升,以及客户强劲需求导致产能供不应求。

据业界消息,封测厂已在10月因产能供不应求而调涨导线架和打线封装价格,急单及新单一律涨价10%,11月之后植球封装产能全满,加上IC载板因缺货而涨价,所以新单已涨价约20%,急单价格涨幅更达20-30%以上。往年11月中下旬之后,封测市场就进入传统淡季,但今年看来产能满载不仅年底前难以缓解,封装产能吃紧情况至少会延续到明年第二季,明年第一季全面涨价5-10%势在必行。

芯片

AKM

10月30日,AKM官方宣布失火工厂当下恢复很难,预计到明年Q4才能正常预定,目前寻求外部代工合作伙伴。作为音频IC巨头,AKM此次严重的火灾意味着供应切断,而小众、市场流通性小等特点放大了AKM的稀缺性,AKM短时间内在现货市场也很难补给。目前AKM产品线几乎全部都在涨,涨幅在几倍到几十倍不等。以爆火的AK4452VN-L为例,此前该型号芯片常态售价8元左右,目前的涨幅在60-80倍之间,依旧一货难求。

从爆火产品分类来看,以ADC(模拟数字转换器,即A/D转换器)音频应用产品为主,如AK5720VT-E2、AK4452VN-L、AK5578EN等。火灾导致的短期供应紧张、替代难;代理商和渠道商少;暴涨下的“需求满天飞”都是本次AKM涨价的重要因素。总得来看,AKM缺货涨价已成定局,后续供应情况有赖于AKM代工补充产能以及稳定的替代产品的出现。

ST

ST进入十一月开始,涨价势头得到了遏制,103、030系列价格都有微调,已经跌破2美金,市场热度也慢慢被AKM取代。ST的产能问题还是没有得到缓解,交期仍然是16周-20周左右,大客户价格的额度也几近消耗完毕,说明应该短时间内,交期无法回到从前。

由于ST的这一波缺货持续时间久,工厂纷纷在找替代,国产MCU可替代品牌GD、CHIPSEA 等最近着实热闹了一把。

博通

博通跟其他IC品牌一样,也是处于涨价、缺货、交期拉长的风波中;缺货的状态将会持续下去,糟糕的话明年应该一整年都会处于缺货的状态,近一个月主要缺的型号有BBCM56842、BCM56846、BCM56860、BCM82792、BCM82381等等,还有一些PLX系类,PEX8748、PEX8749等。

博通近期市场出现了大批量的钢面翻新货,譬如我们熟悉的BCM56系类、BCM88系类,大部分都是钢面的,譬如BCM56846,BCM56860, BCM56960等,建议同行在对渠道把控不好的前提下,谨慎小心。

NXP

缺货在11月表现得淋漓尽致,原厂产能以及原材料不足,交期拉长,目前标准交期到20周+,并且跳票频繁,需注意交期问题;汽车料紧缺,目前到货供不应求;NFC芯片供应也持续吃紧,最火的NQ310/NQ330目前非常缺,同时带动了替代料号PN553/PN80T也无法供应,状况不乐观;预计此波缺货将会持续到2021年Q2,在Q2之前目前还看不到一个很好的改善,建议有需求的可以提前排单。

Realtek

整体形容Realtek11月情况:涨、缺。11月Realtek的短缺更加明显,可见的货源变得更少,除去网红料ALC662,许多网卡芯片以及交换机芯片的短缺越来越多地从客户端冒出。跳票加上交期延长使得市场上的货都紧张了起来,价格翻倍已成物料的普遍现象。物料订货交期已经延长到明年3月以后,市场价格每天都在呈上升趋势的变动。

瑞萨

Renesas年后以来整体供应比较紧张,延期或者跳票频发,排单交期至少在16-20周(部分物料排到30周)目前缺货趋势将会延续到明年Q1以后;

10月份以后的新单下到原厂后,排单日期都在2021年初。比如10月份订货的9FG104EGILFT等。应用于交换机、移动基站等网络通讯设备需求增多,比如:89H12NT12G2ZCHLG、ISL6617AFRZ-T、9HT0832PZCBLG8。

11月30日,瑞萨电子(Renesas Electronics)向客户发送了一封产品提价通知,提价生效日期为2021年1月1日。

通知提到,由于原材料和包装成本的增加,瑞萨电子拟将上调部分模拟和电源产品价格。瑞萨电子还解释到,近期公司面临库存成本的增加和产品运输的风险,使公司不得不上调价格来保证这些产品能持续的投入生产。

另外,通知表示,在2021年1月1日之前发货的客户订单将以当前的价格收货。而在明年1月1日之后所有的现有订单和新订单将以新价格处理。

AVX

钽电容市场中,目前仍以缺货为主流,原因主要还是工厂的产能不足,前三季因疫情及下半年消费类,及工业、新能源、车载相关产品的需求增加,交期被再度延长,常规A、B等,105、106、107、226UF、16V、35V、25V等缺料严重,随之价格一路看涨;T521、TPSE等,2971、7343等特别少;ESR 阻值、高聚合物电容更加供不应求,互替品牌KEMEET与AVX、VISHAY交期均已经超过 20周。

钽电容器的可靠性高,具有陶瓷电容器、铝电解电容器、薄膜电容器所不可替代的独特优势,在高端电容器市场,特别是在军工领域具有明显竞争优势,市场份额较为稳定。未来的一段时间内因交期无法改善,缺料是必然,因此可多关注。

微芯

微芯自10月中旬以来,相比之前几个月,需求有所增长,这与微芯的交期拉长有很大一部分关系。据了解,微芯的部分型号交期已经延长至26周以上,包括爱特梅尔、美高森美交期都很长,市场供不应求并已经缺货。比如微芯的LE9641、LE9643型号。工厂需求增长,但原厂交期延长,缺口依然很大。

据悉,对于订货排单的物料,原厂只接受12周以后的订单,也就是只能等到12周之后,才能有订单的权利,否则需要加收1-5万的加急费。种种因素表明,微芯缺货的迹象已经逐步显现,工厂如有长期需求应该尽早排单订货。

TI

进入十一月以来,TI供不应求的状况愈加明显,不仅是因为小晶圆缺,还与代理最后一季度放弃出货有关。某些料号一直处于很缺的状态,比如TPS63070RNMR,原本几十美分的价格,现在已经到了四美金左右。TI今年的价格依旧不稳,交期会逐渐拉长,大家如果手上有稳定的一些料号需求,不妨及时备货进来。

ADI

近期,在IC市场热火朝天的背景下,ADI的需求相对较少,部分缺货很久的物料也有大量到货,ADM2587价格逐渐恢复到正常水位,ADM3053在涨到US$7以上之后俯冲US$4左右,市场一直在打价格战。

但是部分通用物料仍然处于短缺的状态,REF195GSZ后续交货预计会缓解,但是目前市场还是书本价在出货;ADUM1201ARZ市场价格仍然在US$0.7。ADI虽然近期需求较少,但供需关系恢复平衡还需要一段时间,即使市场在打价格战,总体价格还是偏高,我们可以多尝试代理和原厂的渠道,以拿到更好的支持。

安森美

第四季度安森美的市场需求依旧旺盛,主要原因和从上半年开始持续到现在并且势头依旧不减的晶圆产能紧缺有关。8寸晶圆短缺涨价对安森美影响最大,因为8寸晶圆的主要需求端基本上涵盖了安森美的各条产品线,比如功率器件、电源管理IC、影像传感器、驱动IC,特别是功率器件中的Mosfet。

此外,伴随着第四季度传统旺季的到来,汽车电子和消费类电子需求大增,使得功率器件和电源管理类IC缺货增加,交期普遍增长到20周以上。

电源管理IC

深圳市新斯宝科技有限公司发出的联络函也显示,春节前只能将12月5日前的订单出货完毕,12月5日以后的订单则要等到春节之后依次安排生产,产品交期拉长到了2个月。

与此同时,充电头网还对坤兴、欧派奇、华科隆、瑞嘉达、中正仁和等多家快充电源工厂进行了调研,其纷纷表示快充电源产品均有不同程度的延期。

来源:充电头网

液晶面板

供应链最新消息显示,自2020年11月起,液晶显示面板(LCD)产能更加紧张,个别型号甚至无法投产,原厂的品牌客户的正常供应均无法满足,加之显示屏驱动IC缺货状况可能持续到明年2季度。

针对面板缺料涨价行情,部分面板厂商采取了涨价、停产、停工等措施。

缺缺缺涨涨涨,到底什么时候是个头?

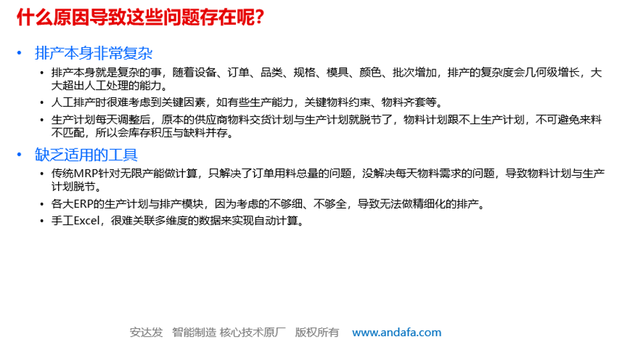

根据我们此前的整理,本轮大缺货主要遵循以下逻辑:

新冠疫情导致之前减少了很多晶圆的备货;

今年前面三个季度华为订单转国内,915禁令前疯狂拉货,挤占产能;

禁令后,OPPO,vivo和小米又开始疯狂备货抢位华为空出来的市场;

中国率先进入复工复产状态,使得全球市场的很多订单都转移到中国内地,这就包括了手机,家电,电脑等晶圆产能消耗极大的领域,上半年积压的海外订单又全部挤到了下半年;

高利润产品积压低利润产能;

原厂主力支持大客户,大客户包产能,双倍订购加大力度备货,导致小客户更无米下锅;

……

晶圆涨、芯片涨、封测涨、终端产品涨、原材料上涨,像极了今年三四月份的口罩:口罩涨、口罩机涨、熔喷布涨……最后导致的结果便是:无论哪个环节涨价,在变动疯狂的行情里,其他部分都会涨价。

但两者又存在着很大的不同,除了消费群体不一样外,在于芯片制造环节的“刚性供给”:无论是晶圆厂和封测厂,其建成和运行都需要巨大的资金成本和时间成本。相关信息显示:一条12寸晶圆产线的投入高达100亿元。

从目前的市场信息来看,8寸晶圆代工产能的紧缺和涨价仍是其中的重灾区,主要是因其拓产难且并不具备成本效益,而对于电源管理IC、大尺寸面板驱动IC等产品在8寸厂生产却最具成本效益。

总的来说,本次大缺货行情既由晶圆产能本身的刚性供给决定,也受产能分配规则等客观因素影响。而涨价潮持续发生更致命的因素在于各环节厂商为了供应链安全加价抢产能、芯片、原材料所致:越缺越抢,越抢越缺,你也涨,我也涨,他也涨。

按照产业链从上游晶圆厂封测到现货市场终端市场的发展逻辑,晶圆产能紧缺引起大缺货的概率极大,其中需要3-6个月的周期才能映射到市场上。

从目前来看,从7、8月开始的晶圆产能紧缺的确已经传导到半导体产业链的多个环节,但其中的影响因素太多,缺涨的阵痛在“拉货”没有完成之前还会继续发生。

推荐阅读

▼

重磅开源:带屏幕LCD脱机下载器离线下载器!

重磅开源:带屏幕LCD脱机下载器离线下载器!

【开源方案】2.4G遥控器,接收器全套详细设计资料

【开源方案】2.4G遥控器,接收器全套详细设计资料

【全开源功放】美国NS公司的经典芯片,LM3886!

【全开源功放】美国NS公司的经典芯片,LM3886!

分享一个来自苏泊尔的超低成本隔离交流电压检测+掉电检测二合一电路

分享一个来自苏泊尔的超低成本隔离交流电压检测+掉电检测二合一电路

软件神器TortoiseGit,晓宇姐姐教你使用图形化方式管理单片机程序版本!