今日(5月10日),中国传感器产业史上又一标志性事件诞生——中国大陆目前规模最大、技术最先进的 MEMS 晶圆代工厂——中芯集成成功上市!

本次上市,中芯集成募集资金达百亿,是中国MEMS制造产业慕资规模最大的项目,也是中国传感器产业募资规模最大的IPO!中芯集成的IPO将成为中国传感器产业标志性事件之一。

传感器产业上下游,已经进入投融资爆发期。

本文引用数据主要来自中芯集成招股书,如需该资料,可在传感器专家网微信公众号对话框回复关键词【中芯集成招股书】获取。

募资达百亿元仅次于中芯国际!中国传感器&MEMS制造产业慕资规模最大的项目!未来月产能达17万片晶圆!

今日(5月10日),中国大陆目前规模最大的MEMS晶圆代工厂——中芯集成,成功在上海证券交易所科创板上市,中芯集成同时是国内功率器件主要厂商之一。

中芯集成本次发行股票数量达16.92亿股,IPO发行价为5.86元/股,开盘大涨超10%,开盘价报6.3元/股,首日最高涨超22%,最高6.96元/股,最高市值突破470亿元。截止5月10日15点股市收盘,中芯集成收6.30元/股,涨幅10.72%,总市值426.38亿元。

▲来源:百度股市通

根据中芯集成发行招股书披露,本次IPO拟向社会公开发行不超过 169,200.00 万股股份(16.92亿股),募集金额达125亿元,而项目总投资金额更是高达219.04亿元,这也是科创板创设以来罕见的百亿募资项目。

从最终募资结果来看,中芯集成本次发行募集资金总额为962,748.00万元(行使超额配售选择权之前)、1,107,160.20万元(全额行使超额配售选择权),与募资计划相当。

本次募集资金将投入项目“MEMS和功率器件芯片制造及封装测试生存基地技术改造项目”,募集资金15亿元,将生产能力由月产 4.25 万片晶圆扩充至月产 10 万片晶圆;“二期晶圆制造项目”,募集资金66.6亿元,建设月产 7 万片的硅基 8 英寸晶圆加工生产线;以及“补充流动资金”,募集资金43.4亿元。

从募集资金规划中看到,扩建改造+二期项目,未来中芯集成晶圆产量满产能达到17万片/月的规模。

▲中芯集成募集资金用途(来源:中芯集成招股书)

需要指出的是,据最新招股书显示,MEMS生产基地技术改造项目已“由公司以自筹资金先行投入并已建设完成。”,二期晶圆制造项目“由公司以自筹资金先行投入并已开工建设,并于 2022 年 10 月量产,计划于 2023 年达产。”。也即是中芯集成已先于IPO,提前自筹资金布局相关产能建设计划。

值得关注的是,本次中芯集成实际募资达百亿元,成为科创板创设以来非常罕见的百亿元级别慕资项目。

在整个科创板半导体股票中,这个募资金额更是仅次于中芯国际,是中国半导体史上少数募资超百亿的IPO。

▲来源:集微网

中芯集成在中国传感领域的超然地位:MEMS晶圆年均销量超72000+片,中国大陆本土规模最大MEMS产线

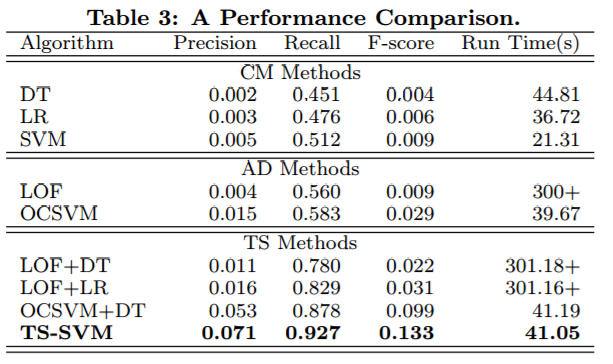

根据 Chip Insights 发布的《2021 年全球专属晶圆代工排行榜》,中芯集成的营业收入排名全球第十五,中国大陆第五。

具体到MEMS晶圆代工制造业务,根据赛迪顾问发布的《2020 年中国 MEMS 制造白皮书》,中芯集成在营收能力、品牌知名度、制造能力、产品能力四个维度的综合能力在中国大陆 MEMS 代工厂中排名第一。(如下图,浙江XX公司即为中芯集成)

▲中国MEMS制造指数,来源:赛迪顾问《2020年中国MEMS制造白皮书》

截止2022年度,中芯集成晶圆代工月均产能达到10万片,2020、2021及2022年,主营业务晶圆产量分别为318340片、838310片及1263434片,产销量均达到90%以上。

▲MEMS&功率半导体器件晶圆产量数据(来源:中芯集成招股书)

细分到MEMS晶圆代工方面,中芯集成MEMS晶圆代工2020、2021及2022年度销量分别为62617片、85019片、70407片,三年年均MEMS晶圆销量为72,681片。

▲MEMS细分晶圆产量数据(来源:中芯集成招股书)

对比中国另一家纯MEMS晶圆代工企业赛微电子,赛微电子是中国&全球MEMS代工营收最高的企业,但其主要营收来自于旗下全资子公司Silex Microsystems AB,产线位于瑞典。

赛微电子中国境内的北京8英寸MEMS产线(FAB3)规划年产能30,000片,目前总体年产能82500片晶圆,但目前产能利用率仅16.9%,仍处于产能爬坡阶段。

▲赛微电子MEMS产能数据(来自赛微电子2022年报)

因此,在中国大陆本土,中芯集成是规模最大、营收最高的MEMS晶圆代工厂。

中芯集成年均复合增长率达149%,晶圆产能增长迅速,2022年超139万片!

中芯集成是国内领先的特色工艺晶圆代工企业,主要从事 MEMS 和功率器件等领域的晶圆代工及模组封测业务。

根据中芯集成招股书披露,2020、2021及2022年,其营业收入分别为73,915.55万 元 、202,393.65万元及460,633.77万元,最近三年营业收入年均复合增长率达到 149.64%,晶圆年产能分别为 39.29 万片、89.80 万片及 139.00 万片,呈现快速增长趋势。

▲中芯集成主要财务指标(来源:中芯集成招股书)

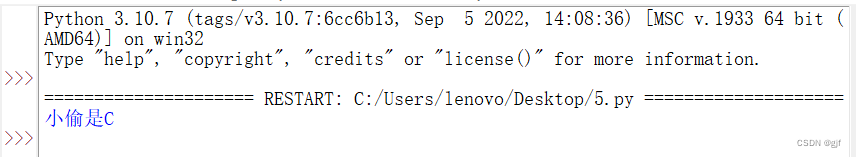

从业务收入结构来看,中芯集成营业收入近90%来自晶圆代工业务。其中,晶圆代工主要分为MEMS和功率器件两部分。

MEMS晶圆代工业务2020、2021及2022年营收分别为23063.97万元、39853.96万元、32,517.44万元,3年内MEMS晶圆代工业务平均占总晶圆代工业务的比例为20%。

▲中芯集成业务构成(来源:中芯集成招股书)

成长迅速,亏损缩小,产能利用率超90%,这条“烧钱”的晶圆产线预计2026年盈利

从中芯集成的财务报表中,我们可以看到是晶圆制造是一个成长非常迅速,但却又非常“烧钱”的产业。

由于成立时间较短、生产尚未形成规模效应,加之前期制造设备所需要的长周期巨额摊销,中芯集成的业绩仍在不断亏损中——2020年至2022年,中芯集成的营业收入分别为7.39亿元、20.24亿元和46.06亿元,同期归母净利润分别为-13.66亿元、-12.36亿元和-10.88亿元。

然而因为晶圆代工产业的快速成长,规模化效应逐步显现,中芯集成在2020-2022年的主营业务毛利率分别为-96.08%、-16.76%及-0.89%,呈快速减少趋势。

▲中芯集成毛利率等财务数据(来源:中芯集成招股书)

其中,MEMS晶圆代工方面,2020-2021年度毛利率为-45.20%、-0.23%,大幅上升,主要系单位成本快速下降,以及 2021 年单位价格上升较多所致。

但2022年,MEMS毛利率回落,主要受消费电子行业市场景气度影响,公司部分 MEMS 产品销售价格下降,同时产销量减少使得单位成本上升。

▲MEMS晶圆代工细分财务数据(来源:中芯集成招股书)

而中芯集成另一主要晶圆代工业务,功率器件毛利率呈现快速改善趋势,2022年毛利率更是提高到-0.03%,离盈利一步之遥。主要是2020 年下半年以来,受电动车市场等影响,IGBT等功率器件市场景气度较高,公司根据市场行情调高价格,2021 年以来,公司功率器件单位价格呈现上升趋势。

中芯集成现有产线产能利用率已达90%以上,2020-2022年,产能利用率分别为81.03%、93.36%及90.9%,可以看到中芯集成的晶圆代工产能一直处于快速爬坡状态,且目前产能接近饱和。

▲MEMS&功率半导体器件晶圆产能数据(来源:中芯集成招股书)

随着中芯集成现有晶圆产线产能爬坡结束,其芯片代工规模化效应显现,现有产线将逐步产生盈利。

根据中芯集成的测算,预计公司一期晶圆制造项目(含封装测试产线)整体在2023 年 10 月首次实现盈亏平衡,预计公司二期晶圆制造项目于 2025 年 10 月首次实现盈亏平衡,在公司不进行其他资本性投入增加生产线的前提下,则预计公司 2026 年可实现盈利。

被证监会问询!中芯集成幕后:中芯国际全力扶持,存在专利授权、同业竞争忧虑

在中芯集成提交注册环节,中国证券监督管理委员会特别问询了中芯集成于中芯国际之间的专利授权、同业竞争等关系,这与中芯集成的成立幕后有关。

▲上海证券交易所

2018年3月,由中芯国际(中芯控股)、绍兴市政府(越城基金)、盛洋集团共同出资设立中芯集成电路制造(绍兴)有限公司。

同年5月,总投资58.8亿元的中芯集成电路制造(绍兴)项目开工奠基,该项目用地207.6亩,新建14.65万平米的厂房,建设一条集成电路8寸芯片制造生产线和一条模组封装生产线。

截止2021年12月,中芯集成一期8英寸晶圆月产能已达10万片,达成规划目标。

中芯集成的建设,受到中芯国际的全力支持和孵化。

根据中芯集成招股书披露,截止申报前,越城基金控股22.70%,中芯国际的中芯控股持股19.57%,为最大的两家股东。

中芯集成吸引了众多私募股权投资机构的入伙,在中芯集成的30名股东中,有25名股东属于私募股权投资机构,合计持股比例高达68.44%,而这些机构的背后更是蛰伏着数家上市公司、知名的产业基金等。

▲中芯集成股权结构(来源:中芯国际招股书)

中芯集成成立至今才4年多时间,却获得了这么快速的发展,与第二大股东中芯国际的全力支持密不可分。

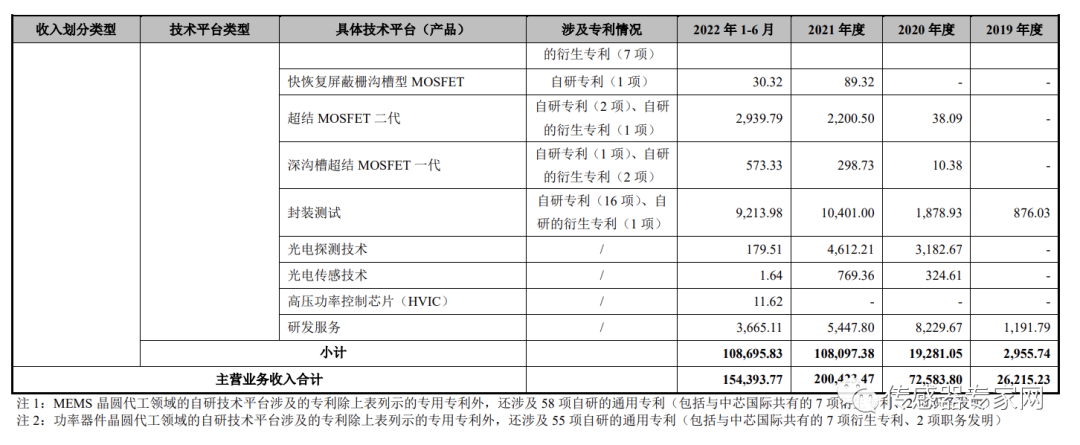

中芯集成在微机电以及功率器件领域(MEMS&MOSFET&IGBT)所拥有的573项专利和31项非专利技术,均来自中芯国际的授权。

▲中芯集成专利授权情况(来源:中芯国际招股书)

并且,该协议非常“优厚”,据授权协议安排,自2018年3月中芯集成设立起,中芯国际在中国大陆内持股比例超过50%的控股子公司,均不再开展与其授权中芯集成专利所涉足的业务。

也即是说,中芯国际在中国大陆境内的相关MEMS和功率器件的制造业务,全部拱手让给中芯集成去做,在中国大陆境内不构成竞争关系。

同时,该授权协议周期为“三年一签”,期间除非出现中芯集成破产等特殊事件才会终止。

可见,中芯集成得到了中芯国际不遗余力的扶持。

中芯集成回应与中芯国际同业竞争、专利授权问题

正因为中芯集成和中芯国际间有这么密切的关系,许多MEMS、IGBT功率器件专利都直接来自中芯国际,而中芯集成与中芯国际的限制竞争条款于 2024 年 3 月20 日到期后不再续期,因此同业竞争和专利授权等问题成为上交所上市委问询的关键问题之一。

在中芯集成之前回复上交所第二轮问询函中,回应了相关问题。

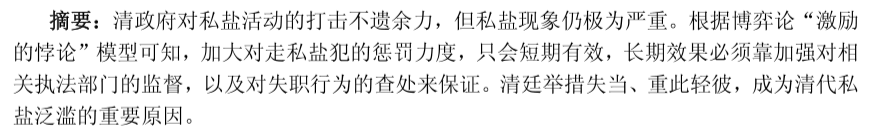

中芯国际专利授权方面

根据中芯集成问询函披露,其许可技术平台,如 MEMS 麦克风一代、沟槽型场截止 IGBT 一代、屏蔽栅沟槽型 MOSFET 一代等,主要面向消费电子和工业电子领域,代工产品更多应用于较为基础的产品类型,市场竞争较为激烈。

中芯集成的自研技术平台,是基于市场发展趋势及客户需求升级而搭建的,包括第二代、第三代技术平台,以及车载 IGBT、高压 IGBT、深沟槽超结 MOSFET等中高端技术平台,未来中高端产品需求旺盛。

截至2022年6月30日,中芯集成发行人主营业务在手订单金额合计111,742.20万元,其中许可技术、自研技术在手订单分别为 23,398.99 万元、88,343.21 万元,占在手订单比例分别为 20.94%、79.06%,未来许可技术的收入占比将进一步下降。

▲中芯集成自研与来自中芯国际专利授权情况对比(来源:中芯集成回复上交所问询函)

与中芯国际同业竞争方面

中芯集成初期MEMS和IGBT等专利来自于中芯国际,同时,为了扶持中芯集成,早期中芯国际与中芯集成签有限制竞争条款,但到期后将不续签,因此存在与中芯国际的同业竞争关系。

中芯集成在回复函中披露,发行人与中芯国际在消费电子领域(含智能手机、智能家居)存在重叠,重叠应用领域收入占发行人全部晶圆代工收入比例为 59.15%,占中芯国际全部晶圆代工收入比例为 65.50%。

但是,发行人与中芯国际在重叠应用领域制造的产品存在显著差异。以智能

手机领域为例,发行人制造的产品包括 MEMS 麦克风芯片、射频滤波器、用于锂电池保护的 MOSFET 器件等,而中芯国际制造的产品包括处理器芯片、存储芯片、图像传感器芯片等。发行人与中芯国际制造的产品属于智能手机中的不同功能芯片。

因此,发行人与中芯国际的下游应用领域虽然存在部分重叠,但是发行人与

中芯国际制造的产品属于不同类型的部件,存在显著差异,不具有替代性、竞争性,发行人与中芯国际不存在利益冲突。

此外,二者的客户重叠度较低,可见下表数据统计信息。

▲中芯集成与中芯国际同业竞争情况(来源:中芯集成回复上交所问询函)

假设中芯国际自 2024 年 3 月限制竞争期限到期后立即开始 MEMS 和功率器件业务线的建设,并按照公司自身的业务建设周期计算,则预计中芯国际大约在 2026 年末左右可以达到 5 万片/月的规模量产状态。按照公司相似产品单价测算,预计其在该产能下的月收入约为 1.5 亿元,对应年收入约为 18 亿元。相对应地,在不进行其他资本性投入增加生产线的前提下,公司预计自身 2026年度主营业务收入将达到约 80~90 亿元。届时,公司与中芯国际在 MEMS 和功率器件领域存在正当竞争的可能。

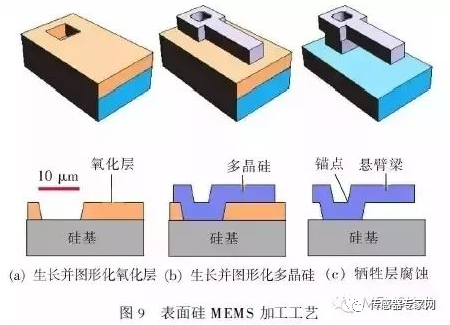

中芯集成MEMS产线情况:涵盖四大类传感器

中芯集成拥有国内规模最大、技术最先进的 MEMS 晶圆代工厂,牵头承担了国家科技部十四五规划重点专项“MEMS 传感器批量制造平台”项目。

其具备体硅和表面硅工艺能力,针对主流应用开发了标准化成套制造工艺,重点研究攻 克了高精度膜层沉积/生长、高强度键合技术、高兼容度的敏感元件低温工艺、 无损集成器件的 MEMS 牺牲层释放技术等一系列共性关键技术。

目前,中芯集成的 MEMS 产品已广泛进入了通讯类和消费类应用,多项先进车载传感器进入了新能源汽车供应链。公司的 MEMS 工艺平台布局完整,覆盖了主流商业化产品应用和车载应用, 现主要涵盖四大类,包括 MEMS 麦克风传感器、惯性传感器、射频器件、压力传感器。

①MEMS麦克风传感器

MEMS 麦克风传感器是基于 MEMS 技术制造的麦克风,它采用表贴工艺进 行制造,具有更好的噪声消除性能。公司已经实现硅基麦克风传感器的大规模量 产,技术水平进入国际第一梯队,客户群体覆盖全球头部消费类手机品牌,产品应用范围从手机市场延伸到智能语音家电市场。

②惯性传感器

惯性传感器是对物理运动做出反应的器件,如线性位移或角度旋转,并将这种反应转换成电信号,通过电子电路进行放大和处理。目前公司已经实现 MEMS 加速度计传感器的量产。公司也同步开发高精度 MEMS 惯性产品的工艺平台, 产品应用于无人机和车载电子领域。

③射频器件

射频器件主要用于手机和通信基站,它能够将射频信号和数字信号进行转化, 来实现通信功能。公司率先在 4G、5G 多个频段的高频滤波器芯片制造工艺方面和集成系统模组取得突破,实现了高良率、高可靠性的大规模量产,制造的产品性能国内领先,进入了主流移动通讯市场。

④压力传感器

压力传感器通常由压力敏感元件和信号处理单元组成。按不同的测试压力类 型,压力传感器可分为绝压式和差压式两种。目前公司生产和研发的压力传感器 涵盖上述两种类型,产品应用于汽车电子、消费电子、工业控制以及医疗等领域。

功率器件等其他晶圆代工情况:中国车规级功率芯片主要供应商

毫无疑问,从全球范围内看,MEMS具有更广阔的市场前景和发展空间。根据著名半导体产业咨询公司Yole的统计:

2020 年全球 MEMS 行业市场规模为 120 亿美元,预计2026年市场规模将达到 183 亿美元,2020-2026 年均复合增长率为 7.3%;2020 年全球IGBT 市场规模为 54 亿美元,预计 2026 年市场规模将达到 84 亿美元,2020-2026年均复合增长率为 7.6%;2020 年全球 MOSFET 市场规模为 76 亿美元,预计 2026年市场规模将达到 95 亿美元,2020-2026 年均复合增长率为 3.8%,MEMS、IGBT、MOSFET 市场规模均呈稳步增长趋势。

显然,MEMS行业市场规模和增速都非常高,2020年为120亿美元,IGBT为54亿美元,MOSFET为76亿美元。无论是当前市场规模,还是5年成长规模,MEMS都是最大的市场。

但受限国内目前MEMS传感器产业的羸弱,下游市场需求少,因此反映到中芯集成的营业收入中,MEMS近三年内营收平均只占总晶圆代工业务的25%,其余75%为IGBT、MOSFET等功率器件。

目前,中芯集成除了是国内规模最大的MEMS晶圆代工厂外,也是中国少数能够提供车规级IGBT芯片的晶圆代工企业之一。同时,中芯集成正在进行碳化硅、氮化镓等宽禁带半导体的工艺研发。

在功率器件方面,2020、2021及2022年,中芯集成的晶圆代工收入分别为3.94亿元、14.47亿元及32.32亿元,占比分别为54.30%、72.21%及81.65%。可以说是中芯集成主要营收来源。

▲中芯集成功率器件业务营收数据(来源:中芯国际招股书)

从目前本土企业的产业链布局来看,对比企业时代电气和比亚迪半导体均已实现IDM的一体化模式,对IGBT芯片设计到最下游的电控系统均有所布局。

中芯集成则与华虹半导体的模式比较类似,仅从事纯粹的IGBT代工。不过和华虹半导体比起来,中芯集成在IGBT的制程尺寸工艺上仍然有一定差距。

目前华虹半导体已与斯达半导体联手实现12英寸车规级IGBT量产,并且相关产能还在持续扩张。

而中芯集成当前代工制程仍以8英寸为主,出于企业战略考虑,此次IPO慕资建设的二期产线,也将会是8英寸晶圆产线。

结语

中芯集成本次IPO过会,意味着中国传感&半导体产业又一标志性融资事件诞生,对整个产业具有提振意义。

中芯集成本质上是中芯国际的MEMS和功率器件项目,成立4年多来,得益于中芯国际的扶持和中国芯片产业需求前所未有的旺盛,中芯集成成长迅速。同时,未来也存在专利授权、同业竞争等问题需要面对。

如今,中芯集成已经成为中国大陆本土MEMS晶圆生产规模最大的企业。

然而,虽然从全球范围上看MEMS器件前景最为广阔,但受累于国内MEMS产业的羸弱,下游企业需求相对较少,已经消费电子业务的疲软,因此中芯集成目前MEMS晶圆代工业务仅占20%左右。

但无疑,伴随国内 MEMS 及功率器件行业进口替代的发展趋势,未来国内 MEMS 和功率器件行业规模将继续保持增长,而MEMS器件在中芯集成的晶圆代工比例也将进一步提高。

传感器产业上下游,已经进入投融资爆发期。

本文引用数据主要来自中芯集成招股书,如需该资料,可在传感器专家网微信公众号对话框回复关键词【中芯集成招股书】获取。