<el-date-picker v-model="times" type="daterange" unlink-panels :picker-options="pickerOptions" :range-separator="$lang('至')":start-placeholder="$lang('开始')" :end-placeholder="$lang('结束')" :default-time="defaultTime" format="yyyy-MM-dd" value-format="yyyy-MM-dd"></el-date-picker>data里的定义

pickValue: '', // 存放getOnPick函数返回的数据pickerOptions: {onPick: this.getOnPick,disabledDate: this.disabledDate,shortcuts: [{text: '最近一周',onClick(picker) {const end = new Date();const start = new Date();start.setTime(start.getTime() - 3600 * 1000 * 24 * 7);picker.$emit('pick', [start, end]);}}, {text: '最近一个月',onClick(picker) {const end = new Date();const start = new Date();start.setTime(start.getTime() - 3600 * 1000 * 24 * 30);picker.$emit('pick', [start, end]);}}, {text: '最近三个月',onClick(picker) {const end = new Date();const start = new Date();start.setTime(start.getTime() - 3600 * 1000 * 24 * 90);picker.$emit('pick', [start, end]);}}]},methods

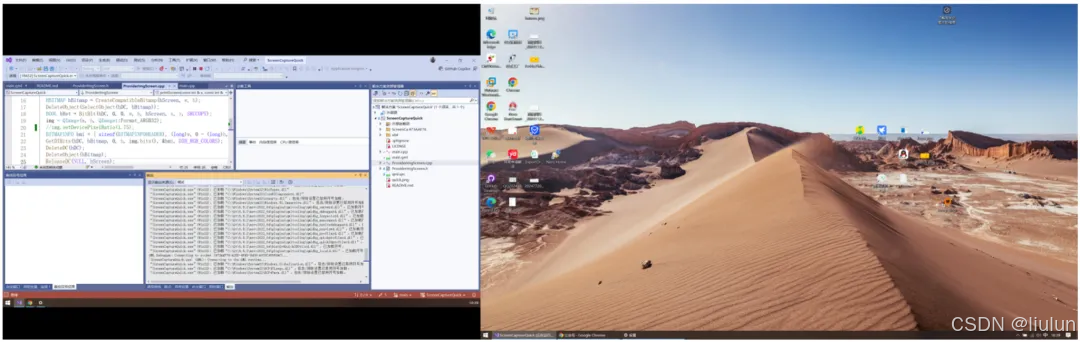

// 获取getOnPick(pick) {this.pickValue = pick;},// 超出范围禁止disabledDate(date) {const { minDate, maxDate } = this.pickValue;if (minDate && !maxDate) {const diff = Math.abs(minDate.valueOf() - date.valueOf());if (diff > 1000 * 3600 * 24 * 365) {return true;}}},效果图:

![6 [新一代Github投毒针对网络安全人员钓鱼]](https://i-blog.csdnimg.cn/img_convert/e85256dced51954e871747f163eccf32.png)