引言

金九银十,求职热潮再度来袭。最近,有位同学去一家知名国企应聘,回来后带回了一套面试题。这套面试题非常典型,其中包含了许多供应链金融方面的典型问题。这些问题很有分享的价值,大家也可以先自己独立思考一下,看看能回答出多少呢。

简单描述一下供应链金融,列举供应链金融场景中主要的融资方式有哪些?

问题分为两个部分:

-

供应链金融是什么?

-

供应链金融场景中主要的融资方式有哪些?

先看第一个问题:

-供应链金融是什么?

一句话简单说,即解决供应链链条中,参与者的现金流问题。

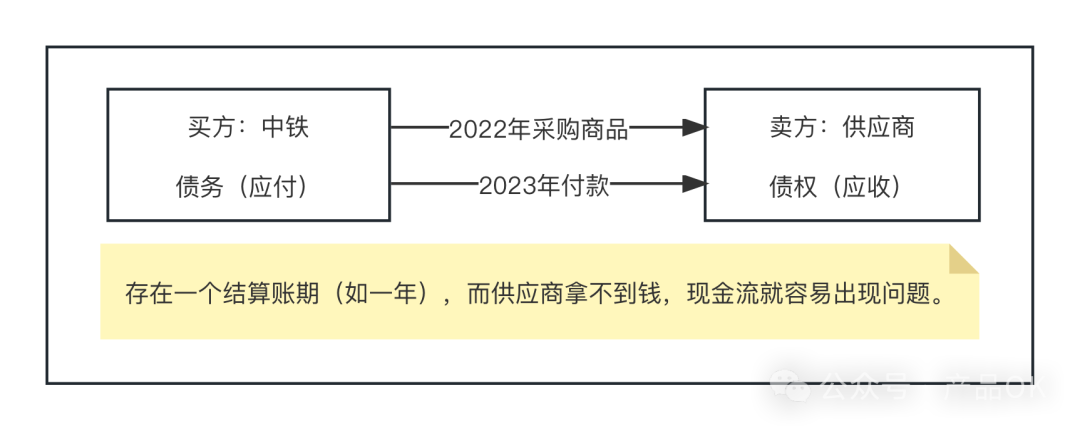

举个🌰:

-

中铁从供应商哪里采购了一批货物,约定一年以后付款;

-

那么对于供应商来说,拿不到钱,不能及时回笼资金开展业务;

-

这个时候供应商有什么办法快速收回资金呢?

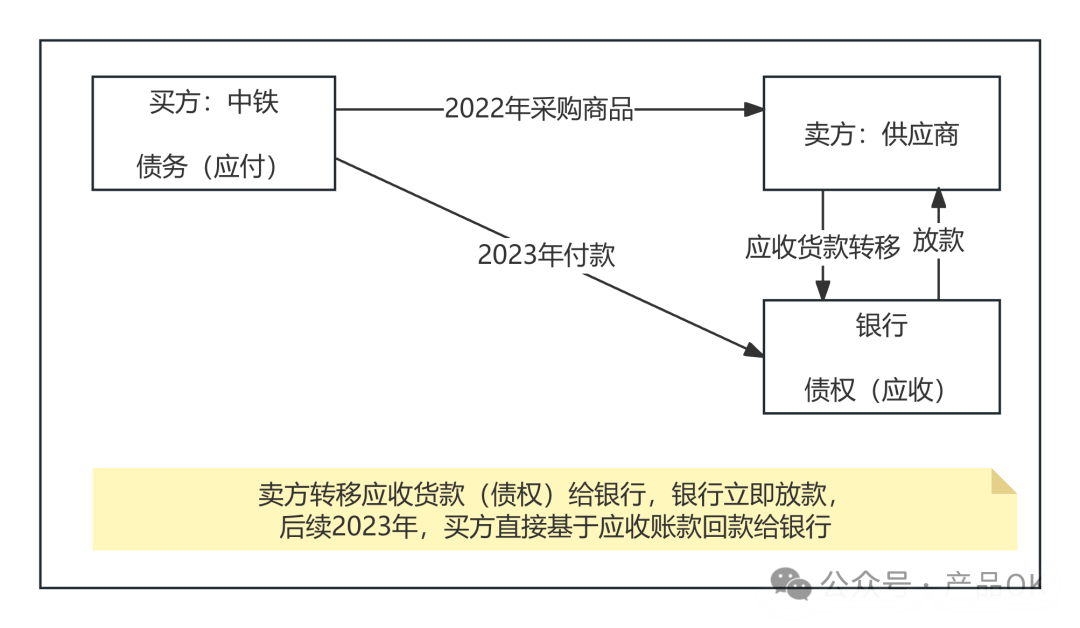

这时候他就涉及到了供应链金融,可以拿这笔“应收货款”到银行贷款,银行收到应收账款,供应商获得融资,改善现金流。

以上是一个最简单的供应链金融的模式,那么还有哪些其他的融资模式呢?

具体可以参考文章 “信贷保理”的产品架构和流程

-供应链金融场景中主要的融资方式有哪些?

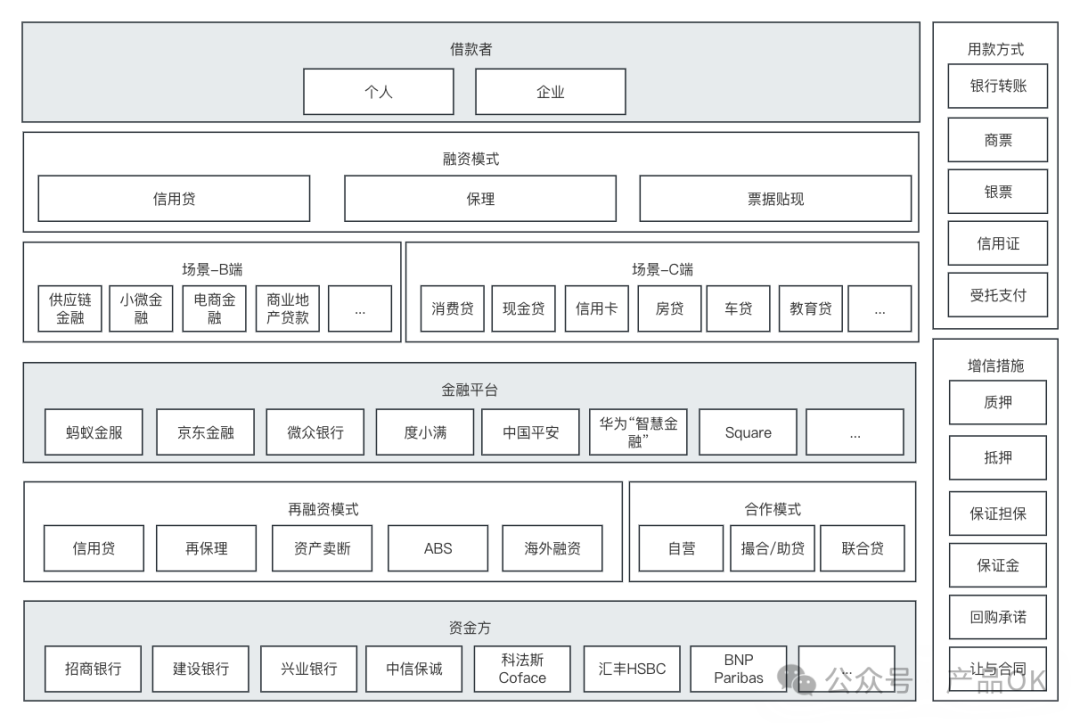

一句话说,包含信贷、保理、票据贴现、资产出售、ABS等,具体如下:

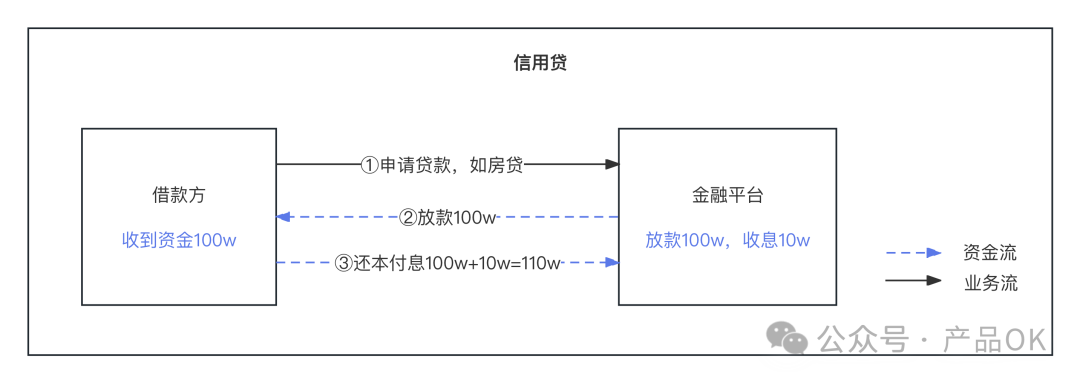

信用贷

借款方基于信用向金融平台进行贷款的行为。常见的,如信用卡、花呗、借呗、房贷、车贷、教育贷、企业的流贷,都属于信用贷。

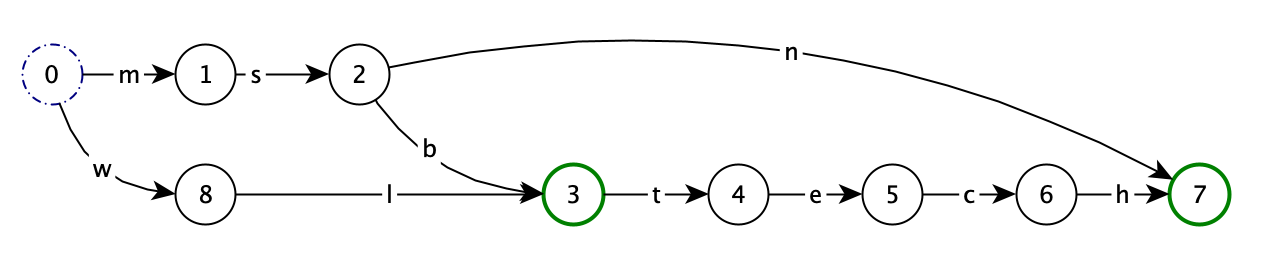

信用贷的业务模式比较简单,就是申请放款,还本付息,如下图:

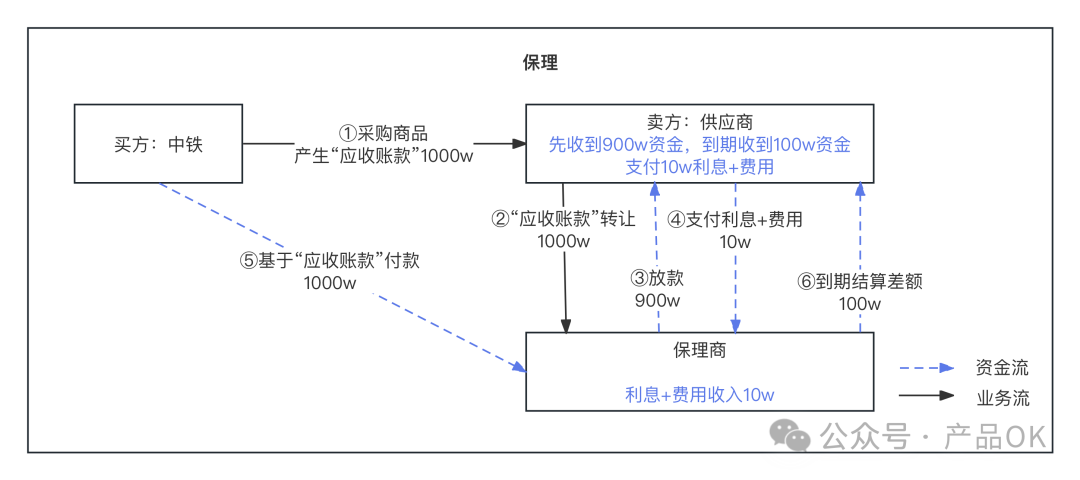

保理

那么作为企业,尤其在供应链金融中,除了信用,当企业产生交易,交易就伴随“应收账款”产生,ta也可以为企业带来资金。

保理就是,借款方基于“应收账款”向金融平台进行贷款的行为。常见的公司包括:中信保诚保理有限公司、兴业银行保理、汇丰HSBC、科法斯Coface。

假设有一家供应商,它向“中铁”销售了一批产品,总价值为1000万元。中铁同意在360天后支付全款,为此出具了一张应收账款。

由于供应商需要资金来购买新的生产材料,并支付员工工资,它决定不等待360天的账期,而是选择使用保理服务来获得现金。

保理过程

-

协议签订:

供应商与一家金融平台(保理公司)签订了保理协议,将其对中铁的1000万元应收账款转让给保理公司。

-

资金垫付:

根据协议,保理公司向供应商支付了这笔应收账款的大部分金额,假设为900万元(即原账款金额的90%)。

-

支付费用:

根据协议,供应商需向保理公司支付利息、平台服务费等费用,假设为10万元。

-

保理公司收款:

保理公司在360天后向中铁/保理商收取原始的1000万元应收账款。

-

结算差额:

乙超市连锁全额付款后,保理公司支付甲电子公司剩余的100万元。

结果

对于供应商,在应收账款到期前获得了大部分资金(900万元),解决了短期资金需求。

对于保理公司,从中获得了利息、费用(10万元)作为利润,并且在360天后成功回收了应收账款。

对于中铁,按原计划在360天后支付了账款,降低了采购风险。

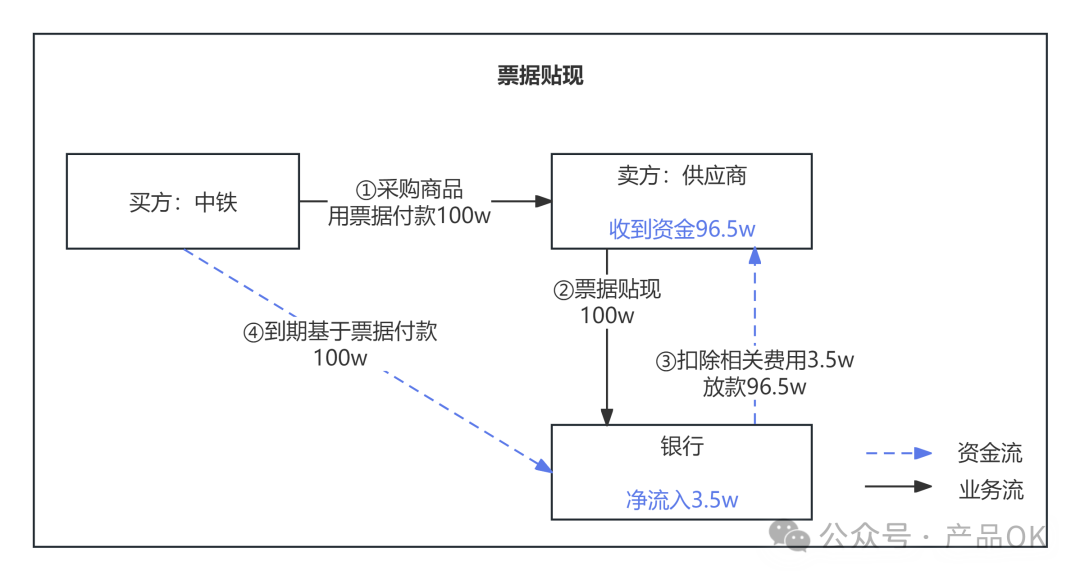

票据贴现(银票/商票)

票据贴现有点类似应收账款,但是形态、费用不太一样,拿到票据后,你可以找企业或者银行兑换成钱,这里的票据可以是银行承兑汇票或商业承兑汇票,这取决于开票方是银行还是企业。

假设现在有个供应商,它向“中铁”销售了一批货物,总价值为100万元。为了延后付款,中铁出具了一张六个月后到期的银行承兑汇票给甲公司。

现在,供应商由于需要资金来购买原材料,决定不等汇票到期,而是选择票据贴现来获得现金。

票据贴现过程

提交汇票:供应商将这张面额为100万元、六个月后到期的汇票拿到银行进行贴现。

计算贴现率:银行决定对这张汇票收取年化7%的贴现率。因为汇票的剩余期限是六个月,所以实际贴现利息为100万元 × 7% × 0.5(半年)= 3.5万元。

获得现金:银行扣除3.5万元费用后,支付给甲公司的现金为100万元 - 3.5万元 = 96.5万元。

汇票到期:六个月后,汇票到期,银行向中铁收取汇票全额100万元。

结果

通过票据贴现,供应商在汇票到期前获得了所需的96.5万元现金,解决了短期资金需求。

银行从中获得了3.5万元的利息收入。

中铁则在汇票到期时支付了100万元,降低了采购风险。

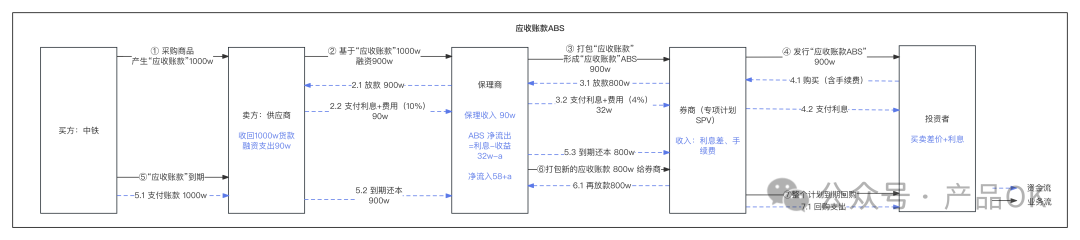

应收账款ABS

假设还是这个保理公司,他做保理业务后,沉淀了大量的“应收账款”资产。

保理公司可以对几个资产进行再融资,但当拥有了大量“应收账款”时,一会考虑打包这些“应收账款”在证券市场进行发售叫做应收账款ABS,因为由于一般ABS成本更低,在4%-5%,可以带来更大收益。

(当然这里涉及更复杂的市场风险和监管要求,但能够提供更大的融资规模。)

应收账款ABS过程

-

打包应收账款创建ABS:

保理公司将其价值1000万元的应收账款汇集起来,打包形成一个可以交易的金融产品。

-

发行和销售ABS:

保理公司通过专项计划SPV发行这些ABS,假设发行价值为900万元,吸引投资者(如投资基金、保险公司、其他企业等)购买这些证券。

(由于每个资产到期日不同,一般资产到期后,还涉及循环购买,本文主要介绍基础融资模式,暂不展开。)

-

资金流向保理公司:

考虑各项费用,实际上保理公司从ABS的发行中收到了800万元人民币。

这些资金可以用于公司的日常运营和资金需求。

-

收回应收账款:

在应收账款到期时(比如90天或180天后)债务人(如中铁)向供应商支付账款1000w,供应商向保理商还融资本金900w,保理商向SPV还本800w。

-

投资者获得回报:

SPV收800万元后,用这些款项向投资者支付相应的利息。

结果

对于保理商,成功地将其应收账款转化为现金,改善了公司的资金流状况,同时相比于再保理,ABS成本较低。

对于专项计划SPV,获得了利息差、手续费收入。

对于投资者,通过购买这些ABS获得了与应收账款相关的利息收益、买卖差价。

从还款来源、交易结构、产品、风险类型四方面,简述应收账款融资?

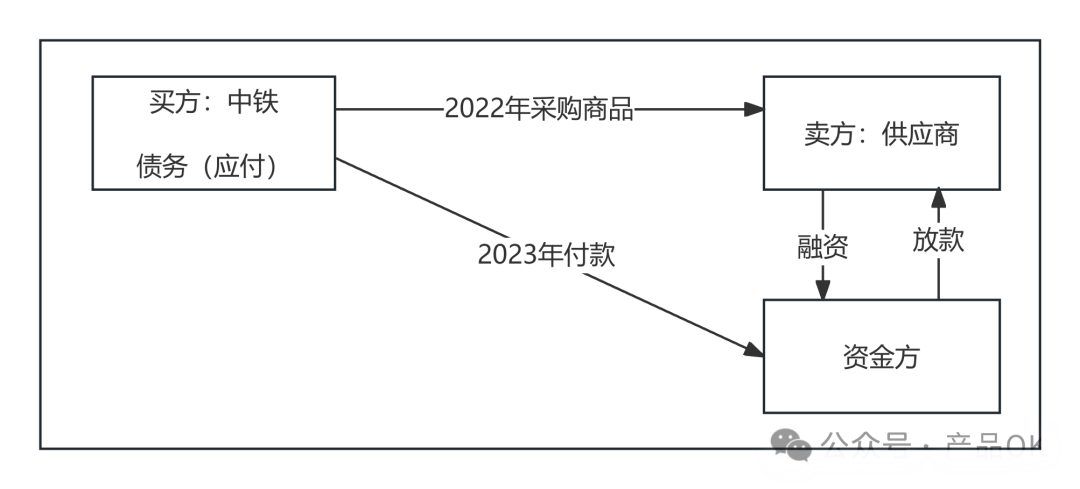

还是回归这张图,来看看怎么回答这个问题:

1、还款来源

常见为:买方付款、卖方付款、第三方代付

如2023年付款时,资金可能由买方打款、也可能由卖方付款、如卖方和银行间的合同还涉及到其他第三方,还可能由第三方打款。

2、交易结构

至少包括买方、卖方、资金方,同时如融资中还可能涉及担保方、平台服务提供商等。

3、产品

常见有应收账款质押融资(作为一种增信手段)、保理、ABS,详见前文的融资模式。

4、风险类型

信用风险、操作风险、资金闭环,具体如下:

4.1、信用风险:核心企业和上下游企业可能存在信用问题,导致无法按时偿还贷款。例如,核心企业可能因为经营不善而无法履行回购承诺,或者上下游中小企业因市场变动而出现违约 。

4.2、操作风险:供应链金融涉及多个参与方,包括物流、资金流和信息流的管理,操作失误或管理不善可能导致损失 。

4.3、资金闭环:以上图的买方回款方式为例,融资放款后,为保证买方付款能即时到账,需要及时变更买方回款账户为监管户。

供应链金融产品,主要的风险集中在哪些方面?如何平衡风险和收益?

风险和控制是贯穿整个交易流程的,包括贷前、贷中、贷后,风控的核心逻辑是:信用风险、操作风险、资金闭环(代理收付款账户),主要有三个核心的风控模型:企业、交易、个人,具体流程如下:

1.1、贷前客户授信:重点在于实名认证、客户评级(财务、诉讼、经营、法人等维度)、服务协议的签署

1.2、贷中资产准入:重点在于资产(如资产真实性、中登登记)、风险加成与融资报价

1.3、贷后资产跟踪、预警、处置、催收:重点在于风险指标的监控与处置(如逾期资产及客户其他融资的处置)、产值跟踪、催收与诉讼

简单说,供应链金融中,一般围绕应收账款展开,核心把握应收账款的真实性和产值跟踪,常见方式如核心企业、中登登记。

简述供应链金融场景中,确权类和确真类业务的区别,以及常见的业务模式?

确权类,对供应链中应收账款债权债务关系的确认,基于应收账款的融资业务。常见业务如保理。

确真类,对供应链中货物、交易真实性的确认,基于货物的融资业务。常见业务如存货质押、仓单质押,对资金方的不仅有资金要求,还有存货监管和处理能力要求。简单说,就是客户质押货物后,如果客户未能按时归还资金,资方是否能够有能力利用这批货物减少资金损失?

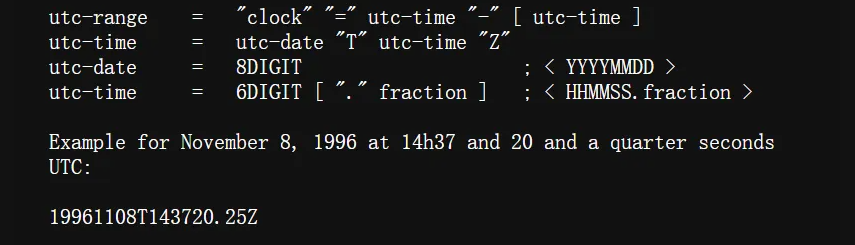

在利随本清的还款模式中,若中途涉及部分提前还款,以每期当期还款发生额为基数计算利息和以每期期初剩余本金为基数计算利息,最终结清后,客户以哪种模式付出的利息和较多?

举个简单的例子,1.1客户借款1000本金,利率10%,1.31到期。

可以看到利随本清模式下,不论哪种计算方式,利息都是一样的,因为实际计息起止日也不同了:

方式1:

-

本质是把1000拆分了200+800,分别计息,

-

如没有提前还款,200和800的计息起止日都是1.1~1.31,

-

但其中200由于提前还款,计息起止日提前到了1.14,而800的计息起止日不变

-

可计算得到两个部分的利息合计是7.39

方式2:

-

不拆分本金,而是把计息起止日做拆分,用按天计息的方式理解

-

1.1~1.14,每天的本金都是1000,用每天的利息累加,计算得到第一阶段的利息;

-

1.14~1.31,由于本金提前还款,变为了800,用800作为基数,计算每天利息累加;

-

可计算得到两个部分的利息合计是7.39。

以上的案例也是常见的还款计划拆分方式,两种方式都是合理的,但从业财记账的角度看,方式2更为常用,因为财务更多是按天计息。