近日,证监会披露的消息显示,同意云从科技集团股份有限公司(下称“云从科技”)首次公开发行股票并在科创板上市的注册申请。这意味着,云从科技已经从证监会取得IPO批文(即“上市通行证”),可随时向科创板报送公开发行申请。

据了解,云从科技成立于2015年。招股书显示,云从科技是一家提供高效人机协同操作系统和行业解决方案的人工智能企业,致力于助推人工智能产业化进程和各行业智慧化转型升级。

在此之前,人工智能产业企业——北京格灵深瞳信息技术股份有限公司(下称“格灵深瞳”)在科创板上市的注册申请曾于2022年1月获得证监会批复。据贝多财经了解,格灵深瞳最终于2022年3月17日登陆科创板。

信息显示,格灵深瞳的发行价为39.49元/股,发行4624.52万股,募资总额为18.26亿元。上市首日,格灵深瞳便跌破发行价,此后多个交易日持续走低。截至2022年4月6日,格灵深瞳收报27.38元/股。

根据招股书,格灵深瞳2018年、2019年和2020年的营收分别为5196.35万元、7121.07万元、2.43亿元,对应的净亏损分别为7456.55万元、4.18亿元、7820.16万元,扣非后净亏损分别为9230.15万元、1.89亿元、1.02亿元。

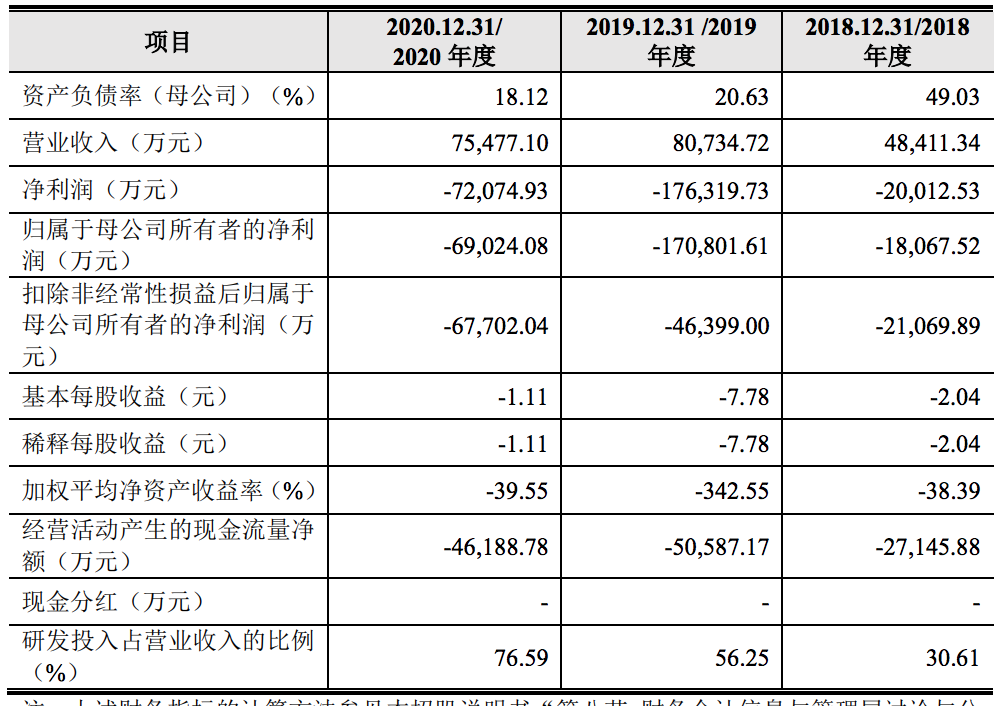

同期,云从科技的主营业务收入分别为4.83亿元、7.80亿元和7.51亿元,归母净利润分别为-1.81亿元、-17.08亿元和-6.90亿元。数据显示,云从科技的营收规模整体保持增长态势,且远高于格灵深瞳。

由于对研发持续大额的投入,目前云从科技并未实现盈利。报告期内,云从科技的研发费用分别为1.48亿元、4.54亿元和5.78亿元,占各期营业收入的比例分别为30.61%、56.25%和76.59%。

据智慧芽数据显示,云从科技及其关联公司共有757项专利申请信息,其中74.9%为发明专利。目前,共有343项专利处于在审状态,有效专利335项。经分析可知,云从科技及其关联公司的专利布局主要集中在人脸识别、图形用户界面、图像处理等领域。

根据介绍,云从科技通过自主研发人工智能核心技术,形成了人机协同操作系统及相关应用软件等核心产品,并结合自主研发的智能AIoT设备和第三方软硬件产品以及相关技术开发服务,向客户交付行业智能化升级解决方案。

招股书显示,云从科技来自于人机协同操作系统的收入占比分别为6.41%、23.48%和31.50%,而来自人工智能解决方案的收入占比分别为93.59%、76.52%和68.50%。以此来看,云从科技的收入结构逐渐趋向平衡。

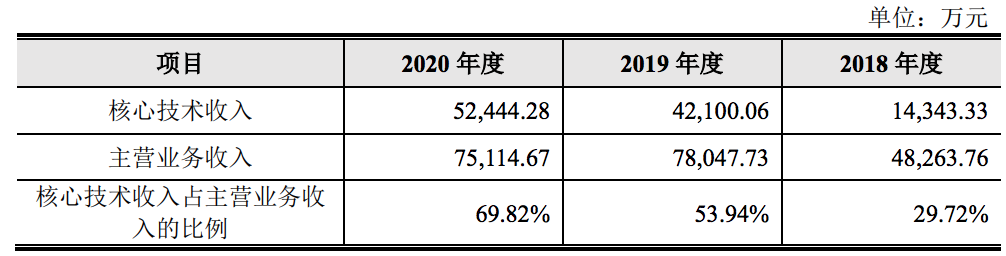

报告期内,云从科技来自核心技术的收入分别为1.43亿元、4.21亿元和5.24亿元,占主营业务收入的比例分别为29.72%、53.94%和69.82%,由占比三成跃升至2020年的七成,整体呈上升趋势。

值得一提的是,行业场景落地能力以及场景覆盖深度及广度是云从科技重要的竞争优势和商业壁垒。云从科技表示,其通过多年技术积累和业务深耕,在智慧金融、智慧治理、智慧出行、智慧商业四大领域已逐步实现成熟落地应用。

以智慧金融为例,截至2020年12月31日,云从科技为包括中国工商银行、中国建设银行、中国农业银行、中国银行、邮储银行和交通银行等超过100家银行为代表的金融机构提供产品和技术服务,推动全国众多银行网点进行人工智能升级。

在本次上市前的股权架构中,云从科技创始人、董事长兼总经理周曦在云从科技控股股东常州云从任执行董事,持有常州云从99.88%的股权,并通过常州云从控制云从科技64.60%的表决权,为实际控制人。

从成立至今,云从科技已经获得过多轮融资,投资机构包括元禾原点、顺为资本、越秀产业基金、普华资本、中国互联网投资基金、上海国盛、工商银行、长三角产业创新股权投资基金、海尔金控等。