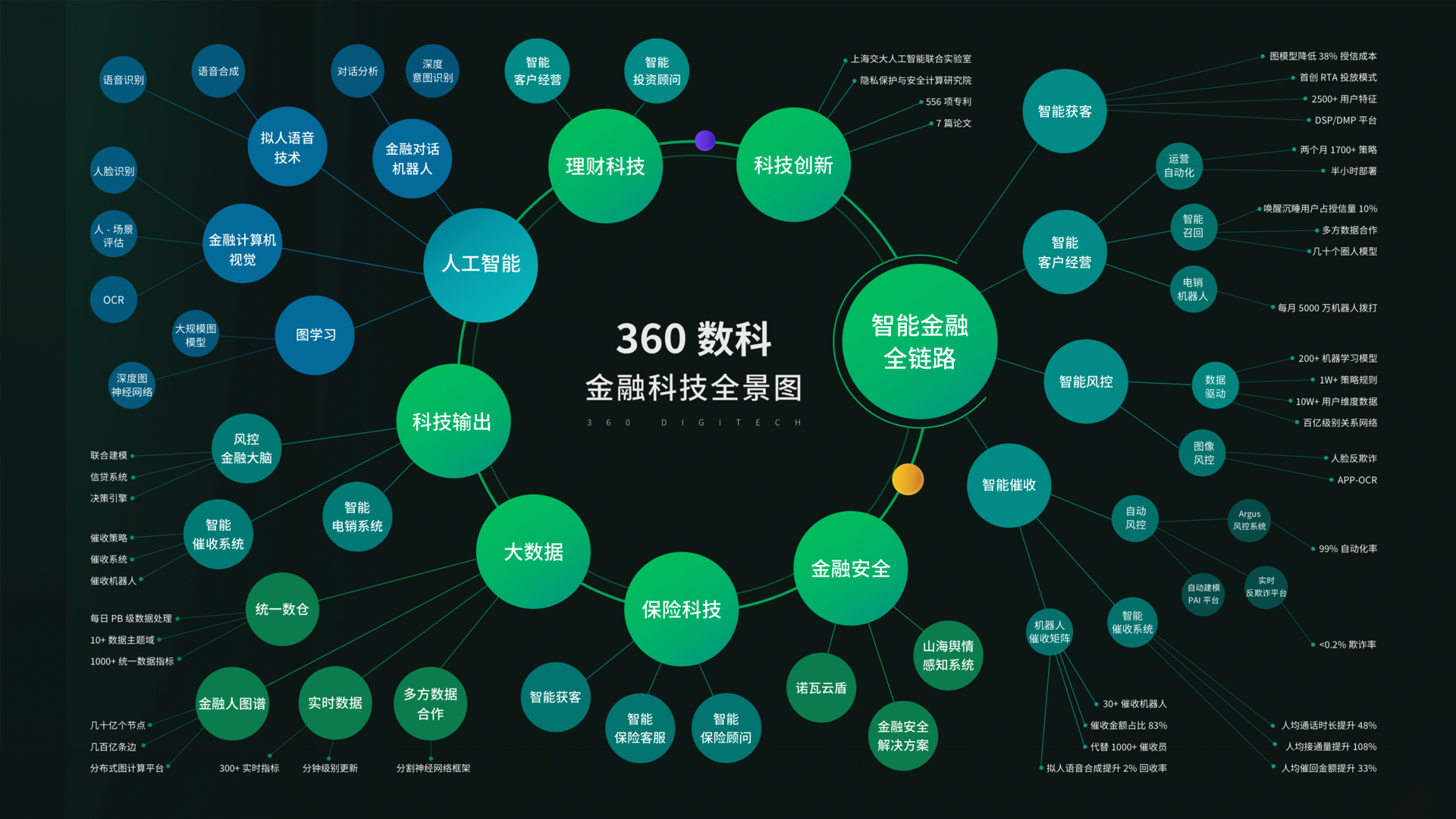

新冠肺炎疫情无疑加速了金融行业数字化转型,竞争者不断涌入,逐渐形成由BATJ、传统银行旗下金融科技子公司、以及专注于金融机构的数字化服务公司构成的竞争格局。然而,风控始终是金融行业的核心。作为定位于中国零售金融领域科技服务商的360数科,如何通过风控技术实现业务输出?

孵化于360集团的360数科,自带安全基因。经过四年来在零售业务的经验积累,360数科自主研发上线的Argus凭借反欺诈、信用评估和风险预警三大核心功能,成功拦截新型风险人数超过100万,保护现有资产超800亿,日挽资产损失率超过1000万。360数科基于自身风控能力,随后将搭建的包括底层IT系统,风控解决方案等在内的定制化、一站式解决方案输出给金融机构。

该方案主要包括信贷资产风控、营销前置风控以及模型数据产品,能够精准把握金融机构在业务推进过程中的痛点,从而满足从底层业务系统、获客、风控到贷后等需求。

具体来看,信贷资产风控是在金融机构通过自有APP、H5等形式获客的基础上,360数科为其提供全流程风控,并与合作机构一起持续进行产品和风险目标经营迭代,全面优化业务指标,是一个相对比较完整的风控体系。

营销前置风控是对于投放端做出的风控技术输出。合作机构在筛选自有流量资源禀赋,或对接外部信息流、API、H5等获客途径时,360数科帮助对其搭建风控前置筛选,以实现精准投放,提升流量转化概率和风控审批概率,大幅压降授信成本,并可实现特定风险画像人群的精准圈定或排除。

面向合作机构营销、贷前、贷中等风控场景,模型数据产品可以提供各类模型评分和标签化结果,作为合作机构引入合规、有效外部数据的有效补充。

360数科技术输出负责人称,风控体系的搭建源于360数科自身业务发展过程中的多年积累而形成,而非通过市场采购达成,对金融机构的技术输出的解决方案也是基于实际业务成建立。“因此,与市面上的许多仅就单个环节展开业务,或是仅做标准化产品输出的风控产品相比,360数科能够提供定制化、一站式的风控解决方案,更具先进性、实用性与适用性。”

更重要的是,360数科作为生态系统的核心,已经搭建了围绕该解决方案的生态系统,并积累了大量的联盟与合作伙伴关系。如在数据供应商层面,360数科可以选择定制化而非标准化的产品;而在投放过程中,360数科通过与媒体平台建立关系并结合有效算法,能够大幅度降低合作客户的投放成本。

如今,360数科风控解决方案共计服务了数十家金融机构客户。据相关负责人透露,在风控解决方案的赋能下,所服务金融机构在整体通过率提升的同时,逾期率同步下降。360数科将持续推进风控解决方案迭代,助力更多金融机构实现风控能力升级。