1、风控系统篇

1.Blaze

blaze是FICO公司产品,用于规则管理,是模型ABC卡开发的前身。信贷公司开始放贷时,数据量少,申请用户少,难以建立模型。因此前期一般会用到专家经验判断好坏客户,然后通过风控决策管理系统进行高效作业,其中blaze就是一款应用多年,效率较高风控决策管理系统。但blaze属于商业产品,一般多应用于大银行,捷信等大型消费金融公司,收费可高于100万RMB每年,如果需要更多定制业务,收费更高。

1.1 A card

释义:Application scorecard 申请评分卡,对授信阶段提交的资料赋值的规则。

举例: “进件”是传统银行的说法,指申请单。评分卡是对一系列用户信息的综合判断。随着可以收集到的用户信息变多,授信决策者不再满足于简单的if、else逻辑,而是希望对各个资料赋予权重和分值,根据用户最后综合得分判断风险,通过划定分数线调整风险容忍度,评分卡应运而生。评分卡是逻辑回归算法的一种衍生。

1.2 B card

释义:Behavior scorecard 行为评分卡,对贷后可以收集到的用户信息进行评分的规则。

举例:与 A 卡类似,B卡也是一套评分规则,在贷款发放后,通过收集用户拿到钱后的行为数据,推测用户是否会逾期,是否可以继续给该用户借款。例如用户在某银行贷款后,又去其他多家银行申请了贷款,那可以认为此人资金短缺,可能还不上钱,如果再申请银行贷款,就要慎重放款。B卡模型中,有很多存量管理的子模型,包括激活沉默客户模型,找出价值较高客户,增加贷款额度模型等等。

1.3 C card

释义:Collection Scorecard 催收评分卡,对已逾期用户未来出催能力做判断的评分规则。

举例:催收评分卡是行为评分卡的衍生应用,其作用是预判对逾期用户的催收力度。对于信誉较好的用户,不催收或轻量催收即可回款。对于有长时间逾期倾向的用户,需要从逾期开始就重点催收。逾期天数越多,催收难度越大。

催收一般分为多个坐席,M1,M2,M3等不同坐席员工经验和业务能力相差甚大。AI人工智能常用于前期自动化催收。

申请评分卡、行为评分卡和催收评分卡常合并称为“ABC卡”,应用在贷前、贷中和贷后管理。

1.4 MIS

释义:Management Information System 管理信息系统。

举例:MIS_weekly是MIS 系统出的周报,是从风控角度出发,涵盖当期重要数据和历史用户的风险表现,是授信模块需重点关注的报表。

1.5 Ser

释义:service的简写。“.ser” 是决策引擎工具SMG3的工程文件格式,故用 ser代指决策引擎规则版本。

举例:SMG3(Strategy Management Generation 3)是Experian提供的决策引擎工具,类 似的工具还有FICO的Blaze。决策引擎是一系列规则的集合,可处理大量的入参,最终输出结论。决策引擎规则是授信的核心构成之一,通常每个细分人群都会单独配置一个Ser,同一个授信流程也可执行多个Ser。

1.6 RBP

释义:Risk-based Pricing,风险定价。

举例:量化风险管理的一个核心就是风险定价,可以根据用户人群、模型决策风险、外部征信数据等条件,给用户授予额度和费率。

欢迎各位同学学习python金融风控评分卡模型和数据分析

地址为:https://edu.csdn.net/combo/detail/1927

2、风控指标篇

2.1 Aging Analysis

释义:账龄分析。显示各期至观察点为止的延滞率,其特点为结算终点一致,把分散于各个月的放贷合并到一个观察时间点合并计算逾期比率。

2.2 Vintage Analysis

释义:统计每个月新增放款在之后各月的逾期情况,同样也是账龄分析。与aging analysis不同,vintage以贷款的账龄为基础,观察贷后N个月的逾期比率。也可用于分析各时期的放贷后续质量,观察进件规则调整对债权质量的影响。

举例:Deliquency Vintage 30+:表现月逾期30+剩余本金/对应账单生成月发放贷款金额。

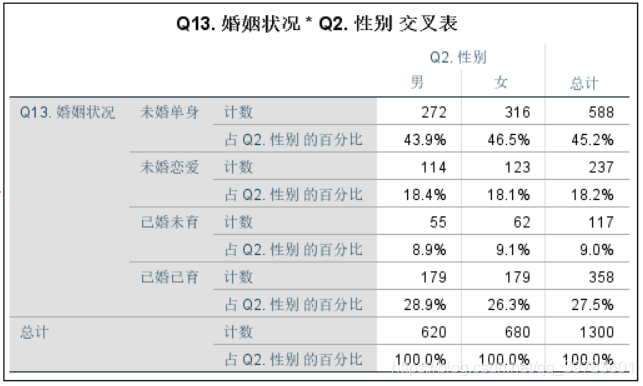

2.3 C 、M

释义:C和M是描述逾期期数bucket的专有名词。M0为正常资产,Mx为逾期 x 期,Mx+为逾x期(含)以上。无逾期正常还款的bucket为M0,即C,M1即逾1期(1-29天) 。 M2+即逾2期及以上(30+) 。M2和M4是两个重要的观察节点,一般认为M1为前期,M2-M3为中期,M4以上为后期,大于M6的转呆账。

2.4 Delinquency

释义:逾期率/延滞率。评价资产质量的指标,可分为Coincident和Lagged两种观察方式。

2.5 Coincident

释义: 即期指标。用于分析当期所有应收账款的质量,计算延滞率。计算方式是以当期各bucket延滞金额除以本期应收账款(AR)总额。Coincident是在当前观察点总览整体,所以容易受到当期应收账款的高低导致波动,这适合业务总量波动不大的情况下观察资产质量。

举例:常看的一个指标Coincident DPD 30+

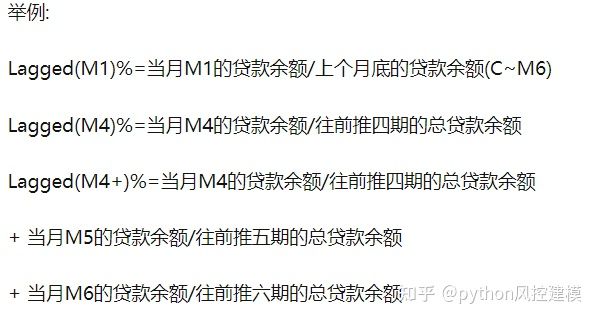

2.6 Lagged

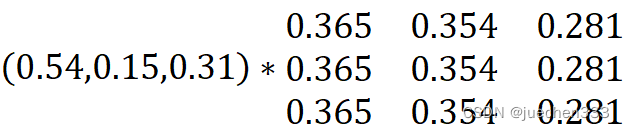

释义: 递延指标。与coincident相同也是计算延滞率的一个指标,区别是lagged的分母为产生逾期金额的那一期的应收账款。Lagged观察的是放贷当期所产生的逾期比率,所以不受本期应收账款的起伏所影响。

举例:Lagged DPD 30+$(%)= Lagged M2+Lagged M3+Lagged M4+Lagged M5+Lagged M6

月末资产余额M1(1-29天): 统计月份月末资产中满足 1≤当前逾期天数≤29 的订单剩余本金总和,当前逾期天数为订单当前最大逾期天数,不包含坏账订单。

Lagged M1 =月末M1的贷款余额/上个月底的贷款余额(M0~M6)

2.7.0 PD(Past Due)

例如FPD1,SPD7,TPD30...

前面的字母,F:first,表示第一期逾期,同理 S,T,Q分别表示二 三 四, 后面会用数字表示。 如5PD30。

后面的数字, 指逾期天数,如果一个客户身上有FPD30的标记,那必然有FPD1 FPD7等小于30的标记。

dpd(days past due)逾期天数,贷放型产品自缴款截止日(通常为次一关账日)后一天算起。

4期中,任意一期逾期天数超过30天就算坏客户

需注意的一点,PD类指标通常互斥,也就是说一个人如果有了FPD标志就不会有SPD标志,SPD表示第一期正常还款但是第二期才出现逾期的客户。

2.7 DPD

释义:Days Past Due 逾期天数,自还款日次日起到实还日期间的天数。

举例:DPD7+/30+,大于7天和30天的历史逾期。业内比较严格的逾期率计算公式为:在给定时间点,当前已经逾期90天以上的借款账户的未还剩余本金总额除以可能产生90+逾期的累计合同总额。其分子的概念是,只要已经产生90天以上逾期,那么未还合同剩余本金总额都视为有逾期可能,而分母则将一些借款账龄时间很短的,绝对不可能产生90+逾期的合同金额剔除在外(比如只在2天前借款,无论如何都不可能产生90天以上逾期)。

2.8 FPD

释义:First Payment Deliquency,首次还款逾期。用户授信通过后,首笔需要还款的账单,在最后还款日后7天内未还款且未办理延期的客户比例即为FPD 7,分子为观察周期里下单且已发生7日以上逾期的用户数,分母为当期所有首笔下单且满足还款日后7天,在观察周期里的用户数。常用的FPD指标还有FPD 30。

举例:假设用户在10.1日授信通过,在10.5日通过分期借款产生了首笔分3期的借款,且设置每月8日为还款日。则11.08是第一笔账单的还款日,出账日后,还款日结束前还款则不算逾期。如11.16仍未还款,则算入10.1-10.30周期的

FPD7的分子内。通常逾期几天的用户可能是忘了还款或一时手头紧张,但FPD 7 指标可以用户来评价授信人群的信用风险,对未来资产的健康度进行预估。

与FPD 7 类似,FPD 30也是对用户首笔待还账单逾期情况进行观察的指标。对于逾期30天内的用户,可以通过加大催收力度挽回一些损失,对于逾期30天以上的用户,催收回款的几率就大幅下降了,可能进行委外催收。如果一段时间内的用户FPD 7较高,且较少催收回款大多落入了FPD 30 内,则证明这批用户群的non-starter比例高,借款时压根就没想还,反之则说明用户群的信用风险更严重。

2.9 Cpd30mob4

cpd用于催收模型,是催收指标,还款表现第四个月月末时点逾期是否超过30天,不包括历史

3.0 maxdpd30_mob4

四个观察期(月)内,逾期是否超过30天,包括历史

3.1 MOB在账月份

放款后的月份

举例:

MOB0,放款日至当月月底

MOB1,放款后第二个完整月份

MOB2,放款后第三个完整月份

mob3-3个月为短观察期,mob6-6个月为长观察期

3.2 Flow Rate

释义:迁徙率。观察前期逾期金额经过催收后,仍未缴款而继续落入下一期的几率。

举例:M0-M1=M月月末资产余额M1 / 上月末M0的在贷余额

8月M0-M1 :8月进入M1的贷款余额 / 8月月初即7月月末M0的在贷余额

补充信息:

宏观经济中

短期风险可以使用FDP,SPD,TPD进行衡量;

中期风险可以使用30+@MOB4;

长期风险使用90+@MOB6等

To measure the short-term risk, FPD,SPD,TPD could be used; To measure the middle-term risk, 30+@MOB4 could be used; To measure the long-term risk, 90+@MOB6 could be used;

不同产品应用不同指标

Fpd30(现金贷产品)

maxdpd30_mob4 (存量客户)

Cpd30mob4(催收客户)

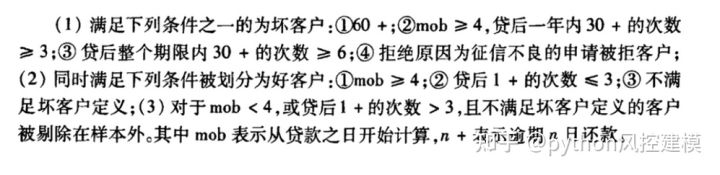

汽车贷坏客户定义(仅做参考)

说明:由于场景细分,不同场景差异化较大,以上指标说明仅做参考。

3、风控模型篇

3.1 Benchmark

释义:基准。每个版本的新模型都要与一个线上的基准模型或规则集做效果比对。

3.2 IV

释义:information value 信息值,也称VOI,value of information,取值区间(0,1)。该值用来表示某个变量的预测能力,越大越好。通常IV值0.3以上的,预测能力较高。

3.3 K-S value

释义:K-S指klmogrov-smirnov,这是一个区隔力指标。所谓区隔力,是指模型对于好坏客户的辨识能力,区隔力越强,模型准确度越高,误判的几率越低。K-S值越大越好,一般0.6以上用户解释能力很高。

3.4 PSI

释义:population stability index,稳定度指标,越低越稳定。用于比较当前客群与模型开发样本客群差异程度,评价模型的效果是否符合预期。

3.5 Training Sample

释义:建模样本,用来训练模型的一组有表现的用户数据。配合该样本还有off-time sample(验证样本),两个样本都取同样的用户维度,通常要使用建模样本训练出的模型在验证样本上进行验证。

3.6 WOE

释义:weight of ecidence,迹象权数,取值区间(-1,1)。违约件占比高于正常件,WOE为负数。绝对值越高,表明该组因子区分好坏客户的能力越强。

3.7 Bad Capture Rate

释义:坏用户捕获率。这是评价模型效果的一个指标,比率越高越好。

举例:Top 10% Bad Capture Rate是指模型评估出的最坏用户中的前10%用户,在样本中为坏用户的比率。

3.8 Population

释义:All Population,全体样本用户,包含建模样本与验证样本。

3.9 Variable

释义:变量名。每个模型都依赖许多的基础变量和衍生变量作为入参。变量的命名需要符合规范,易于理解和扩充。

3.10 CORR

释义:相关系数。Corr的绝对值越接近1,则线性相关程度越高,越接近0,则相关程度越低。

4、风控基础词汇篇

4.1 APR

释义:Annual percentage rate,年度百分率,一年一次复利计息的利率。nominal APR名义利率,effective APR实际利率。

4.2 AR

释义:accounts receivable,当期应收账款。

4.3 Application fraud

释义:伪冒申请

4.4 Transaction fraud

释义:欺诈交易

4.5 Balance Transfer

释义:余额代偿,即信用卡还款业务。

4.6 Collection

释义: 催收。根据用户入催时间由短到长,分为Early collection(早期催收)、Front end(前段催收)、Middle range(中段催收)、Hot core(后段催收)Recovery(呆账后催收/坏账收入)这几个阶段,对应不同的催收手段和频率。

4.7 DBR

释义:debit burden ratio,负债比。通常债务人的在各渠道的总体无担保负债不宜超过其月均收入的22倍。

4.8 Installment

释义:分期付款

4.9 IIP

释义: 计提的坏账准备

4.10 PIP

释义:资产减值损失

4.11 NCL

释义:net credit loss,净损失率。当期转呆账金额减去当期呆账回收即为净损失金额。

4.12 Loan Amount

释义:在贷总额

4.13 MOB

释义:month on book 账龄

举例:MOB0,放款日至当月月底。MOB1,放款后第二个完整月份

4.14 Non-starter

释义:恶意逾期客户

4.15 Payday Loan

释义:发薪日贷款。无抵押的信用贷款,放款速度快,额度低,期限短但利率高。额度低和高利率是该模式的必要条件。

4.16 Revolving

释义:循环信用。提钱乐信用钱包给用户的就是循环额度,相对应的还有医美、教育类的专项额度。

4.17 WO

释义:Write-off ,转呆账,通常逾期6期以上转呆账。

延滞率(delinquent%):计算可分为coincidental和lagged两种方式,除了各bucket,尚会观察特定bucket以上的延滞率。如M2+lagged%及M4+lagged等指标。如M2+lagged,坟墓为两个月前应收账款,分子为本月M2(含以上)伤胃转呆账的逾期金额。M1落入M2以上可确认为物理交款或蓄意拖欠。

不良率(bad%):bad定义除了逾期户外,可能还饱含各式债务协议及高风险控管户等。

累计WO%:主要目的为观察期满客户的累积损失率,计算样本为已届满总期数后的N期客户,计算公式为:分母案件第1~(K+N)期的转呆账总金额/已满(K+N)期案件的初贷总金额。K表示为总期数,N表示转呆账所需期数。最后1期应缴金额若延滞,经过N个月后才会转为呆账。转换为年化后才较易解读。可精确计算该产品整个生命周期结束后的实际损失率。但在中长期贷放产品中较少使用。

审核金额/件数:检视征审人员的作业绩效及工作压力。

核准金额/件数:检视征审尺度的重要观测值之一,常配合核准率、拨贷率和延滞率等指标一起进行综合判断。

拨贷金额/件数:多寡直接影响应收帐水平。

金额核准率/件数核准率:常见的核准率计算方式有两种,第一种的分母为当月进件量、分子为当月核准量。另一种方式为:当月核准件加拒绝件/当月核准量。

违例核准率(deviation%):计算方式为:(违例核准案件数)÷(核准+拒绝案件数),特例核准一般限定在总审核量的10%~20%。

拨贷率:核准率×拨贷率。

各类占率:泛指各种维度下的户数、进件、拨款、余额等占有率。常常与核准率及延滞率搭配使用。

月负比:另一种衡量还款压力的指标:(推估每月各项贷款月付额+最低生活费)÷月收入

贷后N月的delinquent%:将其中几个重要观测点的数字取出(如贷后6个月及12个月的delinquent%)置于综合分析报表中。在delinquent%的选择上,一般建议采用“M2+lagged%”,若遇延滞反映较慢的产品,则定为“M1+lagged%”

平均额度:主要在观察不同产品及群组间额度的差异

风险等级(risk grade):早期多位rule base,今年由于评分模型普及,越来越多银行采用信用评分来划分客户风险等级score base。

恶意延滞率(non-starter%):原始定义为“贷后从未缴款客户”,主要目的为找出恶性欺诈的案件。

授权核准率(authorization):原信用卡特有的业务,信用卡交易皆须通过授权系统或授权人员的检核才能成立。为维护交易顺畅,授权和准率不宜过低。

命中率(hit%):用于信用卡的中途授信及早期预警报表,所谓命中率意指控管后一定期间内客户发生延滞的几率。命中率过低可能表示浮滥或风险判断方向有误。

可用余额(open to buy,OTB):常与命中率指标一同出现,计算方式为先找出证实控管命中的客户,再会整这些客户遭控管时的信用卡可用余额,此数字可视为银行因控管而减少的损失。

诈欺损失率:计算方式为:诈欺损失金额除以签账金额,功能为观察信用卡签账金额中,发生伪冒诈骗状况并造成损失的比率。

递延率(flow through%):计催收单位最常使用的绩效指标,观察前期逾期金额经过催收之后,仍未缴款而于次期继续落入下一bucket的几率。

累计递延率:计算方式为特定区间各bucket的flow through%相乘。

实收金额:催收人员实际收回的金额

参考:Woody:消费信贷业务风控英文词汇手册

欢迎各位同学学习python信用评分卡建模(附代码)视频系列教程

地址为:https://edu.csdn.net/course/detail/30611