今年双11预售已经开启,敷尔佳在天猫、抖音等电商平台火热营销;营销热业绩冷,敷尔佳的三季报不及预期。

10月23日,哈尔滨敷尔佳科技发展有限公司(下称“敷尔佳”,301371SZ)公布2023年三季报,其三季度营收净利均出现下滑。

「不二研究」据敷尔佳三季报发现:今年三季度,敷尔佳净利下滑37.36%。目前,敷尔佳主要面临净利下滑、化妆品类产品竞争力不足等问题,在「不二研究」看来,这主要是由于敷尔佳的械字号产品收入下降,且高昂的销售费用侵蚀其净利润;虽然敷尔佳的化妆品类收入已经超过医疗器械类敷料产品,但想要复制高营销造爆款的“神话”,仍需要更多的研发投入。

敷尔佳是一家主要从事专业皮肤护理产品的研发、生产和销售的皮肤护理产品的公司。该公司主打敷料和贴、膜类产品、水、精华及乳液、喷雾、冻干粉等产品,旗下拥有“敷尔佳”品牌及“卉呼吸”品牌。

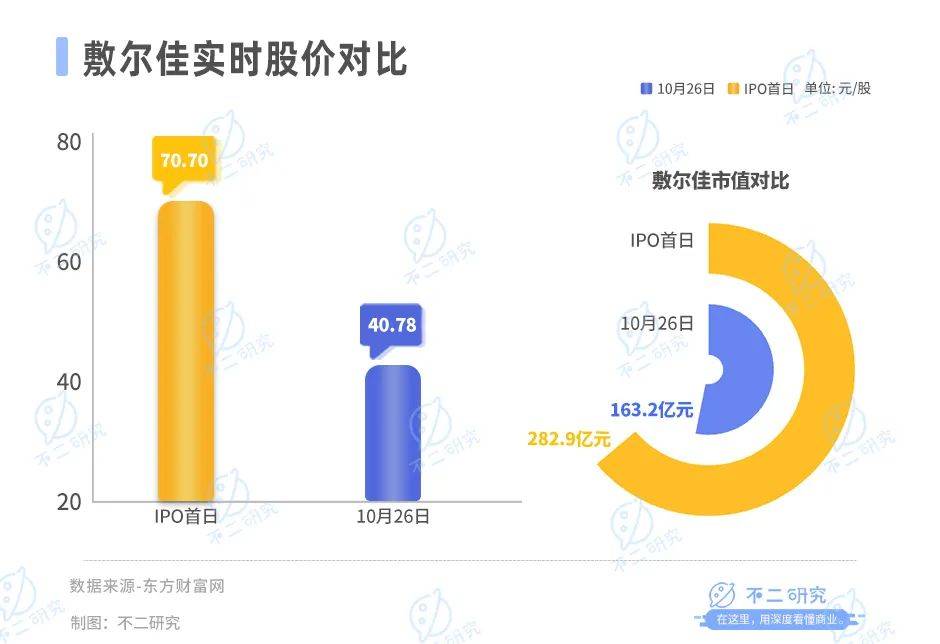

截至10月26日A股收盘,敷尔佳报收40.78元/股,对应市值163.2亿元。对比IPO首日收盘价70.7元/股,迄今为止敷尔佳的股价已经下跌0.42%。

「不二研究」据其三季报发现:今年三季度,敷尔佳营收为4.71亿元,同比减少5.47%;同期净利润为1.83亿元,同比减少37.36%。

今年前三季度,敷尔佳的销售费用为3.55亿元,当期营收占比26.51%;而研发费用为1561.57万,当期营收占比为1.17%,其研发费用占比仅为销售费用占比的4.4%。

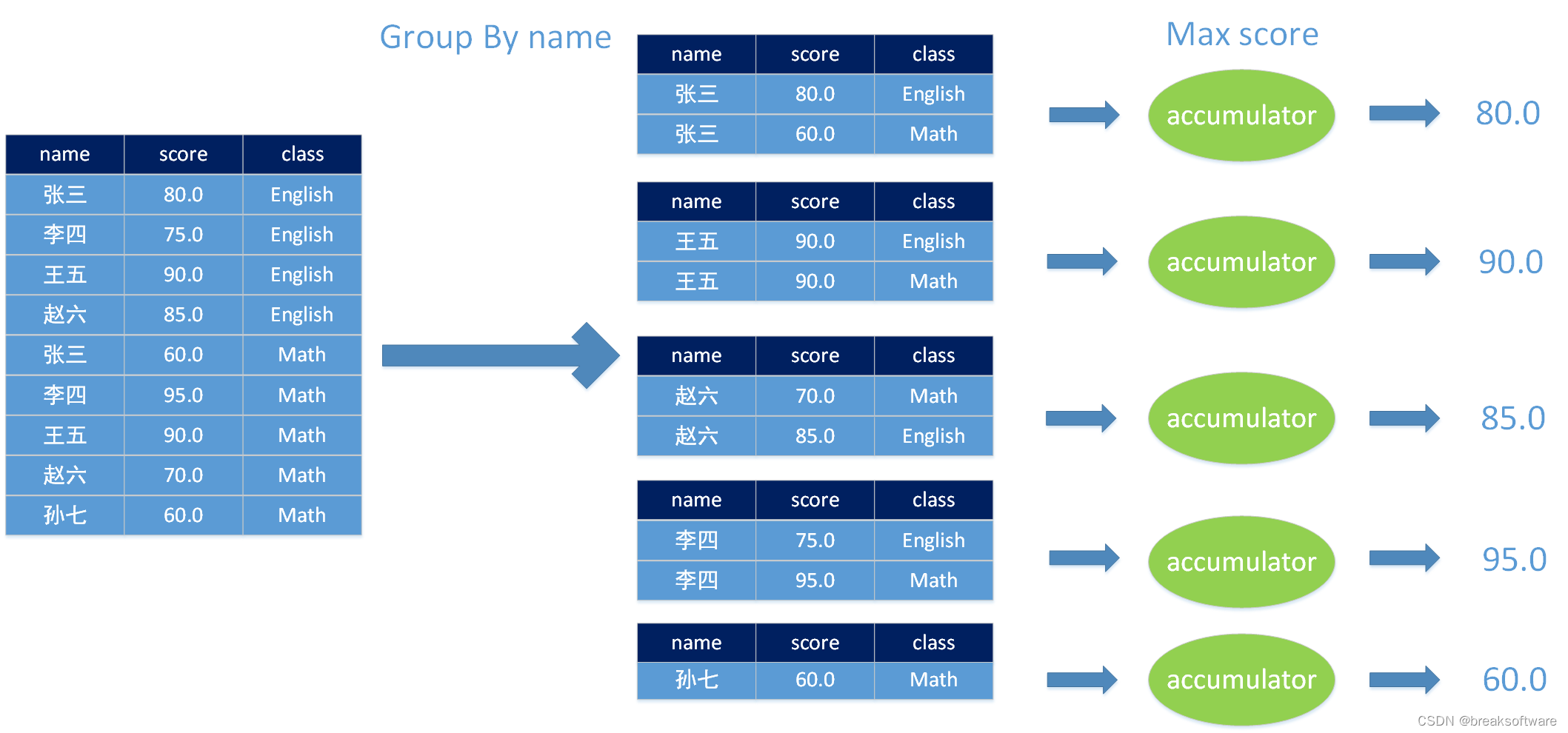

在今年上半年,敷尔佳的医疗器械类敷料产品的营收为4.00亿元,当期营收占比46.09%;化妆品类产品营收为4.68亿元,当期营收占比53.91%。

▲图源:敷尔佳官微

此前8月的一篇旧文中(《“医美面膜第一股”来了,敷尔佳市值282亿》),我们聚焦于敷尔佳抓住“医美面膜”的风口实现营收高增长;虽然其成为“医美面膜第一股”,但难逃“智商税”质疑。

时至今日,敷尔佳不仅面临净利下滑、化妆品类产品竞争力不足的问题未解,且直面“重营销轻研发”质疑。

随着同类产品竞争加剧,敷尔佳能否在化妆品类中突围?由此,「不二研究」更新了8月旧文的部分数据和图表,以下Enjoy:

“医美面膜第一股“来了。

敷尔佳于8月1日正式在深交所挂牌,其发行价55.68元/股,IPO首日报收70.70元/股,涨幅26.98%。

8月30日,敷尔佳交出上市后首份半年报:2023年上半年,敷尔佳实现营收8.69亿元,同比增长6.33%;净利润3.54亿元,同比下降1.09%,业绩增收不增利。

▲图源:freepik

「不二研究」据敷尔佳半年报发现:今年上半年敷尔佳的销售费用为2.21亿元,而研发费用仅为0.11亿元,销售费用是研发费用的20倍。

在「不二研究」看来,营销或许能走红一时,但把更多精力和成本花自主研发上,才有可能赢得消费者长久的青睐。随着同类产品竞争加剧,敷尔佳作为“医美面膜第一股”的光环还能维持多久呢?

Q3净利下滑37%

敷尔佳起家于卖药;前身是黑龙江省华信药业有限公司,主要经营哈三联生产的注射用药物等产品。

2012年,华信药业将皮肤护理产品调整为未来发展方向,并于2014年完成“医用透明质酸钠修复贴”的研发,生产外包后再进行销售。

华信药业注册“敷尔佳”商标,自此开启从“卖药”到“卖面膜”的转型之路。

2017年,“敷尔佳”品牌独立出来,负责运营原公司的皮肤护理产品;此后,华信药业相关人员亦逐步转移至敷尔佳。

当消费观念升级,面膜品牌党逐渐向成分党和功能党转变。根据半年报,敷尔佳援引弗若斯特沙利文称,医疗器械类敷料产品市场规模,由2017年的5.7亿元增长至2021年的68.2亿元,年均复合增长率达86.3%;预计2026年,中国专业皮肤护理产品中,医疗器械类敷料产品市场规模将达253.8亿元。

在医美械字号面膜的营销风口,敷尔佳借明星代言、综艺赞助等迅速 “出圈”;并于2018年开设天猫旗舰店,2019年曾与李佳琦合作。

2020-2023年上半年,其营收分别为15.85亿元、16.50亿元、17.69亿元、8.69亿元;同期,毛利率为76.47%、81.95%、83.07%、82.81%,可谓超高毛利率。

2020-2023年上半年,敷尔佳净利润高达6.48亿元、8.06亿元、8.47亿元、3.54亿元;凭借“医美面膜”搭上医美暴利快车,敷尔佳3年半掘金26.55亿元。

据敷尔佳三季报,其2023年前三季度,总营收为13.39亿元,同比增长1.8%,同期净利润为5.36亿元,同比减少17.33%

其中,2023年三季度敷尔佳营收为4.71亿元,同比减少5.47%;同期净利润为1.83亿元,同比减少37.36%。

「不二研究」发现,今年前三季度,敷尔佳业绩增收不增利,其中,三季度敷尔佳营收及净利润均出现明显下滑。

从主营业务来看,敷尔佳的主要以医疗器械类敷料产品和功能性护肤品为主。其中,械字号产品线曾是敷尔佳最核心的营收来源;而白膜、黑膜则是最捞金的械字号产品。

拆解营收来源,2020-2023年上半年,医疗器械类敷料产品的营收为8.80亿元、9.28亿元、8.66亿元、4.00亿元,同期营收占比55.54%、56.25%、48.95%和46.09%。

其中,2020-2022年,白膜收入为5.98亿元、6.52亿元和6.24亿元;黑膜收入为2.64亿元、2.62亿元和2.20亿元。

从上述数据不难发现,械字号产品在2020年按下暂停键,2022年黑膜及白膜收入均出现下滑。

2020年1月,国家药监局发文称,不存在所谓的“械字号面膜”,医用敷料命名不得含有“美容”、“保健”等宣称词语,医疗器械产品也不能以“面膜”作为名称。

随着医疗器械产品的经营监管趋严,类似敷尔佳以“械字号”的生产企业,也将面临新的挑战。似乎意识到这一点,敷尔佳也正在不断加大“妆字号”产品的生产。

「不二研究」发现,目前,敷尔佳的产品线已从医美场景延伸到日常消费场景,增加多款“妆”字号产品,但收入权重较低;且不少妆字号面膜的宣传名称为“修复贴”,并在宣传中标榜 “舒缓敏感”。

据敷尔佳招股书及半年报显示,2020-2023年上半年,化妆品类产品营收为7.04亿元、7.22亿元、9.03亿元、4.68亿元,同期营收占比为44.46%、43.75%、51.05%、53.91%

「不二研究」发现,2022年,敷尔佳的核心业务发生了转变,化妆品类功能性护肤品营收首次超过医疗器械类产品,成为营收占比第一的品类。

颜值经济赛道,“新卖点“层出不穷;敷尔佳的“械字号面膜”不灵了,妆字号产品营收占比不断扩大,如何吸引新生代消费者呢?敷尔佳如何向资本市场讲述新故事呢?

卖营销卖得几时?

敷尔佳几乎不生产面膜,却成为面膜巨头。

2021年,敷尔佳从长期的代工合作伙伴哈三联手中收购其医用敷料生产工厂,以及敷料相关的一系列产品许可与专利,完成从轻资产代工贴牌到营销生产一体化的转变。

招股书显示, 2019-2022年,敷尔佳的产成品(即:医疗器械类敷料产品及化妆品)的采购金额为3.46亿元、3.72亿元、4.76亿元和4.36亿元,占总采购额的100%。

在「不二研究」看来,代工模式下,卖营销已经成为敷尔佳掘金的关键。

与之对应,则是不断攀升的销售费用和销售费率。

2020-2023年上半年,其销售费用为2.65亿元、2.64亿元、3.90亿元、2.21亿元,销售费用率为16.75%、16.01%、22.06%、25.40%。

如果拆分销售费用,宣传推广费增长最快,2020-2023年上半年高达1.66亿元、2.36亿元、3.54亿元、2.02亿元,同期在销售费用中占比为62.62%、89.26%、90.63%和91.40%。

「不二研究」发现,虽然敷尔佳的营收平稳上升,或是依托于高额广告宣传费用,以营销增长换收入增长。

硬币的另一面,相对高昂的营销支出,敷尔佳的研发费用在营收占比不足千分之一。2020-2023年上半年其研发费用分别为147.97万元元、524.29万元、1542.61万元和1561.57万元,营收占比仅为0.09%、0.32%、0.87%和1.17%。

值得注意的是,今年前三季度,敷尔佳的销售费用为3.55亿元,当期营收占比26.51%;而研发费用为1561.57万,当期营收占比为1.17%,其研发费用占比仅为销售费用占比的4.4%。

此外,截至2022年12月31日,敷尔佳拥有员工480人,其中研发人员仅有8人;截至今年上半年,敷尔佳研发人员为22人。

虽然研发投入在增加,但敷尔佳的自主研发能力并不足。据招股书显示,2022年,敷尔佳自主研发投入占研发费用的比例为12.57%,而委托外部机构进行研发的费用占比81.55%。

此外,据企查查数据显示,截止2023年10月26日,敷尔佳总共拥有效专利23项。其中,发明授权3项,实用新型4项,外观设计16项。

未来,敷尔佳重营销轻研发的策略或将持续。其在招股书中表示,敷尔佳上市拟募资的18.97亿元,其中,品牌营销推广项目拟投资金额为8.85亿元,占总募资金额的46.67%;而研发及质量检测中心建设项目,拟投资金额仅有5691万元。

在「不二研究」看来,敷尔佳重营销、轻研发的打法,难以建立核心护城河;且后流量时代,若想复制高营销造爆款的“神话“,需要更多投入。卖营销或许短期暴利,但长远而言产品才是立足之本。

线上渠道竞争激烈

据敷尔佳半年报显示,今年上半年其线下营收占比近6成。

2020-2023年上半年,其线下收入为11.24亿元、10.52亿元、10.51亿元和4.77亿元,营收占比70.92%、63.77%、59.38%和54.87%。

同期,线上收入4.61亿元、5.98亿元、7.19亿元和3.92亿元,营收占比仅为29.08%、36.23%、40.62%和45.13%。

由于线上电商平台流量不断集中,敷尔佳不得不通过降价、加大促销和推广力度来提升产品市场占有率。

2023年上半年,医疗器械类和化妆品类产品的平均单价分别由上年同期的48.34元、44.63元下降至45.15元、43.14元。产品单价下滑导致毛利相比去年同期下降0.46%。

在「不二研究」看来,敷尔佳线下为主、线上为辅的打法,或导致其在不同销售渠道的价格混乱;且由于其采取代工模式、而非自主生产,或增加其品控风险。

在黑猫投诉平台上,截至2023年10月26日,敷尔佳累计有216条相关投诉。主要涉及虚假宣传、质量问题、服务问题等。

当行业监管趋严、消费者逐渐回归理性,同类产品竞争正在加剧。瞄准Z世代的各种“网红“面膜层出不穷,不断蚕食医疗面膜的市场份额,且研发投入更多。

“医美面膜第一股”光环失灵?

临近“双11”,敷尔佳却在资本市场频频遇冷。上市后,其股价一路震荡下行,至今仍在破发状态。

或许“氪金“网红产品,或许冲动消费的“智商税”,当行业监管趋严、“械字号”失灵,消费者终将回归理性。仅靠过时的“医美面膜“故事,研发不足的敷尔佳,恐难打动资本市场。

目前,敷尔佳主要面临净利下滑、化妆品类产品竞争力不足等问题,在「不二研究」看来,这主要是由于敷尔佳的械字号产品收入下降,且高昂的销售费用侵蚀其净利润;虽然敷尔佳的化妆品类收入已经超过医疗器械类敷料产品,但想要复制高营销造爆款的“神话”,仍需要更多的研发投入。

时至今日,敷尔佳不仅面临净利下滑、妆字号产品竞争力不足的问题未解,且直面“重营销轻研发”质疑。

面对同类产品竞争激烈,敷尔佳能否在化妆品类中突围,还有待时间验证。

本文部分参考资料:

1.《敷尔佳上市前分大钱,研发投入不到营收0.1%,靠什么建立护城河?》,雷达财经

2.《一年狂赚6.5亿的网红面膜敷尔佳,研发费用不足营收千分之一》,21世纪商业评论

3.《资本风云丨上市两月股价破发、业绩双降,敷尔佳怎么了?》,子弹财经

4.《医美半年报|敷尔佳增收不增利、线下销售额下滑 存“重营销、轻研发”之嫌》,新浪财经

作者 | 艺馨 七宝

排版 | Cathy

监制 | Yoda

出品 | 不二研究